低金利のカードローン28社ランキング!一番利息がかからない方法を紹介

お金を借りるなら、利息はなるべく払いたくないですよね。

カードローンとひとくちに言っても、企業によって金利もサービスもさまざま。

カードローンの公式サイトで単純に金利を見比べるだけでは、気づかないうちに損をしているケースもあります。

本記事ではカードローン各社の金利比較ランキングから、状況に応じて利息を最小限にする方法まで、お得なカードローン選びに役立つあらゆる情報を提供します。

工藤

カードローン28社の金利比較ランキング

さっそくカードローン各社の金利を比較していきましょう。

以下は全28社のカードローンの金利を比較したランキング表です。

| カードローン名 | ろうきんカードローン マイプラン |

JCBCARDLOANFAITH | りそなプレミアムカードローン | ソニー銀行カードローン | イオン銀行カードローン | みずほ銀行カードローン | 三井住友銀行カードローン |

|---|---|---|---|---|---|---|---|

| ランキング | 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 |

| 金利 (実質年率) |

年5.0%程度~年10.0%程度 ※地域によって異なる |

年4.4%~年12.5% | 年2.14%~年13.65% | 年2.5%~年13.8% | 年3.8%~年13.8% | 年2.0%~年14.0% | 年1.5%~年14.5% |

| 無利息期間 | なし | なし | なし | なし | なし | なし | なし |

| 融資スピード※1 | 2週間程度 | 最短即日 | 3日~4日 | 最短翌営業日 | 5日程度※3 | 最短翌営業日 | 最短当日融資 |

| 在籍確認 | 原則、電話連絡による在籍確認 | 在籍確認の電話をする場合がある | 原則、電話連絡による在籍確認 | 在籍確認の電話をする場合がある | 原則、電話連絡による在籍確認 | 原則、電話連絡による在籍確認 | 原則、電話連絡による在籍確認 |

| 利用限度額 | 最大500万円※2 | 最大500万円 | 10万円~800万円 | 10万円~800万円 | 10万円~800万円 | 10万円~800万円 | 10万円~800万円 |

| 毎月の 最低返済額 |

5,000円~ | 5,000円~ | 2,000円~(残高2,000円未満の場合、残高全額を返済) | 2,000円~ | 1,000円~ | 2,000円~ | 2,000円~ |

| 種別 | 銀行 | 信販会社 | 銀行 | 銀行 | 銀行 | 銀行 | 銀行 |

| 公式サイト |

※ろうきんのローンは、リンク先でお住いの地域を選択してください。

- カードローンの金利ランキング8位~14位

-

カードローンの金利ランキング8位~14位 カードローン名 楽天銀行スーパーローン 東京スター銀行 横浜銀行カードローン 三菱UFJ銀行カードローン「バンクイック」 住信SBIネット銀行カードローン みんなの銀行ローン オリックス銀行カードローン ランキング 8位 9位 10位 11位 12位 13位 14位 金利

(実質年率)年1.9%~年14.5% 年1.5%~年14.6% 年1.5%~年14.6%

※変動金利(随時見直し)年1.8%~年14.6% 年1.89%~年14.79% 年1.5%~年14.5% 年1.7%~年14.8% 無利息期間 条件を満たすと初回借入日の翌日から最大30日間無利息

※4契約日から30日間 なし なし なし なし 初回契約日の翌日から30日間無利息 融資スピード※1 最短翌日 情報なし 最短即日 最短翌営業日 申込後数日 最短当日 数日 在籍確認 原則、電話連絡による在籍確認 原則、電話連絡による在籍確認 原則、電話連絡による在籍確認 在籍確認の電話をする場合がある 原則、電話連絡による在籍確認 勤務先への在籍確認なし 原則、電話連絡による在籍確認 利用限度額 10万円~800万円 10万円~1,000万円 10万円~1,000万円 10万円~500万円 10万円~1,000万円 10万円~1,000万円 最大800万円 毎月の

最低返済額2,000円~ 2,000円~ 2,000円~ 1,000円~ 2,000円~ 2,000円~ 3,000円~ 種別 銀行 銀行 銀行 銀行 銀行 銀行 銀行 公式サイト

- カードローンの金利ランキング15位~21位

-

カードローンの金利ランキング15位~21位 カードローン名 メルペイスマートマネー セブン銀行カードローン auじぶん銀行カードローン オリックスマネー プロミス ファミペイローン PayPay銀行カードローン ランキング 15位 16位 17位 18位 19位 20位 21位 金利

(実質年率)年3.0%~年15.0% 年12.0%~年15.0% 通常金利:年1.48%~17.5%

誰でもコース:年1.38%~17.4%※

借り換えコース:年0.98%~12.5%※

※auユーザー限定年1.5%~年17.8% 年4.5%~年17.8% 年0.8%~年18.0% 年1.59%~年18.0% 無利息期間 なし なし なし なし 初回借入日翌日から最大30日間無利息 なし 初回借入日から最大30日間無利息 融資スピード※1 1~2日 最短翌日 最短即日 最短即日 最短3分 最短即日 最短翌営業日 在籍確認 在籍確認なし 原則、電話による在籍確認を実施しない 原則、電話連絡による在籍確認 原則、電話連絡による在籍確認 原則、電話による在籍確認を実施しない 原則、電話連絡による在籍確認 原則、電話連絡による在籍確認 利用限度額 1,000円~50万円 10万円~300万円(10万円単位で選択) 最大800万円 10万円~800万円 1万円~500万円 1万円~300万円 最高1,000万円 毎月の

最低返済額1,000円~ 2,000円~ 1,000円~ 4,000円~ 1,000円~ 1,000円~ 1,000円~ 種別 消費者金融 銀行 銀行 信販会社 消費者金融 消費者金融 銀行 公式サイト

- カードローンの金利ランキング22位~28位

-

カードローンの金利ランキング22位~28位 カードローン名 auPAYスマートローン アコム SMBCモビット アイフル LINEポケットマネー レイク ベルーナノーティス ランキング 22位 23位 24位 25位 26位 27位 28位 金利

(実質年率)年2.9%~年18.0% 年3.0%~年18.0% 年3.0%~年18.0% 年3.0%~年18.0% 年3.0%~年18.0% 年4.5%~年18.0% 年4.5%~年18.0% 無利息期間 なし 初回契約日翌日から最大30日間無利息 なし 初回契約日翌日から最大30日間無利息 最大30日間の利息キャッシュバック ※5のとおり 初回借入日の翌日から14日間※6 融資スピード※1 最短即日 最短20分 最短即日 最短18分 最短即日 WEBで最短25分 最短即日 在籍確認 在籍確認の電話をする場合がある 原則、電話による在籍確認を実施しない 原則、電話による在籍確認を実施しない 原則、電話による在籍確認を実施しない 在籍確認の電話をする場合がある 原則、電話による在籍確認を実施しない 原則、電話連絡による在籍確認 利用限度額 1万円~100万円 1万円~800万円 1万円~800万円 1万円~800万円 3万円~300万円 1万円~500万円 1万円~300万円 毎月の

最低返済額4,000円~ 1,000円~ 1,000円~ 4,000円~ 500円~ 4,000円~ 2,000円~ 種別 消費者金融 消費者金融 消費者金融 消費者金融 消費者金融 消費者金融 消費者金融 公式サイト

- 注釈

- ※ 原則として、上限金利によりランキングを決定。上限金利が同率の場合は、下限金利により順位付け。

※1 申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

※2 団体会員・生協会員以外の場合は最高100万円

※3 イオン銀行普通預金口座があれば、審査完了後、1回のみ、銀行口座へのお振込みによるお借入が利用できます。

※4 楽天銀行の普通預金口座開設と同時申込をして契約完了した場合のみ。

※5 初回契約日の翌日から最大60日(初めて借入の方限定+WEB申込の場合)

※5 初回契約日の翌日から最大30日(初めて借入の方限定+電話申込、来店申込の場合)

※5 初回契約日の翌日から最大180日(初めて借入の方限定+借入額のうち5万円分が無利息)

※6 完済後の再度の借入が、前回の無利息適用の借入日から3ヶ月経過している場合、再度借入の翌日から14日間無利息

できるだけ金利が有利なカードローンを選択すれば、毎月の負担も、最終的な利息額も少なくできます。

だからといって、単純にランキング上位のカードローンを選択すると、実は大幅に損をする可能性があるのです。

次の項目からその理由を解説しますので、ぜひ一歩立ち止まってご確認ください。

金利が有利なカードローンを選ぶための大前提

できるだけお得なカードローンを選ぶには、実はいくつか知っておかなければいけないことがあります。

ここでは以下のとおり、一番有利なカードローンを選ぶための大前提を4点解説します。

「じゃあ結局どう選べばいいの?」という方にも、のちほどおすすめのカードローンを状況別に紹介するので、まずは最低限の前提を確認しておきましょう!

カードローンは上限金利で比較する

カードローンの金利は通常、下限から上限まで、幅を持たせて公表されています。

これはカードローンの金利が、審査の際に、利用者の年収や勤務状況、過去の返済実績などを考慮して決められるためです。

とくにはじめてカードローンを利用するときは、上限金利に近い数値になることがほとんど。

金利を比較するときは、上限金利で比較するものと覚えておきましょう。

金利が有利なカードローンは審査がきびしい可能性あり

金利が有利なカードローンは一見お得に思えますが、審査がきびしく、通過できない可能性も。

金利が高いカードローンは、融資のスピードやシンプルな審査・手続きを重視しているので、貸し倒れのリスクを許容するぶん金利が高くなっているのです。

逆に言えば金利が有利なカードローンは、よりきびしい審査で貸し倒れのリスクを抑えることで、利益を確保する傾向にあります。

適用利率は利用限度額によって変わる

実際の適用金利は、審査のときに利用限度額とあわせて決定され、利用限度額が高いほど金利は低くなります。

一例として、以下は三井住友銀行が公表しているカードローンの金利の基準です。

| 利用限度額 | 利率 |

|---|---|

| 100万円以下 | 年12.0%~年14.5% |

| 100万円超 200万円以下 | 年10.0%~年12.0% |

| 200万円超 300万円以下 | 年8.0%~年10.0% |

| 300万円超 400万円以下 | 年7.0%~年8.0% |

| 400万円超 500万円以下 | 年6.0%~年7.0% |

| 500万円超 600万円以下 | 年5.0%~年6.0% |

| 600万円超 700万円以下 | 年4.5%~年5.0% |

| 700万円超 800万円以下 | 年1.5%~年4.5% |

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 10万円~800万円 | 年1.5%~14.5% | 最短当日回答 ※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合がございます。 |

最短当日融資 ※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合がございます。 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ローン契約機でローン専用カードを受け取る場合、もしくはカードレスを選択される場合は郵送物なし。 |

- 三井住友銀行カードローン

がおすすめな方 - 三井住友銀行カードローン

が不向きな方

- 最短翌日に借りたい方

- 三井住友銀行の口座を持っている方

- 安心して利用したい方

たとえば上限金利が年率15%のカードローンでも、利用限度額が高く設定されれば、上限金利が年率14.5%の三井住友銀行より有利な金利になる可能性もあります。

上限金利が低いカードローンを選んだとしても、実際に金利が有利になるかは審査を受けてみなければわからない、ということを覚えておきましょう。

短期の借り入れなら無利息期間を活用しよう

多くの消費者金融や一部の銀行では、30日程度の無利息期間を設けています。

無利息期間のうちに元本を全額返済すれば、利息は一切かかりません。

以下は無利息期間を設けている主なカードローンの一覧です。

| カードローン名 | 無利息期間 | 金利(実質年率) | 申込 |

|---|---|---|---|

| 東京スター銀行 | 契約日から30日間 | 年1.5%~年14.6% | |

| オリックス銀行カードローン | 初回契約日の翌日から30日間無利息 | 年1.7%~年14.8% | |

| プロミス | 初回借入日の翌日から最大30日間無利息 | 年4.5%~年17.8% | |

| PayPay銀行カードローン | 初回借入日から最大30日間無利息 | 年1.59%~年18.0% | |

| アコム | 初回契約日翌日から最大30日間無利息 | 年3.0%~年18.0% | |

| アイフル | 初回契約日翌日から最大30日間無利息 | 年3.0%~年18.0% | |

| LINEポケットマネー | 最大30日間の利息キャッシュバック | 年3.0%~年18.0% | |

| レイク |

|

年4.5%~年18.0% | |

| ベルーナノーティス | 初回借入日の翌日から14日間 ※完済後の再度の借り入れが前回の無利息適用の借入日から3ヶ月経過している場合、借り入れの翌日から14日間無利息 |

年4.5%~年18.0% |

少額の借り入れですぐに返済できる場合や、近いうちにまとまった収入が予定されている場合は、利率よりも無利息期間が利用できるかを考慮するほうがよいでしょう。

どのくらいの返済期間なら無利息期間を優先するとお得?

無利息期間に完済できればベストですが、難しいという方も多いでしょう。

では無利息期間を超える場合、どのくらいの期間までなら、多少金利が高くても無利息期間があるカードローンを選ぶべきか、気になりますよね。

ひとつの目安として、4ヶ月~6ヶ月以上かかりそうなら、無利息期間よりも金利の数値を優先したほうが、お得になる可能性が高いと言えます。

以下は無利息期間があるアイフルと、比較的金利が楽天銀行スーパーローンの利息を、借入額10万円で返済期間別に比較したものです。(借入日3月28日、毎月27日返済の場合)

| カードローン名 | アイフル | 楽天銀行スーパーローン |

|---|---|---|

| 金利 | 年18.0% | 年14.5% |

| 1ヶ月(4月27日まで)で完済 | 0円 | 1,191円 |

| 2ヶ月(5月27日まで)で完済 | 724円 | 1,789円 |

| 3ヶ月(6月27日まで)で完済 | 1,480円 | 2,372円 |

| 4ヶ月(7月27日まで)で完済 | 2,196円 | 2,997円 |

| 5ヶ月(8月27日まで)で完済 | 2,935円 | 3,599円 |

| 6ヶ月(9月27日まで)で完済 | 3,598円 | 4,140円 |

| 7ヶ月(10月27日まで)で完済 | 4,506円 | 4,874円 |

| 8ヶ月(11月27日まで)で完済 | 4,933円 | 5,220円 |

| 9ヶ月(12月27日まで)で完済 | 5,950円 | 6,036円 |

| 10ヶ月(1月27日まで)で完済 | 6,625円 | 6,578円 |

| 11ヶ月(2月27日まで)で完済 | 7,446円 | 7,229円 |

※ 各社、上限金利で比較

※ 概算のため実際の金利とは異なる場合があります。

上記の場合、返済期間が10ヶ月以上になると、無利息期間があるアイフルよりも楽天銀行スーパーローンの方が最終的な利息額を抑えられます。

各カードローンごとに金利は異なるので一概には言えませんが、目安として返済期間が10ヶ月前後までであれば、無利息期間のあるカードローンを選べば負担を抑えられそうです。

特定の期間にかかる利息総額は、【借入額×金利(年率)×返済期間の日数÷365日】で算出できるので、気になるカードローンについてぜひ計算してみてください。

ここまで、もっとも金利が有利なカードローンを選ぶための前提を4点ご説明しました。

次の項目から、個別の状況に応じて一番お得なカードローンを紹介するので、ぜひご自分の状況にあったベストなカードローンを見つけてください。

オンダFP事務所 / 恩田 雅之

消費者金融系のカードローンは、上限金利と下限金利、借入上限額の提示だけのところが多いですが、銀行系カードローンでは、金利を借入額に応じて提示していることころもあります。その場合、ご自身が申込み借入額に応じた上限額が確認できます。そのような金利の提示をしているところを比較して選ぶといいでしょう。

ただし、顧客ごとの借入限度額を決定するのはカードローン会社になりますので、参考程度に留めましょう。

とにかく利率が有利なカードローン

まずはとにかく利率が有利なカードローンを紹介します。

先に紹介したカードローン28社のランキングでは、ろうきんのカードローンが最大でも年率10%程度と、かなり有利に見えますね。

いっぽうでろうきんのカードローンを利用するには、以下の条件を満たす必要があります。

- ろうきん会員の団体(労働組合・生協など)の構成員もしくは対象エリアに居住・勤務する一般勤労者であること

※一般勤労者はろうきんが指定する互助会などへの加入・出資(1,000円から)が必要 - 同一の勤務先に原則1年以上勤務していること

(個人事業主・家族従業員は営業3年以上であること) - 安定した継続収入が年収150万円以上あること

- ろうきんが指定する保証機関の保証を受けられること

ろうきんのカードローンには、以下のようなデメリットも。

- 融資を受けるまでに最低2週間程度かかる

- ろうきん会員の団体の構成員でない場合は利用限度額が100万円になる

- ろうきん会員の団体の構成員も300万円超の利用は勤続年数などの条件がある

以上のようにろうきんのカードローンは制約が多く、きびしく審査することも予想されます。

ろうきんの利用が難しそうな方は、希望借入額に応じて、次に紹介するカードローンの利用を検討してみてください。

低金利なカードローンは希望する限度額で選ぶ

結論を言うと、ろうきん以外でできるだけ金利が有利なカードローンを選ぶなら、以下の2択になります。

- 希望する利用限度額が100万円未満ならJCB LOAN CARD FAITH

- 希望する利用限度額が100万円以上ならソニー銀行カードローン

JCB LOAN CARD FAITHとソニー銀行カードローンの公式サイト

金利が有利なカードローンを選ぶための大前提で解説したとおり、カードローンは利用限度額が高いほど金利が低くなります。

『金利が有利なカードローンを選ぶための大前提』の見出しに移動する

そこで以下のとおり、とくに上限金利が有利な5社の金利を、利用限度額別に比較してみました。

| カードローン名 | 利用限度額10万円~50万円 | 利用限度額60万円~90万円 | 利用限度額100万円~150万円 | 利用限度額150万円~190万円 | 利用限度額200万円~240万円 | 利用限度額250万円~290万円 | 利用限度額300万円~340万円 | 利用限度額350万円~390万円 | 利用限度額400万円~490万円 | 利用限度額500万円~590万円 | 利用限度額600万円~690万円 | 利用限度額700万円~790万円 | 利用限度額800万円 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| JCB LOAN CARD FAITH | 年12.50% | 年12.50% | 年12.50% | 年10.50% | 年10.50% | 年8.00% | 年8.00% | 年6.90% | 年6.20% | 年4.40% | – | – | – |

| ソニー銀行カードローン | 年13.80% | 年12.80% | 年9.80% | 年9.00% | 年8.00% | 年8.00% | 年6.00% | 年6.00% | 年5.00% | 年4.00% | 年3.50% | 年3.00% | 年2.50% |

| りそなプレミアムカードローン | 年13.65% | 年13.50% | 年13.50% | 年10.00% | 年10.00% | – | 年7.00% | – | 年5.50% | 年4.90% | 年4.50% | 年4.00% | 年2.14% |

| イオン銀行カードローン | 年11.80%~13.80% | 年11.80%~13.80% | 年8.80%〜13.80% | 年8.80%〜13.80% | 年5.80%〜11.80% | 年5.80%〜11.80% | 年4.80%〜8.80% | 年4.80%〜8.80% | 年3.80%〜8.80% | 年3.80%〜7.80% | 年3.80%〜5.80% | 年3.80%〜5.80% | 年3.80% |

| みずほ銀行カードローン | 年14.00% | 年14.00% | 年12.00% | 年12.00% | 年9.00% | 年9.00% | 年7.00% | 年7.00% | 年6.00% | 年5.00% | 年4.50% | 年4.50% | 年2.00% |

※イオン銀行は限度額別に下限金利・上限金利があるため、上限金利を用いて比較

利用限度額が100万円未満であればJCB LOAN CARD FAITHが、100万円以上であればソニー銀行カードローンがもっとも有利な金利になります。

利用限度額が最大の800万円ならりそな銀行がもっとも有利ですが、初回利用で最大額が認められる可能性はかなり低いため、考慮する必要はないでしょう。

とくに返済に数ヶ月以上かかりそうな人は、わずかな金利差で利息が大きく異なりますので、ぜひもっとも金利が有利なカードローンを選択してください。

無利息期間がお得なカードローン

返済期間が短く済みそうな人は、無利息期間が設定されているカードローンを選択するべきです。

いっぽう無利息期間サービスのなかには、他社より無利息期間が長いものや、繰り返し無利息期間が適用されるものも。

ここでは、無利息期間があるカードローンのなかでもとくにおすすめのものを、以下の4点紹介します。

プロミスなら無利息期間をムダなく使える

大手消費者金融のプロミスは、初回【借入日】の翌日から30日間が無利息期間になります。

プロミスのアプリダウンロード画面

他社の無利息期間サービスは、ほとんどが初回契約日の翌日からなので、審査が完了し契約をした時点で無利息期間が経過してしまいます。

いっぽうプロミスは、お金を借りるまで無利息期間が経過しないため、無利息期間をムダなく活用できます。

いざというときに備えてとりあえずカードローンを契約しておきたい、という方にはとくにおすすめのサービスです。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大500万円※1 | 年4.5%~17.8% | 最短3分※2 | 最短3分※2 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※3 | 原則、電話の在籍確認なし |

- プロミス

がおすすめな方 - プロミス

が不向きな方

- 勤務先に電話連絡されたくない方

- 最短3分で借りたい方

- 本審査前にいくら借りられるか知りたい方

- 万が一に備えて無利息サービスのあるカードローンと契約したい方

※1 新規契約のご融資上限は、本審査により決定となります。

※2 お申込み時間や審査によりご希望に添えない場合がございます。

※3 高校生(定時制高校生含む)はお申し込みできません。

※3 18、19歳の方は契約にいたりづらい可能性があります。

※3 申込時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。

ベルーナノーティスは無利息期間を繰り返し使える

中小消費者金融のベルーナノーティスは、無利息期間が初回借入日の翌日から14日間と、他社に比べて短め。

いっぽうで前回の借入日から3ヶ月以上経過していれば、初回でなくても、何度でも14日間の無利息期間が適用される点が特徴です。

ベルーナノーティスの公式サイト画面

「来週の給料日まで少しだけお金が足りない!」という状況で少額の借り入れをするなら、3ヶ月の間をおけば、毎回利息ゼロでピンチを切り抜けられますね。

東京スター銀行カードローンは金利と無利息期間の両方お得

東京スター銀行は、銀行のなかでは珍しく、契約日から30日間の無利息期間を設けています。

東京スター銀行の公式サイト画面

金利が年1.5%~14.6%と、消費者金融に比べて有利になっているので、無利息期間を活用しつつ銀行ならではの金利で借りられることになります。

「無利息期間を少し過ぎてしまいそう」という人におすすめのカードローンです。

レイクは5万円までなら無利息期間が180日

大手消費者金融のレイクは以下のとおり、条件を満たせば他社よりも長い期間、無利息サービスを利用できます。

- 初回契約日の翌日から60日(初めて借り入れの方限定+WEB申込の場合)

- 初回契約日の翌日から30日(初めて借り入れの方限定)

- 初回契約日の翌日から180日(初めて借り入れの方限定+借入額のうち5万円分が無利息)

- ※レイクの無利息サービスについて

-

- 60日間無利息(Web申込限定)、5万円まで180日間無利息、30日間無利息の併用はできません。

- レイクと初めて契約した方が対象となります。60日間無利息はWeb申込の方のみ利用できます。

- 無利息開始日は契約日の翌日からです。お借入れ日の翌日からではありません。

- 契約額(極度額)が200万円超の方は30日間無利息のみ利用可能です。

- 無利息サービス終了後は通常金利が適用されます。

とくに借入額が5万円までであれば、初回契約日の翌日から約半年間も無利息なのがうれしいところ。

レイクの公式サイト画面

半年あれば、5万円の返済はさほど難しくないですよね。

はじめて少額の借り入れをする人にとって、非常に魅力的なカードローンと言えるでしょう。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大500万円 | 年4.5%~18.0% | 最短15秒 | Webで最短25分融資も可能※1 |

| 学生 | パート アルバイト |

職場に電話なし | 郵送物なし |

| ※安定した収入がある場合 | ※2 |

- レイク

がおすすめな方 - レイク

が不向きな方

- 長めの無利息サービスがほしい方

- 最短15秒で審査結果が知りたい方

- 会社に電話連絡されたくない方

- すべての手続きをWEBで完結したい方

※1 21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

※2 審査の結果によりお電話での確認が必要となる場合がありますが、お客さまのプライバシーには十分な配慮をしています。

※3 貸付条件はこちら

工藤

オンダFP事務所 / 恩田 雅之

カードローンの利用の仕方によって、金利の有利な借入先は変わります。急な支払いが発生して、1回だけカードローンで資金調達をしたい場合は、初回無利息期間を設けているカードローンが有利です。

ただし、無利息期間内での完済が必要です。

継続してカードローンの利用を考えているのであれば、消費者金融系に比べて、上限金利の低い銀行系カードローンが選択肢になります。

さらに利息の負担を抑える方法

ここまで金利がお得なカードローンの選び方と、具体的なサービスを紹介しました。

とはいえカードローンを選んだだけでは、ベストな借り入れには不十分。

実はさらに利息を抑えるコツがあるんです。

ここでは以下の7点を紹介するので、ぜひしっかり確認したうえで、カードローンを申し込んでみてください。

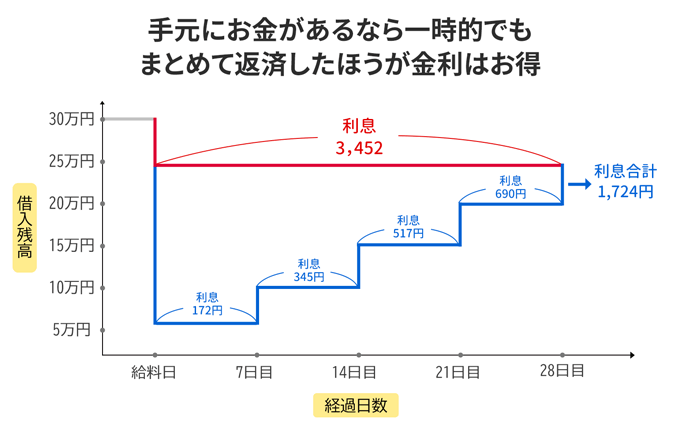

給料が入ったらいったんまとめて返済するのもアリ

たとえば借入額が30万円、毎月の給料が30万円の場合、「生活費を残すため月々の返済は5万円くらいにしよう」と考えたくなりますよね。

しかし、実はできるだけまとめて返済して、あらためて足りない生活費を少しずつ借りるほうが、利息は低く抑えられるのです。

以下は借入額30万円に対して、給料日に5万円だけ返済した場合と、25万円返済して1週間ごとに5万円ずつ借りなおす場合をイメージしたグラフです。

利息は通常、【返済残高×金利(年率)×日数÷365日】で算出されるので、一時的にでも借入残高を少なくすれば、その期間の利息は安くなります。

借入残高が多い期間をできるだけ短くするのが、利息を低く抑えるコツです。

工藤

とりあえず高めの利用限度額で申し込んでおく

必要な借入額が明確に決まっている人は、「審査に通りやすいように、必要な分の利用限度額で申し込もう」と考えるかもしれません。

しかし、カードローンは利用限度額が高いほど、金利が低くなります。

利用限度額が必要以上に高くても、その分、実際に借り入れしなければいけないわけではありません。

必要額以上の利用限度額を希望しても、審査に通る可能性はあるので、利用限度額ごとの金利も考慮しながら希望の限度額を決めてください。

複数社から借りるより1社で継続する

無利息期間をできるだけ活用しようとして、次から次へと複数社に申し込む人もいるかもしれません。

しかし、実際には1社だけを継続的に利用するほうが賢明です。

実は1社のカードローンで取引を続けていくと、定期的に金利の見直しが行われます。

それまでに滞納することなく返済を続けていれば、金利が引き下げられるかもしれないのです。

また短い期間に複数のカードローンに申し込むことで、信用情報に傷がつき、新たに融資を受けるのが難しくなるリスクも。

不用意に複数社を利用せず、シンプルに1社と信用を築き上げていくようおすすめします。

利用限度額の増額案内が来たら限度額を引き上げてもらう

カードローンの返済を遅れずに続けていると、利用限度額の引き上げをしないかという案内が届くこともあります。

前項で説明したとおり、利用限度額が上がれば金利は下がる可能性があるので、必要かどうかに関わらず、積極的に利用限度額の増額を申し込むとよいでしょう。

年収が上がったら金利の見直しをしてもらう

利用限度額の増額は、案内が来ていない場合でも申込が可能です。

とくに年収が上がった場合や、アルバイトから正社員になった場合などは、増額できる可能性が高くなります。

雇用状況に変化があったときは、利用限度額について積極的に相談してみてください。

複数社借り入れがある人は借り換えする

すでに複数社から借り入れをしている人には、おまとめローンがおすすめです。

おまとめローンは、借入先を一本化することで、債務を整理しやすくする仕組み。

単に返済計画がたてやすくなるだけでなく、複数社に返済し続けるよりも金利が抑えられるかもしれません。

とくに返済総額が100万円を超える人は、一本化すれば、利息制限法の上限金利である年率15.00%を超えることはありません。

利息制限法

(利息の制限)

第一条 金銭を目的とする消費貸借における利息の契約は、その利息が次の各号に掲げる場合に応じ当該各号に定める利率により計算した金額を超えるときは、その超過部分について、無効とする。

一 元本の額が十万円未満の場合 年二割

二 元本の額が十万円以上百万円未満の場合 年一割八分

三 元本の額が百万円以上の場合 年一割五分

100万円未満の借り入れを複数返済し続けるより、金利を抑えられる可能性が高いでしょう。

ちなみにおまとめローンは貸金業法に定められた総量規制の対象外なので、借り入れが年収の3分の1を超える場合も利用できる可能性があります。

- 総量規制とは

- 過度な借り入れから消費者を守るため、年収の3分の1を超える貸し付けは、貸金業法によって原則禁止されています。

総量規制の対象になるのは貸金業者(消費者金融など)であり、銀行や信販会社のショッピングクレジットは対象外です。

なお、おまとめローンはあくまで多重債務の整理を目的としたものなので、新たな借入はできませんので注意してください。

住宅ローンなどがある人は同じ金融機関を利用する

銀行カードローンのなかには、住宅ローンなど他のローン商品を利用していれば、カードローンの金利優遇が受けられるものもあります。

以下は三井住友銀行の例です。

本ローン新規お申込およびご利用限度額変更お申込時に、当行の住宅ローンをご利用中で、ご返済の遅延がないお客さまにつきましては、通常のお借入利率より引き下げ(金利 年1.5~年8.0%)となる場合がございます。

住宅ローンを返済中の人は、自分が利用している銀行のカードローンも優先的に選択肢にしてみてくださいね。

工藤

オンダFP事務所 / 恩田 雅之

銀行系カードローンでは、その銀行で住宅ローンを借入中の場合に金利を優遇遇しているところや、入会するとポイントを付与したり、金利優遇キャンペーンを実施しているところもあります。上限金利以外のそのような点も確認して、カードローンの申込先を選ぶと支払い利息を抑えることが期待できます。

また、お金の余裕がある時に繰り上げ返済を行うと、支払い利息の総額を減らす効果があります。

【専門家取材】低金利のカードローンを選ぶ方法についてお伺いしました

工藤

低金利のカードローンを選ぶ際、金利以外におさえておくべきポイントはありますか?

恩田

金利以外でカードローンを選ぶ際のポイントは、申込条件の確認(アルバイト、パートは不可の場合がある)とカードローン利用時の借りやすさ、返済のしやすさについて比較するようにしましょう、特に返済のしやすさは延滞するリスクを抑える効果が期待できるので、ご自身の収入が入るタイミングと返済のタイミングをよく確認してカードローンを選ぶようにしましょう。

工藤

低金利のカードローンを選ぶ場合に、知っておくべきリスクはありますか?

恩田

初回無利息期間があるカードローンでは、契約日や契約日翌日、初回借入日の翌日などカードローン会社により無利息期間のスタート時期が異なりますので、申し込むカードローンの無利息期間スタート時期をしっかり確認しないと、想定外の利息が発生するリスクがあります。

また、返済期間が長期化しないように返済シミュレーションを利用して最低返済額ではなく、ご自身にとって無理ない毎月返済額を設定するようにしましょう。

工藤

低金利のカードローンの審査に通るため、具体的なアドバイスをいただけますでしょうか。

恩田

低金利カードローンも一般的なカードローンも審査する項目は、ほとんど変わりませんので、自分が申込条件に該当しているかどうかの確認と申込時に記入した内容に間違いがないかどうかよく確認しミスや不備が無いようにします。申込時に必要な書類も確認しもれが無いように用意しましょう。また、電話での在籍確認がある場合は、本人が在籍している時間帯もらえるかカードローン会社のサポートセンターに確認してみましょう。

まとめ

本記事では以下のとおり、なるべく利息を抑える方法やおすすめのカードローンを紹介してきました。

- お得なカードローンは上限金利だけでは選べない

- 金利が有利なカードローンは限度額が100万円以上か未満かで変わる

- 返済期間が短い場合は無利息期間を有効活用しよう

- お得なカードローンを選ぶ以外に利息を抑える工夫もしよう

できるだけ利息を抑えることは、滞納のリスクを抑え、余裕を持って完済するためにも非常に重要です。

本記事を参考に、自分にとって一番負担の少ない借入方法を見つけましょう!