カードローンは2社目も利用できる?複数社から借りる条件や選び方を解説!

現在利用しているカードローンでこれ以上借りられずに困っていませんか?

すでにカードローンの借り入れがある人でも、条件を満たせば、2社目から借りることは十分可能です。

ただし2社目のカードローンを利用するときは、注意点を知らないままむやみに申し込むと、思わぬ不利益があるかもしれません。

本記事では、2社目のカードローンを安全に利用するためのポイントや、カードローン2社目の選び方などをご紹介します。

2社目におすすめのカードローンも紹介するので、急いで借入先を見つけたい方は、以下のリンクからおすすめのカードローンをご覧ください。

工藤

2社目のカードローンを利用するための条件

金融機関が与信審査を行うときは、必ず信用情報機関が提供する信用情報を参照します。

- 信用情報機関とは

- 金融機関が利用者の返済能力調査を行えるよう、利用者の信用情報を収集・提供する機関。主に株式会社日本信用情報機構(JICC)・株式会社シー・アイ・シー(CIC)・全国銀行個人信用情報センター(KSC)の3社があり、3社の間でも信用情報が共有されています。

すでに借り入れがある人は借入額も含めて共有されているので、2社目の借り入れのときにはよりきびしく審査されます。

むやみに申し込んで審査落ちを繰り返すことのないよう、まずは2社目を利用するために最低限必要な条件を確認しておきましょう。

1社目の借入額が総量規制の上限に達していない

消費者金融などの貸金業者は、貸金業法で定められた総量規制により、申込者の年収に対して3分の1以上の融資ができません。

- 総量規制とは

- 過度な借り入れから消費者を守るため、年収の3分の1を超える貸し付けは、貸金業法によって原則禁止されています。

総量規制の対象になるのは貸金業者(消費者金融など)であり、銀行や信販会社のショッピングクレジットは対象外です。

複数社から借り入れる場合、借入総額を年収の3分の1におさめる必要があります。

このため、1社目の時点で総量規制の上限に達していると2社目の借り入れはできないのです。

また銀行は総量規制の対象外ですが、ほとんどの銀行が総量規制と同様の自主規制を行っています。

たとえ銀行であっても年収の3分の1を超える借り入れはできないと考えたほうがよいでしょう。

1社目の返済を遅延していない

1社目の返済が遅れている場合、その履歴も信用情報に記録されます。

すでに返済が遅れている人は返済能力がないと判断され、審査に落ちる可能性が高いでしょう。

2社目を借り入れる前に、まずは延滞の解消を最優先に考えてください。

十分な返済能力がある

1社目からの借入を遅れず返済していても、収入の金額や安定性などを考慮して返済能力が不足すると判断されれば、2社目の審査には落ちてしまいます。

すでに借り入れがあるということは、2社目の返済をするために、より高い返済能力が必要です。

1社目のときよりも審査に通過する条件がきびしくなる、ということは覚えておきましょう。

以上3点の条件を満たせば、複数社から借り入れできる可能性はあります。

いっぽう場合によっては、そもそも2社目を利用しなくて済む場合があります。

次項で、2社目のカードローンを申し込む前に検討しておくべきことを解説するので、ぜひ2社目を申し込む前に検討してみてください。

工藤

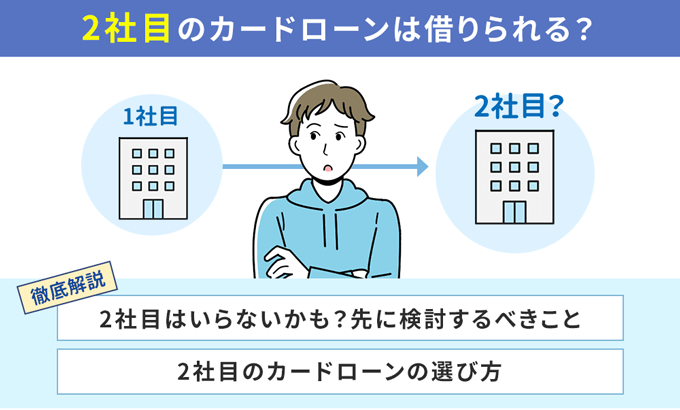

2社目を申し込む前に要検討

カードローン2社目の利用を検討する人は、以下のような事情を抱える人が多いのではないでしょうか。

- すでに1社目から利用限度額まで借りている

- 1社目の金利が苦しいのでより条件がいい会社から借りたい

もし上記の理由で2社目のカードローンを検討しているのであれば、いきなり2社目に申し込むのは時期尚早。

以下の方法をとることで、複数社から借りる必要がなくなるかもしれませんよ。

1社目の借入先で利用限度額の増額申請をしてみる

カードローンの返済を遅れずに返済している場合、利用限度額の増額を申し込み、増額審査を受けることで、貸付の上限を引き上げてもらえるかもしれません。

とくに以下のような場合は、増額に応じてもらえるチャンスです。

- 新規契約してから長期間遅れずに返済している

- 借入先から増額についての案内が届いている

- 初回申込時より年収や役職が上がっている

- 初回申込時は非正規雇用だったがその後正社員になった

いま利用しているカードローンの利用限度額が増えることで問題が解決するなら、そのほうがいいですよね。

また利用限度額が増えれば、金利を引き下げてもらえる可能性があるのもメリットです。

利用限度額を理由に2社目を検討している人は、いま利用しているカードローンの限度額引き上げを申請してみましょう。

ただし以下のような状況の人は、逆に限度額を引き下げられるリスクもあるので注意が必要です。

- 初回申込時から年収が下がった

- 年収の低下によって総量規制の上限を超えた状態になっている

- 初回申込時から職業が変わった

- 信用情報が悪化した(初回申込以降に滞納などをした)

より条件がいい他社に借り換える

現在の金利や限度額に不満がある人は、より条件のいいほかのカードローンに借り換えるのもひとつの手段。

借り換えとは、新たに借りたお金でいま利用しているカードローンを全額返済し、新たなカードローン会社に返済し続けることを指します。

とくに他社からの借り換えを前提とした専用ローンを提供している会社であれば、すでに他社借入がある人への融資にも前向きです。

借り換え専用ローンは通常より有利な金利を設定している場合もあるので、2社目を申し込む前に検討する価値があるでしょう。

以下の表は、主な借り換え専用ローン商品をまとめたものです。

| 金融機関名 | 借り換え専用ローンの名称 | 金利 (借り換え専用ローンの場合) |

借入限度額 | 詳細ページ |

|---|---|---|---|---|

| アイフル | かりかえMAX | 年3.0%~年17.5% | 1万円~800万円 | |

| 東京スター銀行 | スターワン乗り換えローン | 年9.8%~年14.6% | 30万円~1,000万円 | |

| auじぶん銀行カードローン | 借り換えコース | 借り換えコース:年0.98%~12.5% ※auユーザー限定 |

最大800万円 |

借り換え専用ローン以外のカードローンも含めて借り換えを検討したい人は、以下の記事で主なカードローンの金利を比較しているので、ぜひ参考にしてください。

すでに複数社借り入れている人はおまとめローンを検討

すでに複数社から借り入れをしているという人は、多くの消費者金融や銀行が提供しているおまとめローンの利用を検討しましょう。

おまとめローンは、複数社の借り入れを一本化することで、返済負担を軽減するためのローン商品。

借入の一本化は金利の低減や返済管理の簡素化につながるので、複数社の借入に困っている人は、新しく借り入れるよりもおまとめローンがおすすめです。

以上の方法では対応できないという人は、少しでもリスクを避けられるよう、次に紹介するカードローン2社目の選び方を参考にしてください。

トータルマネーコンサルタント / 新井智美

複数のカードローンを利用していると、所有しているカードローンごとに返済日が異なるほか、返済金額も事前に確認しておかなければならないなど、管理意識を高めておかなければなりません。

うっかりしていて返済できなかった場合、その時点で滞納となり、複数回滞納を重ねると信用事故情報(延滞)として登録されてしまいます。

信用情報機関に信用事故情報が載ってしまうと、5年~7年は審査に通らない可能性が高くなりますので、自己管理に自信がない場合は安易に複数のカードローンを申し込むべきではありません。

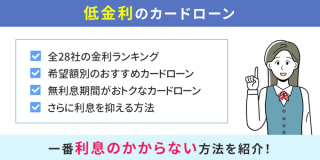

【おすすめ】カードローン2社目の選び方

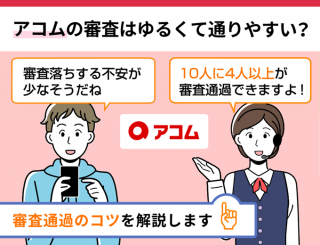

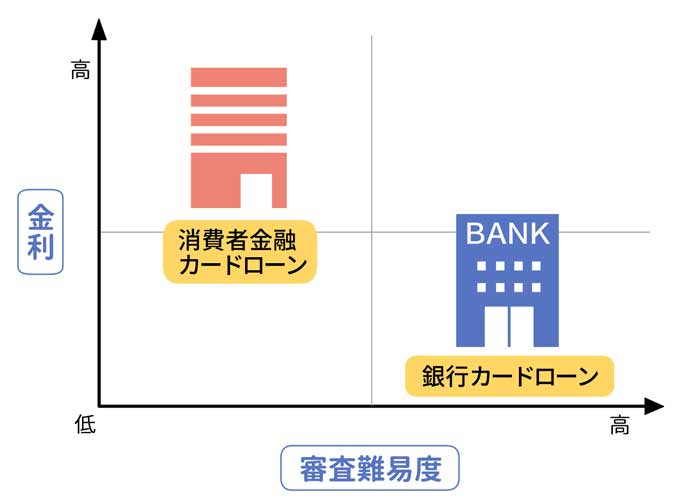

結論を言うと、審査通過に自信のない人は消費者金融を、審査に通過する自信がある人は銀行のカードローンを選択するのがおすすめです。

銀行カードローンの上限金利は年14.0~15.0%程度で、消費者金融の金利が年18.0%程度であるのに比べて有利な場合がほとんど。

2社目の借り入れともなれば、できるだけ利息の負担は抑えたいですよね。

いっぽう銀行のカードローンは消費者金融に比べて審査の難易度が高いと言われています。

2社目の借り入れでは、さらに高い返済能力を証明する必要があるでしょう。

以下の説明を参考にして、自分の客観的な返済能力に応じた最適な借入先を検討してみてください。

審査通過率と審査の早さで選ぶ

審査に通過する自信がない人は、できるだけ審査通過の可能性が高いカードローンを選びたいですよね。

審査に落ちた場合を想定するなら、すぐに次の申込ができるよう、審査のスピードが早い会社を選ぶのもひとつの考え方。

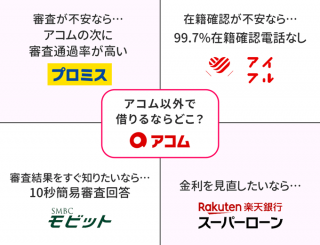

そこでおすすめなのが、審査通過率が公開されていて、即日融資も可能な大手消費者金融です。

以下の表は、大手消費者金融5社を比較したものです。

| 消費者金融名 | 審査通過率※1 | 融資スピード※2 | 金利 (実質年率) |

無利息サービス期間 | 貸付限度額 | 詳細 |

|---|---|---|---|---|---|---|

| アコム | 41.7% | 最短20分 | 年率3.0~18.0% | 契約日の翌日から30日間 | 800万円 | |

| プロミス | 35.9% | 最短3分 | 年率2.5%~18.0% | 初回借入の翌日から30日間 | 800万円 | |

| アイフル | 36.2% | 最短18分 | 年率3.0~18.0% | 契約日の翌日から30日間 | 800万円 | |

| レイク | 20.6% | 最短25分 | 年率4.5%~18.0% | ※3 | 500万円 | |

| SMBCモビット | 非公開 | 最短15分 | 年率3.0%~18.0% | なし | 800万円 |

※1 2024年4月~2024年6月の数値

※2 お申し込み時間や審査によりご希望に沿えない場合がございます。

※3 初回契約日の翌日から最大60日(初めて借り入れの方限定+WEB申込の場合)

※3 初回契約日の翌日から最大30日(初めて借り入れの方限定+電話申込、来店申込の場合)

※3 初回契約日の翌日から最大180日(初めて借り入れの方限定+借入額のうち5万円分が無利息)

※アコム・アイフル・レイクは、各社が公表している2024年4月~2024年6月の申込数・新規顧客数に基づき、フィンクル編集部が独自に算出

※「公開中の4社の平均」は、各社が公開している申込数・新規顧客数・成約率に基づき、フィンクル編集部が独自に概算

なかでもアコムは、はじめてのアコムというキャッチコピーのとおり、はじめての人に選ばれることが多いため審査通過率も高めのようです。

またプロミスは、5社のなかでもとくに審査スピードが早くなっています。

まずはアコムかプロミスから申し込みしてみるのがおすすめです。

すでにアコムやプロミスから借りている人は、以下の記事でほかの3社についても詳しく解説しているので、ぜひ参考にしてみてください。

工藤

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円 | 年3.0%~18.0% | 最短20分※1 | 最短20分※1 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※2 | 原則として お勤め先へ 在籍確認の電話なし ※3 |

- アコム

がおすすめな方 - アコム

が不向きな方

- 最短20分で借りたい方

- 利用者数の多いカードローンを探している方

- 会社に在籍確認されたくない方

※1 お申し込み時間や審査によりご希望に添えない場合があります。

※2 10代申込不可。

※3 原則、電話での確認はせずに書面やご申告内容での確認を実施。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円※1 | 年2.5%~18.0% | 最短3分※2 | 最短3分※2 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※3 | 原則、電話の在籍確認なし |

- プロミス

がおすすめな方 - プロミス

が不向きな方

- 勤務先に電話連絡されたくない方

- 最短3分で借りたい方

- 本審査前にいくら借りられるか知りたい方

- 万が一に備えて無利息サービスのあるカードローンと契約したい方

※1 新規契約のご融資上限は、本審査により決定となります。

※2 お申込み時間や審査によりご希望に添えない場合がございます。

※3 高校生(定時制高校生含む)はお申し込みできません。

※3 18、19歳の方は契約にいたりづらい可能性があります。

※3 申込時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。

※ 限度額および金利は2025年8月25日に改定されました。

金利で選ぶ

2社目の審査通過に自信がある人は、できるだけ利息を抑えられるよう、銀行ならではの金利で借り入れできる銀行カードローンを選ぶのがおすすめ。

以下の表は、とくにおすすめの銀行カードローンを一覧にしたものです。

| カードローン名 | 金利 (実質年率) |

無利息期間 | 借入限度額 | 申込 |

|---|---|---|---|---|

| りそなプレミアムカードローン | 年2.14%~年13.65% | なし | 10万円~800万円 | |

| ソニー銀行カードローン | 年2.5%~年13.8% | なし | 10万円~800万円 | |

| イオン銀行カードローン | 年3.8%~年13.8% | なし | 10万円~800万円 | |

| みずほ銀行カードローン | 年2.0%~年14.0% | なし | 10万円~800万円 | |

| 楽天銀行スーパーローン | 年1.9%~年14.5% | なし | 10万円~800万円 |

以下の記事では、金利が有利なカードローンの比較や利息を抑えるコツについてより詳しく掲載しているので、ぜひ参考にしてください。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 10万円~800万円 | 年1.9%~年14.5% | 最短即日 | 最短即日 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

- 楽天銀行スーパーローン

がおすすめな方 - 楽天銀行スーパーローン

が不向きな方

- 楽天会員の方

- 楽天カードを利用している方

- お得にカードローンを利用したい方

※必ずしもすべての楽天会員が審査優遇を受けられるわけではありません

※手数料無料には例外あり

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 10万円~800万円 | 年2.0%~14.0% | 最短翌営業日 | 最短翌営業日 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

- みずほ銀行カードローン

がおすすめな方 - みずほ銀行カードローン

が不向きな方

- 金利を抑えたい方

- みずほ銀行の口座を持っている方

- みずほ銀の住宅ローンを利用している方

- 30代~40代の方

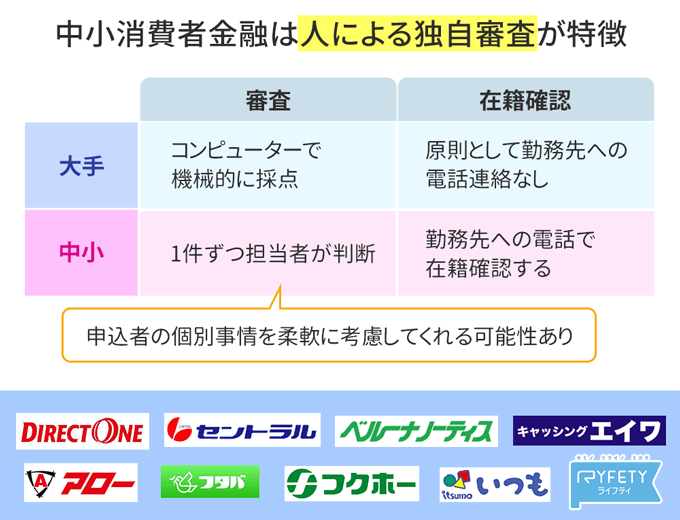

大手消費者金融の審査に通過できないなら中小消費者金融

2社目で大手消費者金融の審査にも落ちてしまった人は、中小消費者金融の利用も検討するとよいでしょう。

中小消費者金融の審査が大手より甘いわけではありませんが、中小消費者金融は大手と異なる独自の審査方法や審査基準を持っています。

大手消費者金融のような機械的な審査ではなく、1件1件担当者が審査していることもあるのです。

中小消費者金融なら、各々の状況を考慮して柔軟に対応してもらえるかもしれません。

以下の表は主な中小消費者金融の情報をまとめたものです。

| カードローン名 | 金利 (実質年率) |

無利息期間 | 借入限度額 | 申込 |

|---|---|---|---|---|

| ベルーナノーティス | 年4.50%~年18.0% |

|

1万円~300万円 | |

| セントラル | 年4.80%~年18.00% | 初回契約日の翌日から30日間 | 1万円~300万円 | |

| アロー | 年15.00%~年19.94% | なし | 200万円 | |

| フクホー | 年7.30%~年20.00% | なし | 5万円~200万円 |

以下の記事では各社の審査について詳しく解説しているので、ぜひ参考にしてみてください。

以上を参考にすれば、よりいい条件で2社目のカードローンを利用できる可能性が高くなります。

ただし2社目のカードローンを使用する場合、1社目のときとは違うリスクがあるので、次項で詳しく解説します。

実際に2社目を申し込んだ人は審査に通過している?

いくつかの点に気をつければ、2社目のカードローンで借りることは十分可能です。

とはいえ実際に2社目を利用した人が、どのくらい審査に通っているかは気になるところ。

そこでフィンクル編集部では、2社目のカードローンを利用したことがある方を対象として、アンケートを実施しました。

以下のとおりアンケート結果をまとめたので、ぜひ2社目の申込を検討する際の参考にしてください。

| 調査期間 | 2024年7月30日~2024年8月9日 |

|---|---|

| 調査方法 | クラウドソーシングサービス(クラウドワークス)上で回答を募集 |

| 調査対象 | カードローンの借入がすでにある状態で、2社目のカードローンに申し込んだことがある方 ※2社目の審査に通過したかどうかを問わない |

| 回答者数 | 84人 |

| アンケート詳細 | 【最短3分で50円】2社目のカードローンに申し込んだことがある方を募集!審査に落ちてしまった方でもOKです |

- 2社目のカードローンを申し込んだ人の審査通過率

- 年収に占める借入総額の割合に応じた審査通過率

- 2社目の審査に通過した人が申し込んだカードローン会社

2社目のカードローンを申し込んだ人の審査通過率

今回のアンケートで回答いただいた84人の審査結果は以下のとおりです。

| 審査結果 | 人数 | 割合 |

|---|---|---|

| 審査に通過した | 63人 | 75.0% |

| 審査に落ちた | 21人 | 25.0% |

アンケート対象者の実に7割以上が、無事2社目の審査に通過しています。

ただしカードローンの審査は、年収と借入希望額のバランスに大きく左右されるもの。

そこで今度は、アンケート対象者の年収に対する借入総額の割合に応じて、どのくらい審査結果が変わるのか見ていきましょう。

年収に占める借入総額の割合に応じた2社目の審査通過率

2社目の審査を受ける時は、1社目の借入残高と2社目の借入希望額の総額を考慮しなければなりません。

2社の借入総額が年収に対して高額であるほど、審査に通過するのは難しくなります。

以下はアンケート対象者の借入総額が年収に対して占める割合を集計し、その割合別に審査通過率を算出したものです。

| 年収に対する借入総額の割合 | 審査通過率 |

|---|---|

| 10.0%未満 | 88.9%(18人中16人) |

| 10.0%以上20.0%未満 | 81.0%(21人中17人) |

| 20.0%以上30.0%未満 | 91.7%(12人中11人) |

| 30.0%以上 | 51.7%(29人中15人) |

借入総額が年収の30.0%未満であれば9割前後の人が2社目の審査に通過するいっぽう、30.0%以上の人の審査通過率は半分程度。

借入総額を年収の30.0%未満に抑えることが、審査に通過しやすくするためのひとつのポイントと言えそうです。

2社目の審査に通過した人が申し込んだカードローン会社

アンケート対象者のうち、2社目の審査に通過した人が実際に申し込んだカードローンは以下のとおり。

| 対象者が申し込んだ2社目のカードローン | 人数 |

|---|---|

| プロミス | 22人 |

| アコム | 19人 |

| 楽天銀行スーパーローン | 16人 |

| レイク | 6人 |

| アイフル | 3人 |

| イオン銀行カードローン | 2人 |

| セブン銀行カードローン | 2人 |

| 三井住友銀行カードローン | 2人 |

| SMBCモビット | 1人 |

| バンクイック(三菱UFJ銀行) | 1人 |

| みずほ銀行カードローン | 1人 |

| PayPay銀行カードローン | 1人 |

| auじぶん銀行カードローン | 1人 |

| SBI新生銀行カードローン | 1人 |

| 住信SBIネット銀行カードローン | 1人 |

| その他(地方銀行・信用金庫など) | 5人 |

先の解説でもおすすめしたプロミスとアコムが、とくに2社目のカードローンとして利用されています。

また銀行カードローンのなかでは、楽天スーパーローンを利用する人がとくに多くなっています。

アンケート対象者のコメントによると、「もともと楽天のサービスを利用しているので親近感があった」という理由があるようです。

2社目のカードローンを選ぶ際は、審査の早さや審査難易度、そしてどれだけ信頼感がある会社かということが決め手になりそうですね。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円 | 年3.0%~18.0% | 最短20分※1 | 最短20分※1 |

| 学生 | パートアルバイト | 職場に電話なし | 郵送物なし |

| ※2 | 原則として お勤め先へ 在籍確認の電話なし ※3 |

- アコム

がおすすめな方 - アコム

が不向きな方

- 最短20分で借りたい方

- 利用者数の多いカードローンを探している方

- 会社に在籍確認されたくない方

※1 お申し込み時間や審査によりご希望に添えない場合があります。※2 10代申込不可。※3 原則、電話での確認はせずに書面やご申告内容での確認を実施。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円※1 | 年2.5%~18.0% | 最短3分※2 | 最短3分※2 |

| 学生 | パートアルバイト | 職場に電話なし | 郵送物なし |

| ※3 | 原則、電話の在籍確認なし |

- プロミス

がおすすめな方 - プロミス

が不向きな方

- 勤務先に電話連絡されたくない方

- 最短3分で借りたい方

- 本審査前にいくら借りられるか知りたい方

- 万が一に備えて無利息サービスのあるカードローンと契約したい方

※1 新規契約のご融資上限は、本審査により決定となります。

※2 お申込み時間や審査によりご希望に添えない場合がございます。

※3 高校生(定時制高校生含む)はお申し込みできません。

※3 18、19歳の方は契約にいたりづらい可能性があります。

※3 申込時の年齢が19歳以下の場合は、収入証明書類の提出が必須です。

※ 限度額および金利は2025年8月25日に改定されました。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 10万円~800万円 | 年1.9%~年14.5% | 最短即日 | 最短即日 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

- 楽天銀行スーパーローン

がおすすめな方 - 楽天銀行スーパーローン

が不向きな方

- 楽天会員の方

- 楽天カードを利用している方

- お得にカードローンを利用したい方

※必ずしもすべての楽天会員が審査優遇を受けられるわけではありません

※手数料無料には例外あり

トータルマネーコンサルタント / 新井智美

中小の消費者金融会社のカードローンであれば審査に通る可能性は高まりますが、同時に適用される金利が高くなる点に注意しておくべきです。

また、それぞれのカードローンの返済日や返済額の管理も徹底しなければなりません。

どうしても2枚目のカードローンを申し込む必要があるなら、短期間で返済できる金額の利用に留めるようにしましょう。

2社目のカードローンを契約するリスク

より安全に、少ない負担で借り入れるためには、借入先を1社に絞るのが最善です。

やむを得ず2社目から借り入れる場合は、後悔することのないよう、以下のリスクをしっかり理解しておきましょう。

1社から借り入れるより利息が高くなりやすい

借り入れが1社の場合に比べ、複数社からの借り入れは利息が高くなる傾向にあります。

基本的にカードローンは、貸付額が高いほど金利は低くなるものです。

とくに貸付額が100万円以上の場合、利息制限法により、金利の上限は年率15.0%までになります。

利息制限法

(利息の制限)第一条 金銭を目的とする消費貸借における利息の契約は、その利息が次の各号に掲げる場合に応じ当該各号に定める利率により計算した金額を超えるときは、その超過部分について、無効とする。一 元本の額が十万円未満の場合 年二割二 元本の額が十万円以上百万円未満の場合 年一割八分三 元本の額が百万円以上の場合 年一割五分

1社から100万円を借りる場合、金利が年率15.0%を超えることは法律上ありません。

しかし、借入の合計が同じ100万円でも、2社から50万円ずつ借りる場合は、年率18.0%が法律上の上限になるのです。

審査結果にかかわらず申込の記録が残る

カードローンの利用申込をすると、審査結果にかかわらず、信用情報に記録が残ります。

複数社から多額の借入があれば、住宅ローンやクレジットカードなどほかの融資を受けることも難しくなるでしょう。

また2社目の審査に落ちてしまった場合でも、申込をしたことは信用情報に6ヶ月間残るため、別の会社に申し込んでも審査がきびしくなるかもしれません。

返済の管理が難しくなる

返済日や返済金額は借入先によって異なるので、複数社から借りれば毎月の返済を管理するのも大変です。

心理的な負担が増すのはもちろんのこと、うっかり返済が遅れてしまうかもしれませんよね。

万が一返済が遅れれば、高額な遅延損害金を支払うことになり、信用情報にも傷が残ります。

返済能力は十分にあったとしても、本当に自分で管理する余裕があるかどうか、2社目の借入をする前にあらためて考えてみましょう。

工藤

トータルマネーコンサルタント / 新井智美

2社目のカードローンを申し込む際に行いがちなのが複数社に申し込むことです。

信用情報機関では、カードローンに申し込んだことも登録されるため、あまりに短期間に複数社に申し込んでいることがわかると、「本当にお金に困っている状態で、返済してもらえないかもしれない」と判断される可能性があります。

申し込んだという情報は半年で消えますので、できれば前回の申し込みから半年空けて申し込むことをおすすめします。

カードローン2社目を利用するときの注意点

2社以上からの借り入れを検討している方は、申込の前に、以下の注意点もぜひご確認ください。

返済のための借り入れは危険!債務整理も視野に入れよう

2社目の借り入れはその後、多重債務におちいるリスクが高く、自転車操業になるケースも少なくありません。

現時点で1社目の返済に困って2社目を検討している人は、たとえ審査にとおっても、どこかで滞納してしまうか、雪だるま式に債務を増やすことがほとんど。

どうしても返済が困難な人は、さらに債務を増やしてしまう前に、弁護士や税理士に債務整理の相談をすることをおすすめします。

うまく手続きが進めば、返済総額や月々の返済額を減額してもらえる場合もありますよ。

複数社同時に申し込むのはおすすめできない

2社目を申し込むときに、審査に落ちてしまうことを心配して、複数社同時に申し込みたくなるかもしれません。

しかし、カードローンへの申込情報は審査結果にかかわらず6ヶ月間記録されるため、かえって審査を不利にしてしまう可能性があります。

やみくもに複数社を申し込む人は、それだけお金に困っていて、返済能力がないと判断されてしまうかもしれません。

2社目の利用を考える人のなかには急いでいる人も多いでしょうが、そんなときこそ自分を不利な状況に追い込まないよう、冷静な行動を心がけたいですね。

【専門家取材】2社目のカードローン利用についてお伺いしました

2社目の借入について、気になることを筆者が専門家に取材してみました!

ぜひ、カードローン2社目を利用する前に確認してみてください。

工藤

2社目のカードローンを利用するにあたって、長期的な視点で気をつけるべきリスクはありますか?

新井

返済の管理が複雑なることや、さらに返済状況によってはさらに申し込むカードローンが増える可能性がある点がリスクとして考えられます。

そのためにも、2枚目のカードローンはあくまでも緊急時の予備として捉え、早急に返済することを心がけましょう。

工藤

複数社のカードローンを利用する場合に、収支のバランスを保つためのポイントやコツはありますか?

新井

返済管理を徹底することです。また、返済が家計に負担をかけているなら、家計の見直しを行い、収入から支出を差し引いた額から返済できるよう、余裕を持たせるよう努力することが大切です。

工藤

本記事で紹介したカードローン(大手消費者金融5社・銀行カードローン・中小消費者金融)のメリット・デメリットについて、とくに重要なポイントがあれば教えていただけますか?

新井

銀行カードローンは消費者金融会社のカードローンに比べて発行までに時間がかかります。消費者金融会社のカードローンは即日発行可能なところが多いですが、銀行は警視庁のデータベースへの照会が必要なため、最短翌営業日となる点を覚えておきましょう。

また、原則として在籍確認なしと謳っていても、絶対に在籍確認が行われないわけではなく、カードローン会社の判断によっては在籍確認が行われることにも注意しておきましょう。

まとめ

本記事では、2社目のカードローンを検討する人のため、以下の項目を解説しました。

- 2社目のカードローンを契約するためには条件がある

- 2社目のカードローンを利用するのはリスクが伴う

- 2社目を申し込む前に代替手段を検討しよう

- 2社目のカードローンは審査通過に自信があるかどうかで選ぶ

複数社からの借り入れは返済の負担やリスクを高めるものであり、1社目のときよりもさらに慎重に検討する必要があります。

急いでいる人も、ぜひ本記事をじっくり読んで、自分にとって最善の対応を考えてみてください。