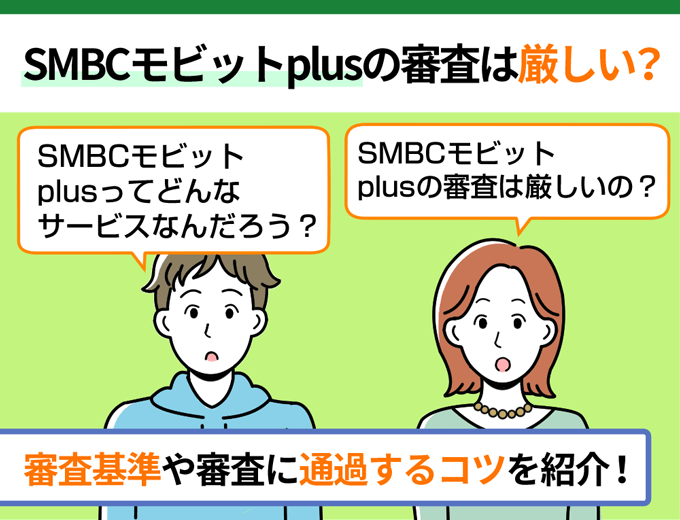

SMBCモビットplusの審査は厳しい?審査基準や審査に通過するコツを紹介!

すでにSMBCモビットplusを持っている人は、引き続きサービスを利用可能です。

2023年7月からサービスが開始したSMBCモビットplusをご存じでしょうか。

SMBCモビットplusは三井住友カード株式会社とSMBCモビットが合併後、新たに始まったローンサービスです。

SMBCモビットplusは三井住友カード会員限定のカードローンのため、三井住友カードのクレジットカードを持つ方は低金利・高限度額で融資を受けられます。

ただサービスが始まったばかりのカードローンということもあり、

と不安や疑問に感じている人は多いでしょう。

そこでこの記事では、SMBCモビットplusの審査について詳しく解説します。

まずはSMBCモビットplusのサービスについて見ていきましょう。

なおSMBCモビットプラスの審査に落ちた・審査が不安という人は、審査通過率が高いカードローンに申し込みましょう。

審査通過率が高いカードローンは以下のとおり。

※カードローン名をクリックすると詳しく紹介している箇所に移動します。

| カードローン | 特徴 |

|---|---|

アコム アコム |

|

アイフル アイフル |

|

※ お申込み時間や審査状況によりご希望に添えない場合があります。

上記のカードローンについては『審査が不安ならこのカードローン』の見出しで紹介していますよ。

SMBCモビットplusの基本情報を紹介

ここではSMBCモビットplusの詳細について以下の内容でご紹介します。

- 2023年7月からサービスが開始した低金利・高限度額のカードローン

- SMBCモビットplusとSMBCモビットpremiumの違い

- 三井住友カード カードローンとの違い

2023年7月からサービスが開始した低金利・高限度額のカードローン

2023年7月1日付けで三井住友カード株式会社とSMBCモビットは、三井住友カードを存続会社として合併しました。

SMBCモビットは三井住友カードのローンブランドとして引き継がれ、合併後に新しく始まったローンサービスがSMBCモビットplusとSMBCモビットpremiumです。

SMBCモビットplusとSMBCモビットpremiumは、ともに三井住友カード会員でないと申しこめません。

三井住友カード会員がお得に借り入れできるようにSMBCモビットplus、SMBCモビットpremiumには優遇金利が設定されており、低金利・高限度額が特徴です。

SMBCモビットplusとSMBCモビットpremiumの基本情報を表にまとめてみました。

| SMBCモビットplus | SMBCモビットpremium | |

|---|---|---|

| 金利 | 年4.5%~14.5% | 年1.5%~4.5% |

| 限度額 | 3万円~500万円 | 500万円~999万円 |

| 利用条件 |

|

|

| 必要書類 |

|

|

| 担保 | 不要 | |

SMBCモビットplus、SMBCモビットpremiumを利用するには、三井住友カードを持っていることが必須です。

SMBCモビットpremiumは、限度額が高めに設定されており、高額融資を希望する人向けのサービスとなっております。

三井住友カードはキャッシング機能がついているので、クレジットカードから融資が受け取れます。

ただしクレジットカードのキャッシング機能での借り入れは、カードローンより限度額が低く、金利が高く設定されているのです。

| 金利 | 限度額 | |

|---|---|---|

| 三井住友カード(一般) | 年15.0%(100万円~300万円) 年18.0%(5万円~90万円) |

100万円~300万円 5万円~90万円 |

| SMBCモビットplus | 年4.5%~14.5% | 3万円~500万円 |

そのため三井住友カードのクレジットカードを使用している方の中で、金利を少しでも抑えたい方、高い限度額を希望する方にはSMBCモビットplus、SMBCモビットpremiumがおすすめです。

SMBCモビットplusとSMBCモビットpremiumの違い

SMBCモビットplusとSMBCモビットpremiumの違いは、金利と限度額です。

金利と限度額の違いは、以下をご参考ください。

| 金利 | 限度額 | |

|---|---|---|

| SMBCモビットplus | 年4.5%~14.5% | 500万円 |

| SMBCモビットpremium | 年1.5%~4.5% | 999万円 |

SMBCモビットplusの金利は年4.5%〜14.5%、限度額は500万円に対し、SMBCモビットpremiumの金利は年1.5%〜4.5%、限度額は999万円です。

とくにSMBCモビットpremiumの金利は、年1.5%~4.5%と低めに設定されています。

ではSMBCモビットplus、SMBCモビットpremiumはどのように選べるのでしょうか。

SMBCモビットplusとSMBCモビットpremiumは選べる?

結論、申込時にSMBCモビットplusかSMBCモビットpremiumかどちらかを選んで申し込めません。

公式ホームページでは以下のように記載されています。

SMBCモビット premium、SMBCモビット plusのどちらをご利用いただくかは、審査結果に応じてご案内します。

SMBCモビットplusかSMBCモビットpremiumのどちらを利用できるかは、契約額によって異なります。

なお公式ホームページには、SMBCモビットpremiumの対象は年収1,500万円以上と記載されています。

年収1,500万円以下の人は、SMBCモビットplusの利用になると考えておきましょう。

三井住友カード カードローンとの違い

三井住友カードとSMBCモビットが合併し、SMBCモビットplusやSMBCモビットpremiumのサービスが開始しました。

そのため従来の三井住友カード株式会社が運営する三井住友カード カードローンの入会受付が終了しています。

ここでは三井住友カード カードローンとSMBCモビットplusの違いについてご紹介します。

両者の違いは以下のとおりです。

| 三井住友カード カードローン【申込終了】 | SMBCモビットplus | |

|---|---|---|

| 金利 | 年1.5%~15.0% | 年4.5%~14.5% |

| 限度額 | 900万円 | 3万~500万円 |

| 申込資格 | 年齢満20歳以上69歳以下で安定収入のある方(学生は除く) |

|

SMBCモビットplusでは74歳まで申し込め、金利は年4.5%〜14.5%となり、上限金利が低くなっています。

以上、SMBCモビットplusの基本情報を紹介しました。

次にSMBCモビットplusの審査について紹介します。

FP相談室マネー&キャリア 代表 / 大内 優

SMBCモビットpremiumは、とても魅力的な低金利で借りることができます。一方で金利が低い商品は、そもそも融資額が大きいことも多く、必要以上の資金を借りてしまい、返済できなくなるケースも見受けられます。

融資額が、今、必要な金額以上になっていないかどうか、しっかり確認したうえで、借り入れをうけましょう。

SMBCモビットplusの審査は厳しい?

SMBCモビットplusの審査は厳しいのでしょうか。

結論、SMBCモビットplusの審査は厳しいとは一概に言えません。

なぜならSMBCモビットplusは審査内容や審査基準を一切公表していないからです。

そこでこの見出しでは、SMBCモビットplusの審査を徹底解説すべく、以下の内容に分けて詳しく紹介します。

- SMBCモビットplusの審査基準

- SMBCモビットplusの審査方法

- SMBCモビットplusの保証会社とは

SMBCモビットplusの審査基準

SMBCモビットplusの審査基準は公開されていません。

とくにSMBCモビットplusはサービスが始まったばかりのため、情報が少ないです。

ただし同じカードローンである、消費者金融カードローンよりも審査は厳しいと予想できます。

SMBCモビットplusの審査は消費者金融カードローンよりも厳しい

SMBCモビットplusの金利は、消費者金融カードローンの金利に比べて低めに設定されているため、消費者金融カードローンよりも審査が厳しいと言えるでしょう。

というのもカードローンなどのローン商品は、金利が低くなるにつれて、審査が厳しくなる傾向にあるからです。

ローン商品は低金利で貸し付けるほど、貸したお金が回収できなかったときの損失が大きくなり、融資をした側は損をしてしまいます。

よって金利の低いローン商品は、金利が高いローン商品よりも審査が慎重になるのです。

実際にSMBCモビットplusと消費者金融カードローンの金利を比較してみましょう。

| カードローン名 | 金利(実質年率) |

|---|---|

| SMBCモビットplus | 年4.5%~14.5% |

| 消費者金融カードローン | 金利(実質年率) |

| プロミス | 年4.5%~17.8% |

| アコム | 年3.0%~18.0% |

| レイク | 年4.5%~18.0% |

| アイフル | 年3.0%~18.0% |

| SMBCモビット | 年3.0%~18.0% |

上記のようにSMBCモビットplusの金利は、消費者金融カードローンと比較して低めに設定されています。

よってSMBCモビットplusの審査は、消費者金融カードローンよりも厳しいと言えるのです。

また消費者金融カードローンは、審査通過率を公表しているカードローンもあります。

審査通過率を公表しているカードローンについては、『審査が不安ならこのカードローン』の見出しで詳しく紹介しているので、ぜひご覧ください。

SMBCモビットplusの審査方法

カードローンの審査の際、在籍確認の電話が気になる人も多いのではないでしょうか。

SMBCモビットplusの審査には、原則、勤め先への在籍確認の電話がありません。

審査状況により電話での確認が必要となっても、事前に連絡してくれるため、急に会社に電話がかかってくることはありません。

SMBCモビットplusの審査は、スマートフォンを使って運転免許証やマイナンバーなど本人確認書類を提出します。

審査状況により、収入証明書を求められる場合があります。

収入証明書は、50万円以上の借入または他社も合せて借入金額が100万円以上ある場合、提出が必要です。

申込や審査には書類や郵送物が必要ないため、家族や周囲にもバレにくいでしょう。

SMBCモビットplusに保証会社はある?

SMBCモビットには保証会社がありません。

保証会社とは、利用者が万が一、借入額を返済できなかったときに建て替えてくれる役割を果たします。

銀行などの場合、消費者金融が保証会社となることが多く、審査は保証会社が行うため、審査を通過するためには、どこの保証会社か調べることが大切です。

SMBCモビットは保証会社がないため、自社で審査を行っています。

そのため独自の審査基準で審査されます。

以上、SMBCモビットplusの審査について紹介しました。

続いてSMBCモビットplusの審査に通過するコツを紹介します。

FP相談室マネー&キャリア 代表 / 大内 優

SMBCモビットplusの審査に通過するためのコツ

SMBCモビットplusの審査に通過するためのコツは以下の3つです。

- 申込資格を確認する

- 信用情報に傷をつけない

- 借入額が総量規制の範囲内か

申込資格を確認する

SMBCモビットplusに申し込む前に、必ず申込資格を確認しましょう。

申込資格に該当していないと、審査に落ちる原因となります。

SMBCモビットplusの申込資格は以下のとおりです。

- 三井住友カード会員

- 満20歳〜74歳の安定した定期収入のある方

- アルバイト・自営業・派遣社員も可能

SMBCモビットplusは三井住友カードの優待カードローンのため、三井住友カードのクレジットカードを持つ方が対象です。

三井住友カードのクレジットカードを持っていない場合、クレジットカードの申込をしなければいけません。

SMBCモビットplusに申し込んだ後に送られてくるメールから、クレジットカードの申込ができます。

またSMBCモビットplusはアルバイトや自営業、派遣社員でも申し込めるため、雇用形態を問いません。

信用情報に傷をつけない

信用情報に以下のような傷があると、審査に落ちる可能性があります。

- クレジットカードの支払い延滞

- ローンの返済遅れ

- 奨学金の返済遅れ

- 保証会社などに代位弁済

- クレジットカードや消費者金融への多重申込

上記のような支払いの延滞などは信用情報機関に記録として残り、審査のときに保証会社が確認する項目のひとつです。

支払いの延滞などの情報は最長5年間残ります。

お金を借りるときは信用情報に傷をつけないことが大切です。

借入額が総量規制の範囲内か

借入額は、賃金業法と呼ばれる法律によって総量規制が定められており、返済能力以上の無理な貸付が禁止されています。

総量規制では、借り入れる際、利用者は年収の3分の1までの金額しか借り入れできないと定められています。

例えば年収600万円の場合、限度額に500万円と書いていても、総量規制の点から200万円までしか借り入れできないのです。

そのため総量規制の範囲を超えて申し込めば、審査に落ちる原因となります。

また総量規制は他社の借入も含むので、複数の賃金業者から借り入れしている場合、注意しましょう。

以上、SMBCモビットplusの審査に通過するコツを紹介しました。

紹介したコツを実践することで、SMBCモビットplusの審査に通過する確率がグッと高くなりますよ。

もし「カードローンの審査に何としてでも通過したい」という人は、次に紹介するカードローンの利用がおすすめです。

FP相談室マネー&キャリア 代表 / 大内 優

信用情報に傷がついてしまうと、回復させるには非常に時間がかかります。支払いなどの延滞はおこさないように気をつけましょう。

審査が不安ならこのカードローン

もしカードローンの審査通過が不安なら、審査通過率が高いカードローンへの申し込みを検討しましょう。

審査通過率を公表しているカードローンは以下のとおりです。

| カードローン名 | 審査通過率 (2024年4月~2024年6月) |

|---|---|

| アコム |

41.7% |

| アイフル | 36.2% |

| プロミス | 35.9% |

| レイク |

20.6% |

| 公開中の4社の平均 | 34.4% |

※上記のいずれも2024年4月~2024年6月の数値

※アコム・アイフル・レイクは、各社が公表している2024年4月~2024年6月の申込数・新規顧客数に基づき、フィンクル編集部が独自に算出

※「公開中の4社の平均」は、各社が公開している申込数・新規顧客数・成約率に基づき、フィンクル編集部が独自に概算

すべてのカードローンでは、審査内容や審査基準について一切公表されていません。

つまり上記の審査通過率が唯一、カードローンの審査基準を示す指標となるのです。

「審査に通過する可能性を高めたい」という人は、今から紹介するカードローンに申し込みましょう。

| 審査が不安な人におすすめのカードローン | 特徴 |

|---|---|

| アコム |

|

| アイフル |

|

※1 お申込み時間や審査状況によりご希望に添えない場合があります。

※2 参照:

アコム | DATABOOK Monthly Report 2023年3月末

アコム | DATABOOK Monthly Report 2024年3月末

各カードローンについて順番に紹介します。

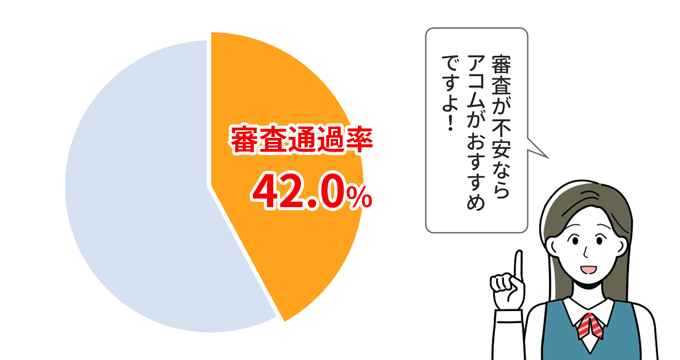

審査通過率が41.7%!アコム

アコムは新規貸付率が41.7%のカードローンです。

| カードローン名 | 審査通過率 (2024年4月~2024年6月) |

|---|---|

| アコム |

41.7% |

| アイフル | 36.2% |

| プロミス | 35.9% |

| レイク |

20.6% |

| 公開中の4社の平均 | 34.4% |

※上記のいずれも2024年4月~2024年6月の数値

※アコム・アイフル・レイクは、各社が公表している2024年4月~2024年6月の申込数・新規顧客数に基づき、フィンクル編集部が独自に算出

※「公開中の4社の平均」は、各社が公開している申込数・新規顧客数・成約率に基づき、フィンクル編集部が独自に概算

よってカードローンの審査が不安な人は、審査通過率が40%を超えているアコムに申し込みましょう。

審査通過率が高いカードローンへ申し込むことで、審査に通過する可能性がグッと高くなりますよ。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円 | 年3.0%~18.0% | 最短20分※1 | 最短20分※1 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※2 | 原則として お勤め先へ 在籍確認の電話なし ※3 |

- アコム

がおすすめな方 - アコム

が不向きな方

- 最短20分で借りたい方

- 利用者数の多いカードローンを探している方

- 会社に在籍確認されたくない方

※1 お申し込み時間や審査によりご希望に沿えない場合があります。

※2 10代申込不可。

※3 原則、電話での確認はせずに書面やご申告内容での確認を実施。

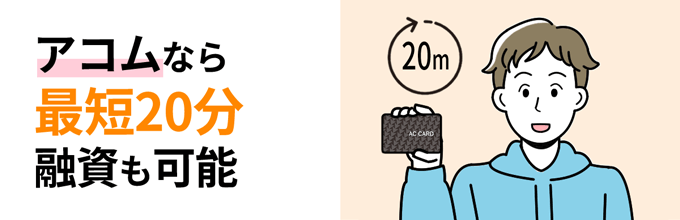

またアコムは最短20分融資が可能です。※

※お申込時間や審査によりご希望に添えない場合がございます。

アコムは最短20分融資が可能

「とにかく早く融資を受けたい」という人は、最短20分融資が可能なアコムに申し込みましょう。※

※お申込時間や審査によりご希望に添えない場合がございます。

アコムは「カードローンの審査が不安」「すぐに融資を受けたい」という人にぴったりのカードローンですよ。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円 | 年3.0%~18.0% | 最短20分※1 | 最短20分※1 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

| ※2 | 原則として お勤め先へ 在籍確認の電話なし ※3 |

- アコム

がおすすめな方 - アコム

が不向きな方

- 最短20分で借りたい方

- 利用者数の多いカードローンを探している方

- 会社に在籍確認されたくない方

※1 お申し込み時間や審査によりご希望に沿えない場合があります。

※2 10代申込不可。

※3 原則、電話での確認はせずに書面やご申告内容での確認を実施。

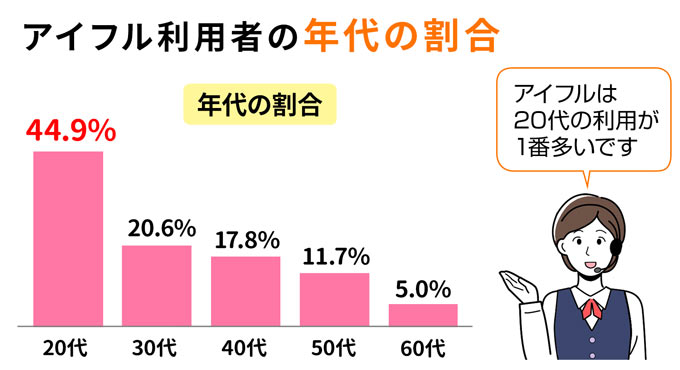

若い世代へ積極的に融資!アイフル

もし20歳~30歳の人でカードローンの審査が不安なら、消費者金融カードローンのアイフルに申し込んでみてはいかがでしょうか。

というのもアイフルは、20代に対して積極的に融資を行っているからです。

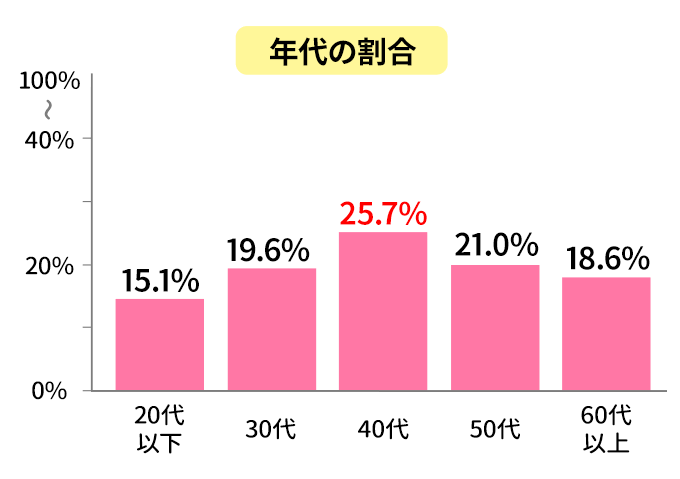

日本貸金業協会が発表した、消費者金融の借入経験がある人の年代割合を見てみましょう。

日本貸金業協会がリサーチした結果、借り入れの経験が1番少ないのは20代でした。

つまりアイフルでは、消費者金融の借入件数が1番少ない、20代の利用が1番多いのです。

上記の結果から、20代の人でカードローンの審査が不安な人は、アイフルに申し込んでみてはいかがでしょうか。

| 限度額 | 金利 | 審査時間 | 融資時間 |

|---|---|---|---|

| 最大800万円※ | 年3.0%~18.0% | 最短18分 | 最短18分 |

| 学生 | パート アルバイト |

職場に 電話なし |

郵送物なし |

- アイフル

がおすすめな方 - アイフル

が不向きな方

- 無利息サービスを活用したい方

- 最短18分でお金を借りたい方

- 誰にもバレずに借りたい方

※当社のご利用限度額が50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要。

※お申込み時間や審査状況によりご希望に添えない場合があります。

SMBCモビットplusを利用するときに知っておきたいポイントは3つ

ここでは、SMBCモビットplusを利用するときに知っておきたいポイントとして、以下の3つをご紹介します。

- 手続きはWebで完結

- 借入・返済方法が選べる

- 三井住友カードのクレジットカードは種類が多数

手続きはWebで完結

SMBCモビットplusの手続きは、すべてWebで完結できます。

Web申込の手順は以下のとおりです。

1.入力フォームに記載事項を入力する

- 氏名

- 連絡先

- 年収

- 契約希望額

- 最終学歴

- 利用目的

- 三井住友カードの有無

2.スマートフォンで本人確認書類と顔を撮影

- 運転免許証

- マイナンバーカード

- パスポート

- 健康保険証

3.審査後、Webで入会手続き

- カード発行の有無を選ぶ

- 返済期日を決める

- 返済方法を選ぶ

入力フォームは約5分ほどで入力できます。

そのため忙しい人でも、仕事の合間に申込が可能です。

借入・返済方法が選べる

SMBCモビットplusでは借入・返済方法が選べます。

ここではSMBCモビットplusの借入・返済方法についてご紹介します。

借入方法は3つ

借入方法は銀行振込、提携ATM、スマホATM取引の3つです。

| 借入方法 | 詳細 |

|---|---|

| 銀行振込 | Webまたは電話での申込で指定の銀行に振込が可能 |

| 提携ATM | 以下の銀行等やコンビニエンスストアで借入が可能 【銀行またはコンビニエンスストア】

※三井住友銀行なら手数料が無料 |

| スマホATM取引 |

|

銀行振込はWebまたは電話での申込で、指定の銀行に振込できます。

電話からでも申込ができるため、スマートフォンの操作が苦手な方におすすめです。

カードを持ちたくない方には、スマホATM取引がおすすめです。

スマホATM取引を行うときは、事前にSMBCモビット公式アプリのインストールを行えば、アプリから入金または出金が可能です。

銀行振込や提携ATMでは、ATMの営業時間があるため、取扱いできない時間帯があります。

スマホATM取引なら24時間いつでも好きなときに、全国のセブン銀行またはローソン銀行ATMで出金できるので、お急ぎの方におすすめです。

申込後は審査が完了後に送られてくる入会手続きの必要事項を入力し、入会手続きが完了し、「ご入会手続き完了メール」が届けば借り入れできます。

ただし審査結果によっては、カード到着後の利用となる場合があります。

返済方法は5つ

返済方法は口座振替、提携ATM、スマホATM取引、インターネット返済、銀行振込の5つです。

| 借入方法 | 詳細 |

|---|---|

| 口座振替 | 以下の銀行口座などを持つ場合、預金口座から自動引き落としで返済が可能

※口座振替は手数料が無料 |

| 提携ATM | 以下の銀行等やコンビニエンスストアで返済が可能 【銀行またはコンビニエンスストア】

※三井住友銀行なら手数料が無料 |

| スマホATM取引 |

|

| インターネット返済 | 会員専用サービス「Myモビ」内のインターネット返済サービスより返済が可能 ※インターネット返済は手数料が無料 |

| 銀行振込 | 指定口座への振込で返済が可能 ※振込手数料が必要 |

SMBCモビットplusの返済方法は5つあり、返済方法によって対象となる金融機関が異なるため、注意しましょう。

口座振替の場合、みずほ銀行やゆうちょ銀行でも自動引き落としが可能です。

提携ATMでは三菱UFJ銀行やセブン銀行、ローソン銀行などでも利用できます。

口座振替、インターネット返済の場合、返済にかかる手数料は無料ですが、銀行振込や提携ATMの場合、手数料が必要です。(※三井住友銀行のみ手数料が無料)

そのため手数料にお金をかけたくない方には、口座振替やインターネット返済がおすすめです。

このようにSMBCモビットplusでは借入・返済方法が選択できるため、自分にあった借入・返済方法を選びましょう。

三井住友カードのクレジットカードは種類が多数

SMBCモビットplusを申し込むためには、三井住友カードのクレジットカードへの加入が必要です。

三井住友カードを持っていない場合は、SMBCモビットplusの申込後に三井住友カードのクレジットカードを申し込みましょう。

三井住友カードのクレジットカードは種類が豊富で、提携カードを合わせると312種類あります。

以下に三井住友カードをいくつか例に挙げたので、ご参考ください。

| 年会費 | ポイント還元 | 発行 | |

|---|---|---|---|

| 三井住友カード(NL) | 無料 | 最大6.5% | 即日発行 最短5分 |

| 三井住友カード(CL) | 無料 | 最大6.5% | カードレス |

| 三井住友カード ゴールド(NL) | 5,500円(税込) ※年間100万円利用すれば翌年の年会費が無料 |

最大6.5% +毎年10,000ポイントプレゼント |

即日発行 最短5分 |

| 三井住友VISAバーチャルカード | 330円(税込) | Vポイント ※利用金額200円ごとに1ポイント |

最短3営業日 |

| Oliveフレキシブルペイ | 無料 | 最大18% ※対象のコンビニ・飲食店の利用時 |

アプリで管理 |

三井住友カードにはスタンダードカードとして上記のカードを含め、15種類あります。

カードによって年会費やポイント還元、保証などが異なります。

ゴールドカードの場合、年会費が高くなりますが、その分ポイントプレゼントなどもあるため、詳細までチェックしましょう。

Oliveフレキシブルペイはクレジット・デビット・ポイント払いを切替できるフレキシブルペイです。

対象のコンビニ・飲食店を利用すれば通常のポイントに追加され最大18%のポイント還元ができます。

FP相談室マネー&キャリア 代表 / 大内 優

SMBCモビットplusの審査に関するよくある質問

最後にSMBCモビットplusの審査に関するよくある質問として、以下の内容をご紹介します。

- 審査結果にかかる時間は?

- 審査のとき自宅や会社に連絡が来る?

- 審査結果はどこで確認できる?

- 審査のときSMBCモビットplusとSMBCモビットpremiumは選べる?

-

審査結果にかかる時間は?

-

審査にかかる時間は30分のため、即日融資も可能です。

申し込む時間帯によっては翌日になる場合もあるため、即日融資を希望する場合は早めに申し込みましょう。

またクレジットカードを同時に発行する場合は、30分以上時間がかかることがあります。

-

審査のとき自宅や会社に連絡が来る?

-

審査のときは、原則、自宅や会社に連絡がありません。

ただし連絡が必要となる場合もあり、連絡する際は事前に同意のうえ自宅や会社に連絡します。

-

審査結果はどこで確認できる?

-

審査結果は、申込完了後に送られるメールに記載されているURLから審査結果照会にアクセスすると確認できます。

-

申し込みのときSMBCモビットplusとSMBCモビットpremiumは選べる?

-

申込のとき、SMBCモビットplusとSMBCモビットpremiumは選べません。

申込内容を踏まえ、審査結果に応じて、SMBCモビットplusまたはSMBCモビットpremiumか決まります。

ただしSMBCモビットpremiumの場合、利用限度額は500万円からとなっていますが、借入は1,000円から可能です。

FP相談室マネー&キャリア 代表 / 大内 優

まとめ

この記事では2023年7月からサービスが開始されたSMBCモビットplusまたはSMBCモビットpremiumの審査をはじめ、サービスの紹介から審査に関してよくある質問までご紹介しました。

SMBCモビットplusとSMBCモビットpremiumは三井住友カードの会員限定のカードローンであり、三井住友カードがあれば低金利・高限度額で融資が可能です。

SMBCモビットplusのサービス開始により、従来の三井住友カード カードローンの新規受付は終了しました。

SMBCモビットplusは三井住友カード カードローンに比べ、上限金利が低く、74歳まで申込ができます。

さらに三井住友銀行の口座があれば、手数料無料で借入・返済が可能です。

三井住友カードをお持ちで、カードローンを検討中の方は、SMBCモビットplusまたはSMBCモビットpremiumをぜひご検討ください。