【555人調査】VISAのクレジットカード10選おすすめランキング!

この記事ではクレワン編集部が行った、クレジットカードの満足度調査をもとに、おすすめのVISAブランドのカードをランキング形式で10枚紹介していきます。

これから2枚目・3枚目のカードを検討するなかで、世界シェア率1位のVISAカードは選択肢が多く、カード選びに迷ってしまう方も多いでしょう。

またクレジットカードをはじめて発行する方にとっては、カードの種類が多いと自分に最適なカードなのか判断しにくいですよね。

この記事を読めば、実際にVISAブランドで利用者の多いカードと特徴を理解しながら、じっくり比較可能です。

自分に合う1枚を選んで、お得にカードを利用しましょう。

まずはクレワン編集部が行ったアンケートについて紹介していきます。

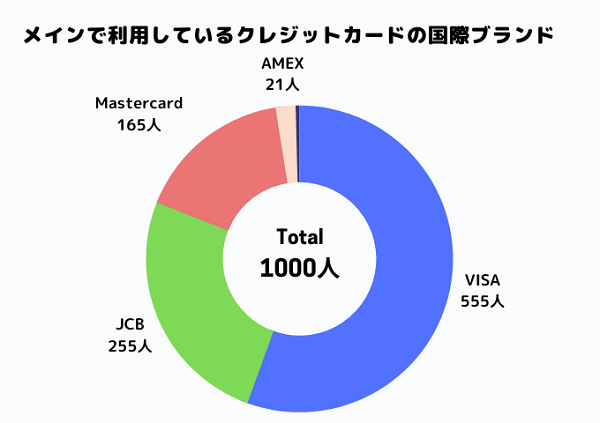

メインカードがVISAと回答した人は約55%!

クレワン編集部では、クレジットカードをお持ちの1,000人のユーザーを対象に、利用しているカードの満足度調査を行いました。

アンケートでは、メインカードで使用している国際ブランドについての質問をしました。

メインカードの国際ブランドが「VISA」と回答した人は555人で、全体の約55%を占めています。

次章では、555人のVISAカードユーザーに人気のクレジットカードから、上位10枚を紹介していきます。

実際に利用者の多いカードなので、「カードの種類が多すぎて選べない」「実際の利用者の意見を参考にしたい」という方は必見です!

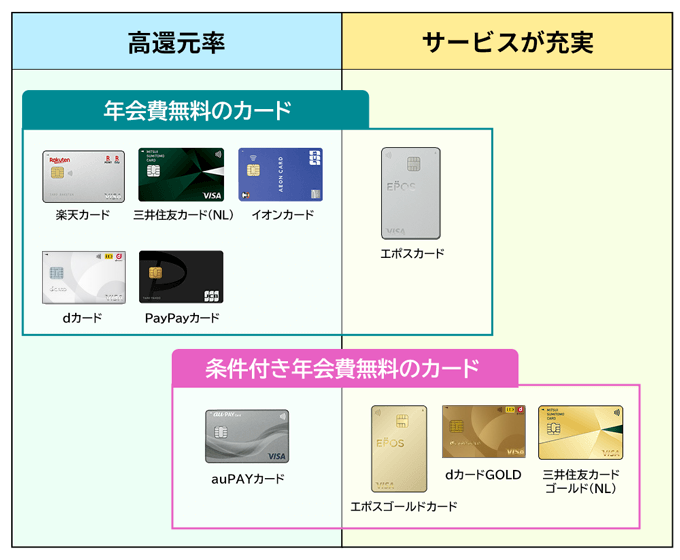

おすすめのVISAカード10選ランキング

- 楽天カード

- 三井住友カード(NL)

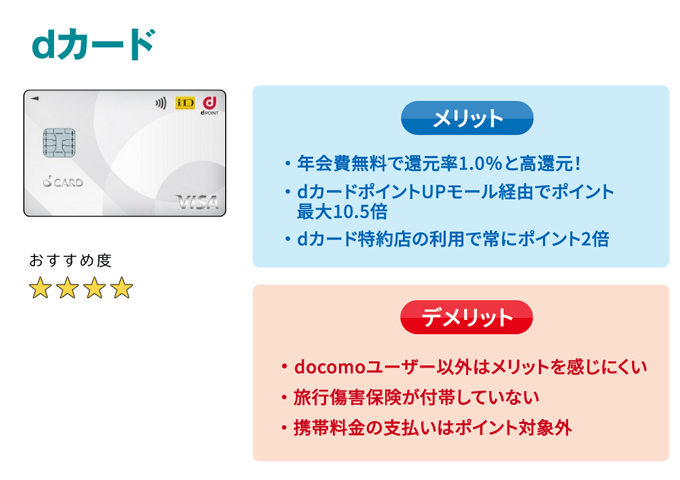

- dカード

- dカードGOLD

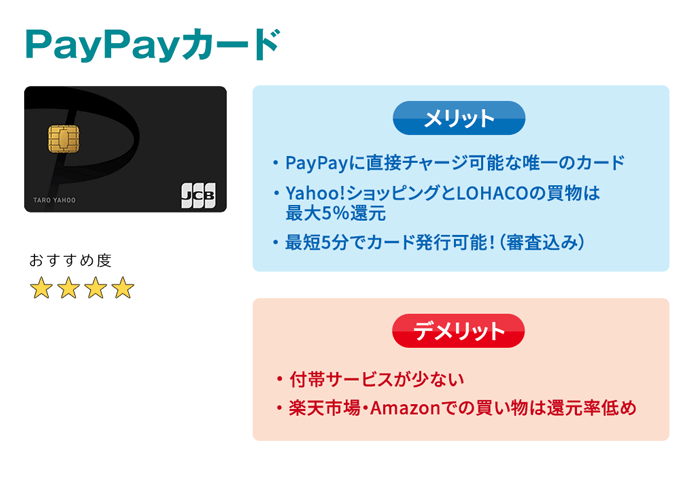

- PayPayカード

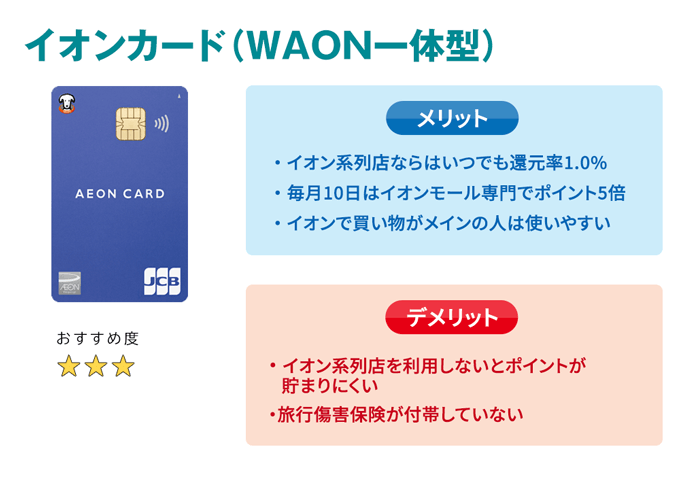

- イオンカード セレクト

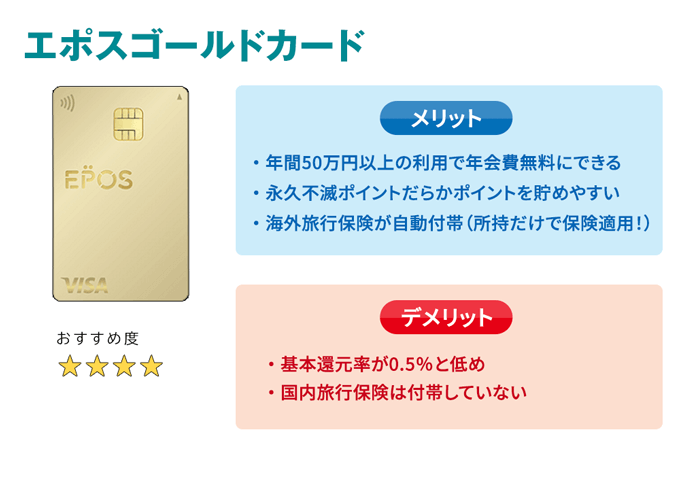

- エポスゴールドカード

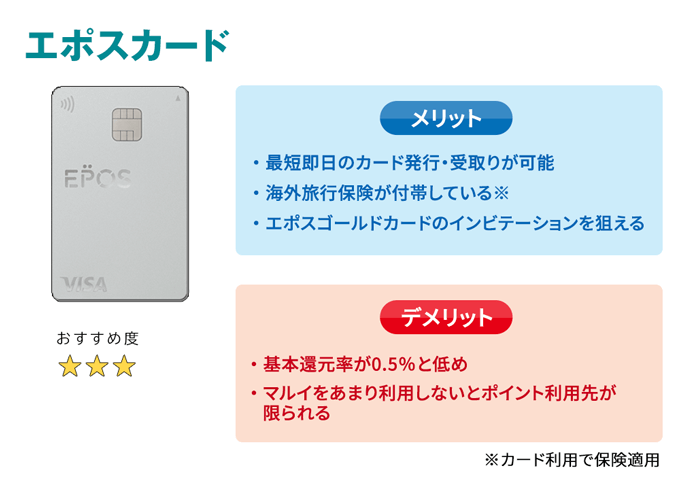

- エポスカード

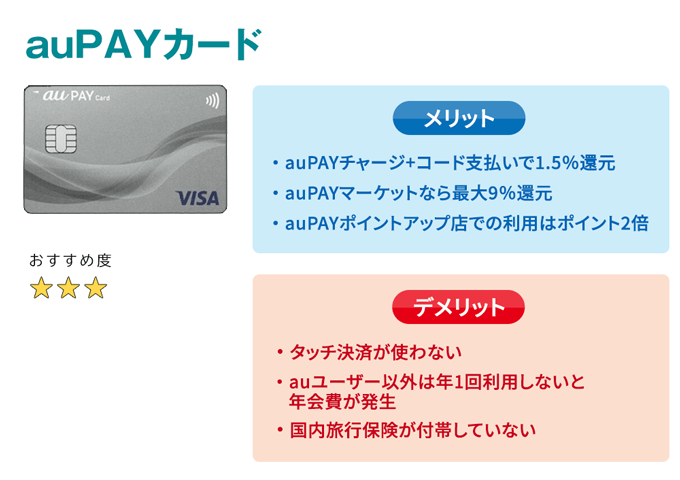

- auPayカード

- 三井住友カード ゴールド(NL)

| 1位 | 2位 | 3位 | 4位 | 5位 | 6位 | 7位 | 8位 | 9位 | 10位 | |

|---|---|---|---|---|---|---|---|---|---|---|

| カードフェイス |  楽天カード 楽天カード |

三井住友カード(NL) 三井住友カード(NL) |

dカード dカード |

dカードGOLD dカードGOLD |

PayPayカード PayPayカード |

イオンカード-189x300.png) |

エポスゴールドカード エポスゴールドカード |

エポスカード エポスカード |

auPayカード auPayカード |

三井住友カード ゴールド(NL) 三井住友カード ゴールド(NL) |

| 利用者数 | 249人 | 41人 | 30人 | 30人 | 25人 | 21人 | 20人 | 16人 | 16人 | 13人 |

| 年会費 | 無料 | 永年無料 | 無料 | 11,000円(税込) | 永年無料 | 無料 | 5,000円(税込)※1 | 無料 | 1,375円(税込) | 5,500円 年間100万円利用で翌年以降の年会費永年無料※3 |

| 家族カード年会費 | 無料 | 永年無料 | 無料 | 1枚目無料※1 | 無料 | 無料 | 永年無料 | なし | 無料 | 永年無料 |

| 還元率 | 0.2%~1.0% | 0.5~7% | 1.0% | 1.0%~10% | 1.0% | 0.5% | 1.0% | 0.5% | 1.0% | 0.5~7% |

| ショッピング保険 | なし | なし | 年間100万円 | 年間300万円 | なし | 年間50万円まで | 年間50万円まで)※2 | 年間50万円まで※2 | 年間100万円まで | 年間300万円 |

| 電子マネー |

|

|

iD | iD | QUICPay |

|

|

|

auPay |

|

| スマホ決済 |

|

|

|

|

Apple Pay |

|

|

|

|

|

| 国際ブランド |

|

|

|

|

|

|

Visaのみ | Visaのみ |

|

|

| 詳細 |

- 注釈・注意事項

- ※1 年間50万円以上利用で翌年以降年会費無料

※2 登録制で年間1,000円(税込)の負担

※3 対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください

それでは人気のカードから順番に詳しい内容を解説していきます。

トータルマネーコンサルタント / 新井 智美

最近は特に流通系のクレジットカードが注目されています。

ただし、ゴールドカードになると年会費が発生するカードが多いため、今後ゴールドカードへのランクアップを考えているなら、年会費もチェックしておきましょう。

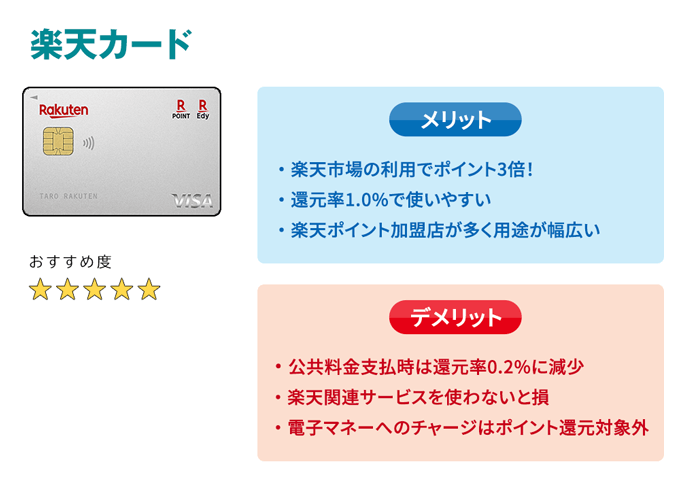

楽天カード

楽天カードは年会費が無料なうえに、どのお店で使っても還元率が1%というコスパに優れたカードです。

また今回行ったアンケートでも、利用者が圧倒的に多く、249人が楽天カードのVISAブランドを選択していました。

普段から楽天市場や楽天グループのサービスを活用しているなら、持っておくべき1枚で、はじめてのクレジットカードとしてもおすすめです。

では楽天カードの基本情報を紹介していきます。

- 楽天ポイント加盟店でポイントが1.5%〜2.0%貯まる

- 楽天市場の買い物でポイント最大16.5%

- 国内旅行保険

- 海外旅行保険

- 空港ラウンジ

- 家族カード

- ETC無料

- タッチ決済

| 年会費 | 永年無料 |

|---|---|

| 利用枠 | 最高100万円 |

| ポイント還元率 | 1% |

| ショッピング 保険 |

なし |

| 電子マネー | |

| スマホ決済 | |

| 発行までの 目安 |

1週間〜10日 |

| 国際ブランド |

楽天カード新規入会&初回利用で5,000ポイントプレゼント※

楽天カードの特徴

楽天カードの特徴をまとめると以下のとおり。

- 還元率1.0%でポイントが貯めやすい

- 楽天ポイントの利用方法がシンプル

- 楽天ポイント加盟店が多く使いやすい

それぞれ順番に解説していきます。

還元率1.0%だからポイントが貯まりやすい

楽天カードは、加盟店以外のお店やネットショップでも還元率1.0%のカードです。

そのためメインカードで利用すると、効率よくポイントを貯められるという特徴があります。

なお楽天カードを利用する店舗や支払いスタイルによって、ポイント還元率が上がるのも魅力です。

| 楽天カード利用シーン | 還元率 |

|---|---|

| 楽天ポイント加盟店

でカード支払い |

1.5%~ |

| 楽天カードで楽天ペイに チャージ・支払い |

1.5% |

| 楽天市場でネットショッピング | 3.0% |

| 楽天市場の買い物 楽天グループのサービス利用 |

3.5%~16.5%(※) |

※楽天プレミアムカードを除く楽天カードは最大13.5%

上記のように楽天カードは利用店舗や支払方法によって、還元率のバリエーションが多いとわかります。

なお注意点は、楽天カードは公共料金支払いの場合に限り、還元率が0.2%になる点です。

これから楽天経済圏で生活基盤を整えたいと考えているなら、公共料金だけはすでに持っているカードもしくはサブカードでの支払いをおすすめします。

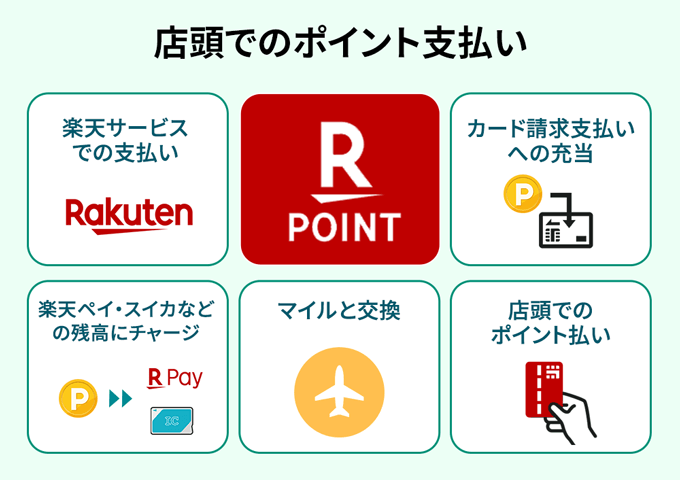

楽天ポイントの利用方法がシンプルかつ用途も幅広い

楽天ポイントは、どのサービスを利用しても1ポイント1円から利用可能な、シンプルでわかりやすい設定です。

他社カードにありがちな、サービス毎にポイントの交換レートが異なるという、難しく管理する必要がないため使いやすいです。

たとえば他社カードのポイント交換例をあげると以下のとおり。

| カード | ポイント利用先 | 交換レート |

|---|---|---|

| JCBカード | Amazon | 1ポイント=3.5円 |

| スターバックスカードにチャージ | 1ポイント=4円 | |

| キャッシュバック | 1ポイント=3円 | |

| セゾンカード | Amazonギフト券 | 200ポイント=1,000円分 |

| 請求金額に充当 | 200ポイント=900円分 |

サービス内容やポイント利用先によって交換レートが変わると、複雑でわかりにくいですよね。

楽天ポイントなら、「ギフトカードに交換したいけど、2ポイント足りない…」というような経験がなくなります。

楽天カードは【ポイント数=使える金額】なので、1ポイント単位で必要な分だけ利用可能です。

楽天ポイントはシンプルな仕組みなので、「現金と同じ感覚でポイント利用したい!」という方におすすめです!

楽天ポイント加盟店が多くて用途も幅広い

楽天ポイントが使えるお店には、以下写真のようなステッカーなどがお店の入り口やレジ前などに掲示されています。

上記の楽天ポイントマークがついているお店なら、どこでもポイントを貯めて使えます。

楽天ポイント加盟店を確認したい方は、以下【続きを読む】をタップしてください。

- 続きを読む

-

楽天ポイント加盟店 ショッピング コンビニ - ローソン

- セブン-イレブン

- ファミリーマート

- ミニストップ

- デイリーヤマザキ

- NewDaysなど

スーパー - イズミヤ

- イトーヨーカドー

- フレスコ

- 万代(mandai)など

ドラッグストア・化粧品 - ウエルシア薬局

- ドラッグストア ダックス

- サンドラッグ

- スギ薬局など

ファッション - BEAMS

- UNITED ARROWS

- coen

グルメ・飲食 - マクドナルド

- ガスト

- タリーズコーヒー

- くら寿司

- バーミヤン

- ジョナサン

- すき家

- サンマルクカフェなど

家電・コンピューター・通信 - ジョーシン

- エディオン

- ビックカメラ

- コジマ

以上のように楽天カードはコンビニや飲食店のほか、家電量販店などの高額なお買い物までポイントが貯まって使えます。

この機会にもう1枚カードを作るなら、ポイントの汎用性が高い楽天カードを検討してみてください。

楽天カードのおすすめポイント

楽天カードのおすすめポイントは以下の3つです。

- 楽天市場で利用すると還元率が3倍!

- 楽天ペイ利用でポイント三重取り!

- キャンペーンでポイントプレゼント

それぞれ順番に解説していきます。

楽天市場で利用すると還元率が3倍!

楽天市場で楽天カードを利用すると、通常のポイント還元率1%にくわえて+2%還元され、合計3%還元にアップします。

※(例)100円の買い物で、楽天ポイントが3ポイント付与。

さらに楽天ブックスで1回1,000円以上の利用なら+0.5%アップ、楽天トラベル利用で+1%と、楽天のサービスを使えば使うほどポイントがザクザク貯まります。

そのため楽天グループのサービスでは、楽天カードを利用するのがおすすめです。

また貯まったポイントや回数に応じて、お誕生日にポイント付与や、特別なセールに招待があるSPU(スーパーポイントアッププログラム)も魅力でしょう。

- 楽天ポイント加盟店でポイントが1.5%〜2.0%貯まる

- 楽天市場の買い物でポイント最大16.5%

- 国内旅行保険

- 海外旅行保険

- 空港ラウンジ

- 家族カード

- ETC無料

- タッチ決済

| 年会費 | 永年無料 |

|---|---|

| 利用枠 | 最高100万円 |

| ポイント還元率 | 1% |

| ショッピング 保険 |

なし |

| 電子マネー | |

| スマホ決済 | |

| 発行までの 目安 |

1週間〜10日 |

| 国際ブランド |

楽天カード新規入会&初回利用で5,000ポイントプレゼント※

楽天ペイの活用でポイント三重取りも可能!

楽天カードからのチャージ払いで楽天ペイを利用すると、ポイントが合計1.5%還元されます。

さらに楽天ポイント加盟店なら、カードの提示でポイントが1%還元されます。

つまり楽天ペイかつ楽天ポイント対応のお店なら、常時合計2.5%の還元が狙えるのです。

キャンペーンでポイントプレゼント

楽天カードでは新規入会と利用で、最大5,000ポイントが進呈されるキャンペーンを実施しています。

5,000ポイント獲得までは以下3つのステップがあるので、チェックしておきましょう!

5,000ポイント獲得までは以下3つのステップがあるので、チェックしておきましょう!

以上が楽天カードのおすすめポイントでした。

つづいてクレワン編集部が行った利用者アンケートから、楽天カードの口コミを紹介していきます。

楽天カードの口コミ

楽天カードの口コミをまとめると以下のとおり。

- 楽天ポイントが貯まりやすくて使い勝手がいい

- 楽天のサービスを使うなら必ずおすすめの1枚

- 学生にも作りやすいカード

では実際に回答いただいた楽天カード口コミをいくつか紹介していきます。

もともと他のカードを使っていましたが、2つ理由があって乗り換えました。

1つ目の理由は、楽天カードの入会キャンペーンをしているときにカードを作ったので、カードを受け取って楽天カードナビにログインしたらポイントを受け取れて、翌月末までに買い物でカード決済すると、追加でポイントがもらえるので良かったからです。

2つ目の理由は、1回の買い物で楽天カードを使うときのポイント還元率がいいからです。

思っていた以上にポイントが溜まりやすく、楽天ペイを使えるお店もあるので、普段使いに便利だなと思いおすすめしたい1枚です。

審査に通りやすいので、学生のうちに作ったはじめてのクレジットカードです。

年会費無料でポイント還元率が高く、お得感があります。

楽天ヘビーユーザーなので、いろいろと連動させることにより、ポイント還元率を増やせるのでありがたいです。

もう少し自分でエントリーしなくてもいいようなイベントなどを増やしてくれると、さらに便利なカードだなと感じます。

ポイント還元率も高く、年会費無料、なおかつ後から分割払いに変更できるところがとても良いです。

タッチ決済も可能で、最新発行のカードだとナンバーレスにもできるので、いまのところ不満点は見つかりません。

ポイントの汎用性が高いので、さまざまなシーンでポイントの加算と使用ができて便利。

また年会費が無料という部分でもとてもありがたいので、クレジットカードはこれ1枚あれば十分だと思います。

トータルマネーコンサルタント / 新井 智美

現在楽天カードを保有している人も、これから楽天カードを作ろうと思っている人もぜひ2枚持ちをおすすめします。

三井住友カード(NL)

三井住友カード(NL)は、三井住友カード株式会社が発行する年会費永年無料のクレジットカードです。

カード本体に番号が印字されていない、ナンバーレスデザインで、スタイリッシュかつ高いセキュリティーが特徴のカードです。

三井住友カード(NL)の特徴

三井住友カード(NL)には、以下3つの特徴があります。

- ネット申し込みなら最短30秒※の即時発行可能

- 家族カードが無料で作れる

- Vポイントの使い道が豊富

三井住友カード(NL)は、ネット申込の場合最短30秒※でカード発行が可能です。

発行するとVpassアプリでカード番号が確認できるため、手元にカードが届くのを待たなくても、カードを利用できます。

またVpassアプリは、利用するたびに通知が届く機能や、設定した利用額を超えた場合の通知をしてくれる機能付きです。※

家族カードも年会費永年無料で発行できるため、この機会に最新デザインでセキュリティ性の高いカードを発行したい方はおすすめです。

※最短30秒発行受付時間:9:00~19:30

※ご入会には、ご連絡が可能な電話番号をご用意ください。

三井住友カード(NL)は最大7%還元のポイントアッププログラムあり

対象のコンビニ・飲食店にてカード利用のうえ、Visaのタッチ決済・Mastercard®コンタクトレスで支払うと、最大7%ポイントが還元されます。※

※通常のポイント0.5%+対象店舗利用で最大6.5%=7%

- セイコーマート

- セブン-イレブン

- ポプラ

- ローソン

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店※

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

- 注釈・注意事項

- ※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、三〇三も対象です。

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

上記記載のお店を、一度は利用した経験があるのではないでしょうか。

スタイリッシュなカードデザインが好みの方や、国際ブランドを選びたいという方におすすめの1枚です。

なお決済方法によって、還元率が異なるため、以下の表を確認しておきましょう。

| スマートフォン※1 (Apple Pay/Google Pay※2) |

カード現物 |

|---|---|

| 6.5% | 4.5% |

| カードの差し込み 磁気取引 |

iD※3 |

|---|---|

| 対象外 ※通常ポイントのみ付与 |

|

- 注釈・注意事項

- ※Oliveはクレジットモードのみ対象

※1 Apple Watchでのお支払いも対象です。

※2 Google Pay で、Mastercard®コンタクトレスはご利用いただけません。

Visa、Mastercard2つのブランドのクレジットカードを同時にお持ちいただくこともできます。

※3 iD:Apple Pay/ Google Pay でのiD、おサイフケータイでのiD、カード現物のiD

三井住友カード(NL)の口コミ

ここからは実際にアンケートで回答のあった三井住友カード(NL)の口コミを紹介していきます。

三井住友カード(NL)は、買い物しながらVポイントがたまるため嬉しいです。

Vポイントもガソリンスタンド以外では使用できるので、たまったらお小遣いとして使っています。

学生の頃から利用しています。

大手のクレジットカード会社なので、信頼できるため安心して利用できますよ。

アプリのオンライン明細なども見やすく使いやすくて満足です。

メインで三井住友ナンバーレスを使っています。

年会費も無料で使いやすさ等も問題ありません。

地方に住んでいるせいもあり、タッチレス決済未対応のお店が多い所は不満ですね。

コンビニでの還元率が高くておすすめです。

以前、不正利用の被害に遭いかけたのですが、クレジットカード会社側で支払われる際に怪しいと判断してくれ、すぐに連絡を頂きました。

情報が漏れているとの連絡後、カードを即停止し、早めに新しいカードの手続きをしてくださいました。

素早い対応をしてくれて有り難かったです。

トータルマネーコンサルタント / 新井 智美

また、カードを作成したあとに、付帯している旅行傷害保険を他の無料保険に切り替えることができる点もメリットでしょう。選べる保険には個人賠償責任保険や入院保険などがあるため、旅行にあまり行かない人は付帯保険を切り替えることおすすめします。

dカード

dカードは、dポイント・電子マネーが一体化したクレジットカードです。

2015年12月1日までは、【DCMX】というカードでしたが、後継版としてdカードが発行されるようになりました。

- 常に還元率1%

- 特約店でポイント還元率アップ

- 国内・海外旅行傷害保険(※)やショッピング保険、ケータイ補償も付帯

- 国内旅行保険

- 海外旅行保険

- 空港ラウンジ

- 家族カード

- ETC無料

- タッチ決済

| 年会費 | 無料 |

|---|---|

| 利用枠 | 100万円 |

| ポイント還元率 | 1% |

| ショッピング 保険 |

年間100万円 |

| 電子マネー | |

| スマホ決済 | |

| 発行までの 目安 |

5日~2週間 |

| 国際ブランド |

入会&利用&Webエントリーで最大2,000ポイントがもらえる!

dカードの特徴

dカードの特徴には以下5つの特徴があります。

- 年会費無料で還元率1.0%と高還元!

- dカードポイントUPモール経由したお買い物はポイント最大10.5倍

- dカード特約店の利用で常にポイント2倍

- dカードは公共料金支払にも向いている

dカードは年会費無料ながら、基本還元率が1.0%と高還元なカードです。

普段のお買い物で、専用モールを経由すると最大10.5倍になる点も魅力です。

なおネットショッピング以外でも、以下の特約店でカードを利用すれば、通常ポイント以外に特約店ポイントが進呈されます。

- マツモトキヨシ

- ココカラファイン

- スターバックスカード

- ビッグエコー

- タワーレコード

| 特約店 | 内容 |

|---|---|

| マツモトキヨシ | 100円(税込)ごとに3% |

| ココカラファイン | 100円(税込)ごとに3% |

| スターバックスカード | 100円(税込)ごとに4% |

| ビッグエコー | 100円(税込)ごとに3% |

| タワーレコード | 100円(税込)ごとに2% |

支払先によって還元率が低下するなどのデメリットがないため、公共料金の支払いにも適しています。

ドコモ(ahamo)のスマホを利用している方や、ポイントの利用先が多いほうが嬉しいという方は検討してみてください。

つづいてdカードの口コミを紹介していきます。

dカードの口コミ

dカード利用者の口コミをまとめると以下の内容となりました。

- ドコモユーザーは携帯料金が安くなる

- dポイントを利

- 用可能な店舗が増えてきたので用途が幅広い

- 年会費無料なのに還元率がいいところが好評

スマホのキャリアがドコモなので、統一することでポイントが貯めやすくしています。

ポイントがつくお店、使えるお店も結構多いので重宝しています。

滅多にないですが、電話問い合わせがつながりにくいのが難点です。

ドコモユーザーなので携帯料金が安くなって嬉しいです。

年会費無料なのも有り難いです。

dポイントが使えるお店が増えてきたので、dカードを使っていて良かったと思いました。

もう少し利用者に特典があると嬉しいです。

ドコモユーザーなのでメリットが多くとても使いやすいです。

dカードを使っているが、ドコモのスマホを持っていないのであまりメリットを感じられません。

dカード利用者のなかには、ドコモのスマホを持っていない方もいました。

そのためあまりメリットをあまり感じられないという意見も。

しかし逆に言うと、ドコモユーザーならメリットを十分に感じられるクレジットカードであるといえます。

スマホの乗り換えで、ドコモ・ahamoを検討している方は、この機会に申し込んでみてください。

dカードGOLD

dカードGOLDは、dカードの上位版クレジットカードです。

dカードよりもステータスが高いカードですが、招待なしの自己申込が可能なので、手軽に申し込めるゴールドカードでもあります。

なおドコモのスマホや光回線を利用している方なら、ポイント還元率10%のほか、さまざまな付帯サービスが用意されています。

dカードGOLDの基本情報は以下のとおり。

- 毎月のドコモのケータイ/「ドコモ光」利用料金の10%ポイント還元

- ケータイ補償が最大10万円

- 航空機の欠航・遅延を補償する保険が付帯

- 国内旅行保険

- 海外旅行保険

- 空港ラウンジ

- 家族カード

- ETC無料

- タッチ決済

| 年会費 | 11,000円(税込) |

|---|---|

| 利用枠 | 300万円 |

| ポイント還元率 | 1% |

| ショッピング 保険 |

年間300万円 |

| 電子マネー | |

| スマホ決済 | |

| 発行までの 目安 |

5日~2週間 |

| 国際ブランド |

入会&利用&Webエントリーで最大5,000ポイントもらえる!

つづいてdカードとdカードGOLDの違いについて解説していきます。

dカードとdカードGOLDは多く2つの違いがある

dカードとdカードGOLDの大きな違いは2つです。

- 年会費発生の有無

- 保険の手厚さ

| dカード | dカードGOLD | |

|---|---|---|

| カードフェイス |  |

|

| 年会費 | 無料 | 11,000円(税込) |

| 家族カード年会費 | 無料 | 1枚目無料※1 |

| 限度額 | 上限100万円 | 上限300万円 |

| 還元率 | 1% | 1%~10% |

| ショッピング保険 | 年間100万円 | 年間300万円 |

| 電子マネー | iD | iD |

| 国際ブランド |

|

|

通常の還元率だけなら、dカードもdカードGOLDも1%なので差はありません。

しかしdカードGOLDは、付帯保険が手厚くなったり、条件を満たせば還元率10%にできます。

なおdカードGOLDには、以下の特典が付帯しています。

- ケータイ補償

- お買い物あんしん保険

- 空港ラウンジを無料で利用

- 旅行傷害保険が最大1億円

- ahamoのボーナスパケット量が+5GB進呈

dカードGOLDの特徴

dカードGOLDの特徴は以下のとおり。

- ドコモケータイ&ドコモ光の利用で還元率10%!

- ドコモユーザーは最大10万円の携帯電話補償あり(3年間)

- ahamoでもdカード GOLD限定特典がある

- ゴールドカード最高レベルの高還元率

- 最高1億円の旅行保険&空港ラウンジ無料特典が付帯

dカードGOLD最大の特徴は、ドコモケータイ・ドコモ光の利用料金が還元率10%である点です。

本人だけでなく家族カード会員も対象となるため、夫婦でドコモのスマホを使っていたり、自宅の光回線がドコモ光の方は必見です。

なお以下のドコモ月額サービスに加入している場合も還元率10%となります。

- DAZN for docomo

- ひかりTV for docomo

- dマガジン

dカードGOLDは、上記コンテンツを利用している方にとってもメリットがあります。

ただし注意点として、10%還元には対象範囲が設けられているので、次項で詳しく解説していきます。

dカードGOLD10%還元対象範囲について

dカードGOLDの還元率10%はドコモケータイ・ドコモ光を利用する方にとって、スペシャルな内容です。

ただし還元率対象範囲が明確に決まっています。

カード発行後に「正しく還元されているのかな?」「還元率10%もないぞ…」とギャップがないように、以下の内容を整理しておきましょう。

| dカードGOLD 還元率10%の対象 |

dカードGOLD 還元率10%の対象外 |

|---|---|

|

|

上記記載のとおり、機種代金(分割含む)やahamo利用料は10%還元対象外となっています。

正しく対象範囲を理解しておくと、カード発行後に損をした気持ちにならないので、事前に内容を理解しておきましょう。

つづいてdカードGOLDの口コミを紹介していきます。

dカードGOLDの口コミ

dカードGOLDの口コミ内容をまとめると以下のとおり。

- 年会費はかかるものの満足度は高い

- 高還元率である点が好評

- dポイントを利用可能な店舗が増えてきたので用途が幅広い

それでは詳しい口コミをいくつか紹介していきます。

年会費はかかりますが家族カードを作り使用しているので、会費分はクーポンを貰っています。

曜日や日にちでポイント還元率が違うので、還元率が高い日に利用すればそこそこポイントも貯まります。

普段からd払いを利用しているのでポイントの還元率がいいと思っています。

dカードゴールドは還元率も良いので買い物などポイントで使って節約したりできる

年会費11,000円(税込)と決して安い金額ではありません。

しかし還元率が高い点や、ドコモのスマホや光回線利用者は、基本還元率以上のポイントを得られるため満足度が高い傾向があります。

PayPayカード

PayPayカードは、PayPayに唯一チャージが可能なクレジットカードです。

上記のメリットだけでなく、基本還元率が1%と高還元なカードとしてもおすすめの1枚です。

なお2025年1月から、PayPayで利用できるクレジットカードが、PayPayカードに限定される予定です。

PayPayを使い始めた方や、PayPayの利用頻度が高いけど持っていないという方は注目です。

- PayPayに直接チャージ可能な唯一のカード

- 申し込み&審査で最短5分で使える※

- 国内旅行保険

- 海外旅行保険

- 空港ラウンジ

- 家族カード

- ETC無料

- タッチ決済

| 年会費 | 永年無料 |

|---|---|

| 利用枠 | 個別に設定 |

| ポイント還元率 | 1.0% |

| ショッピング 保険 |

|

| 電子マネー | |

| スマホ決済 | |

| 発行までの 目安 |

申し込み&審査で最短5分で使える※ |

| 国際ブランド |

PayPayカードの特徴

PayPayカードの特徴は以下の3つです!

- PayPayに直接チャージ可能な唯一のクレジットカード

- Yahooショッピングとロハコでのポイント還元率が最大5.0%

- 最短5分で発行可能

それぞれ順番に解説します。

PayPayに直接チャージ可能な唯一のクレジットカード

PayPayカードは、PayPay残高チャージとクレジットカード決済の2種類から支払方法を選択可能です。

PayPay残高に直接チャージできるクレジットカードは、PayPayカードだけとなっています。

なおPayPay残高のチャージは、PayPayカード以外にも以下5つの方法があります。

- 銀行口座

- ソフトバンク・ワイモバイルまとめて支払い

- 現金(セブン銀行ATM・ローソン銀行ATMの利用)

- ヤフオク!・PayPayフリマの売上金

YahooショッピングとLOHACOでのポイント還元率が最大5.0%

PayPayカードをYahoo!ショッピングとLOHACOで使うと、毎日最大5%付与されます。

5%付与の内訳は以下のとおり。

| PayPayポイント | 1%※1 |

|---|---|

| Yahoo!ショッピング・LOHACOの利用 | +3%※1,2 |

| ストアポイント | +1% |

- 注釈・注意事項

- ※1出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

※2開催期間:2022年10月12日(水)~終了日未定(終了1カ月前に告知)。詳細はこちらをご確認ください。

※ 2023年7月1日(土)より、ご利用金額200円(税込)ごとの付与。

※Yahoo!ショッピングでの商品購入時のみ利用可。有効期限あり。一部ストアではご利用不可。

※ 対象金額に対して付与されます。その他付与上限、条件あり。詳細はこちら。

※ 2023年12月1日(金)よりPayPayポイント付与にYahoo! JAPAN IDとLINEアカウントの連携が必要です。未連携の場合はヤフーショッピング商品券で付与されます。変更内容の詳細はこちらをご確認ください。

曜日や利用日の指定なしで、Yahoo!ショッピングもしくはLOHACOでお買い物するだけで5%付与されるのは嬉しいですよね。

最短5分で発行可能

PayPayカードは申し込みから審査完了後、最短5分でカード番号や有効期限が確認できます。

そのためインターネットでのお買い物や、クレジットカード情報が必要となる、個人情報の登録がすぐにできます。

ただし最短発行には、以下2つの注意点があるので、申込時は入念にチェックをしてください。

- 申込時に口座登録が必要

- 口座情報に誤りがあると郵送手続きになる

最短でカードを使う場合、申込時に口座登録をする必要があります。

万が一申込時に口座情報に誤りがあると、郵送による口座登録となるため、入力内容に誤りがないかチェックしてください。

「すぐにPayPayカードを使いたい」という方は、上記2点をしっかりと把握してから、申し込みましょう!

PayPayカードの口コミ

ここからはPayPayカードの口コミを紹介していきます。

PayPayカードなら諸条件を満たせば、ヤフーショッピングなどでの還元率がどんどん高くなるのでネットショッピングをよくする人におすすめです。

PayPayをよく使っていてポイントバックのパーセンテージが良いときを選べば沢山ポイントが返ってくる点がとてもいいです。

ソフトバンクユーザーなので、PayPayポイントが1年に1,000ポイント付与されるため、PayPayカード以外のカードを作らなくても1枚で十分だと思っています。

コード決済を使っているので、カードを提示せずに使える点やお財布がいらないので気に入っています。

PayPayでの支払いポイント還元の抽選がしたくて、つい使いすぎてしまうこともあるので、そこが注意点かと思います。

PayPayyカードは、ナンバーレスで黒いカードなので見た目がかっこいいです。

しかしPayPayのアプリから番号を見るのは多少手間がかかり、急いでいるときは焦ります。

還元率1%は他のカードでも実現しているから特別いいとは思わない。

また私は国際ブランドをJCBにしたけれど、タッチ決済が可能なVISAにすればよかったと思っています。

なおフィンクルでは、PayPayカードの審査に関する記事を公開しています。

さらに詳しくPayPayカードについて知りたい方は以下のリンクをクリックしてください。

イオンカード(WAON一体型)

イオンカードは、イオンもしくはイオングループのお店をよく使う方におすすめのカードです。

イオンカードは、決済時にカードを出すだけでWAONポイントも貯まり、管理がシンプルになる特徴があります。

以下はイオンカードのスペック表です。

- 最短5分で受け取り可能

- イオングループ対象店舗でポイントがいつでも2倍

- 毎月20日・30日は「お客様感謝デー」お買い物代金5%オフ

- 国内旅行保険

- 海外旅行保険

- 空港ラウンジ

- 家族カード

- ETC無料

- タッチ決済

| 年会費 | 無料 |

|---|---|

| 利用枠 | 300万円 |

| ポイント還元率 | 0.5% |

| ショッピング 保険 |

年間50万円 |

| 電子マネー | |

| スマホ決済 | |

| 発行までの 目安 |

最短5分で受け取り可能! |

| 国際ブランド |

イオンカードの特徴

イオンカードセレクトの特徴は以下の3つです。

- イオン系列店ならはいつでも還元率1.0%

- 毎月10日はイオンモール専門でポイント2倍

- 毎月10日”AEONCARDWポイントデー”はどこでもポイント2倍

それぞれ順番に詳しく解説していきます。

イオン系列店ならはいつでも還元率1.0%

イオンカードは対象のイオングループ店舗で、1.0%ポイントが還元されます。

たとえば以下のような店舗が対象となります。

- イオンモール

- マックスバリュ

- ダイエー

- ミニストップ

- マルエツ

- イオンシネマ

- ダイエー

イオンモールやマックスバリュなど、普段からイオングループで買い物をする方は、イオンカードの利用がお得です。

毎月10日はイオンモール専門でポイント2倍

イオンでは毎月10日に【ありが10デー】というキャンペーンが開催されており、対象カードで支払うと基本還元率の2倍ポイントが貯まります。

つまり200円(税抜)につき1ポイントのところ、2ポイント付与されるのです。

なお【ありが10デー】が実施される店舗は、総合スーパーイオンとイオンスタイルです。食料品や衣料品、日用品などの商品が対象となるため、普段のお買い物で2倍のポイントがたまるのは嬉しいですよね。

毎月10日”AEONCARDWポイントデー”はどこでもポイント2倍

イオンカードは毎月10日にポイント還元率が1.0%になります。

基本還元率と比較した場合、2倍貯まるので非常にお得です。

毎月10日を狙ってお買い物をすると、ポイント還元率が普段の2倍になるため、家計の節約にもつながります。

なお公共料金など、以下に記載している項目は1.0%還元の対象外です。

- ギフトカード

- 航空・鉄道料金

- 鉄道会社が運営している商業施設(駅ナカのテナント含む)

- WAONクレジットチャージ

- Suicaクレジットチャージ

- チケット類

- 保険商品

- 公共料金

- 各種通信料

- 新聞購読料

- 医療機関

- 旅行代理店

- 通信販売

- 引越業者

- 海外でのお支払い分

- AEONCARD ポイントクラブ加盟店でのご利用分

- その他特定商品のお支払い分

イオンカードの口コミ

ここからはイオンカードの口コミを紹介していきます。

なお口コミ内容をまとめると、以下のようになりました。

- イオンやイオングループで買い物をするなら作って損はない!

- 日常使いにも使いやすいカード

- 還元率アップの特定日によってポイントを貯めやすい

では詳しくイオンカードの口コミ内容を見ていきましょう。

イオンで食料品を買うので、イオンカードを使っています。

イオン系列のお店であれば1%〜の還元率。

イベント日なら10倍の場合もあるので、還元率の高い日になるべくまとめ買いするようにしています。

健康管理アプリのRoutyでもポイント少し貯まるので、活用しています。

日常使いでも使いやすくて気に入っています。

いろいろと支払いを集約することで、ゴールドカードの条件を案外簡単に達成できるのでおすすめです。

近くにイオンがあり、主に買い物時に利用しています。

年会費無料のクレジットカードで、イオンカードで貯めたポイントを、イオン商品券との交換で活用しています。

そのほかSuicaへのチャージやdポイントへの移行等、他のポイント制度への移行等も可能です。

他のクレジットカードより、締め日が早いので、使用した金額を口座にいれておかないといけない。

イオンカードの締め日は毎月10日の支払日が翌月2日と、たしかに他のカードよりも締日と支払日までスパンが短いです。

| 締め日 | 支払日 | |

|---|---|---|

| イオンカード | 毎月10日 | 翌月2日支払い |

| 楽天カード | 毎月15日 | 翌月10日支払い |

| PayPayカード | 毎月月末締め | 翌月27日支払い |

| 三井住友カード(NL) |

|

|

| エポスカード |

|

|

| auPayカード | 毎月15日 | 翌月10日支払い |

| dカード | 毎月15日 | 翌月10日支払い |

たしかにイオンカードは他のカードと比べて、締め日と支払い日までのスパンが短いです。

「現在持っているカードの支払日となるべく合わせたい」などの希望がある場合は、上記を参考にしてみてください。

エポスゴールドカード

エポスゴールドカードは、条件を満たせば年会費が永年無料となるゴールドカードです。

具体的には以下2つの達成方法があります。

- エポスカードからインビテーションを受ける

- エポスカードゴールドカードを年間50万円以上利用する

2つ目の条件である、年間50万円以上の利用は、月々の支払いをまとめると達成できる方が多いのではないでしょうか。

年間50万円を月換算すると、約42,000円です。

毎月の家賃支払いだけで、年間50万円以上支払いをしている方だと大きな負担なく、ゴールドカードを手にできるチャンスです。

また年間50万円以上・100万円以上のカード利用があると、ボーナスポイントが付与されます。

また家族にもってもらうカードとしても優秀で、ゴールドカード会員からの紹介なら、家族カードの年会費が永年無料になります。

エポスゴールドカードの特徴は以下のとおり。

| 基本年会費 | 5,000円(税込) |

|---|---|

| 基本還元率 | 1.0% |

| 電子マネー |

|

| スマホ決済 |

|

| タッチ決済 | あり |

| 国際ブランド | VISA |

| 詳細 |

エポスゴールドカードの特徴

エポスゴールドカードの特徴は以下の5つです。

- 利用額に応じたボーナスポイントが加算

- 条件付きで年会費が永年無料

- 永久不滅ポイントだから貯めやすい

- 年間100万円以上の利用の場合10,000ポイント付与

- 海外旅行保険が自動付帯(カードをもっているだけでOK)

エポスゴールドカードの口コミ

エポスゴールドカードの口コミをまとめると以下の内容になります。

- マルイで買い物をする人におすすめのカード

- 海外旅行保険の付帯や空港ラウンジ利用が好評

- 年間50万円利用で年会費無料が好評

丸井でよく買い物をする場合はメインで持つとお得だと思います。

また3店舗までポイントアップ店舗も選べますし、買い物のレシートについているアンケートに答えると15ポイントもらえたり、ポイント投資などもあるので、私の生活スタイルにはとてもあっていて使いやすいです。

エポスカード(ゴールド)を利用しています。

普段からマルイで買い物をすることが多いので、クレジットを使って貯まったポイントは、マルイでのお買い物で利用できて大変便利で、お得感があります。

1年間で100万円使えば10,000ポイントが貰えたり、選んだお店で還元率が上がったりポイントがたまりやすいです。

くわえて海外旅行保険がついている点も嬉しいです。

EPOSのゴールドカードを利用しているが、年会費がかからないのが1番嬉しい。

ゴールドだから空港ラウンジが利用できるのも嬉しい。

貯まったポイントを支払料金に利用できるのも嬉しいけど、ポイント還元率は普通かな。

年間50万利用と100万利用したらボーナスポイントもらえるけど、2回ぐらいしか達成したこないです。

年会費無料で利用金額にかかわらずゴールドをキープできるのでとても気に入っている。

エポスカード

エポスカードは、最短即日のカード発行・受け取りが可能なクレジットカードです。

さまざまな公共料金の支払いに利用できるだけでなく、利用額に応じてエポスゴールドカードの招待を受けられる可能性があります。

なお国際ブランドはVISAだけなので、そもそもほかの国際ブランドと悩む必要がないので、選択肢がシンプルです。

エポスカードの基本情報は以下のとおり。

- 最短即日発行可能

- 全国10,000店舗で優待が利用できる

- 『マルコとマルオの7日間』の期間内に何度も10%オフ適用!

- 国内旅行保険

- 海外旅行保険

- 空港ラウンジ

- 家族カード

- ETC無料

- タッチ決済

| 年会費 | 無料 |

|---|---|

| 利用枠 | 個別に設定 |

| ポイント還元率 | 0.5% |

| ショッピング 保険 |

100万円 |

| 電子マネー | |

| スマホ決済 | |

| 発行までの 目安 |

最短即日発行可能 |

| 国際ブランド |

Webからの新規入会で2,000円相当獲得!

エポスカードの特徴

エポスカードの特徴は以下のとおり。

- エポスアプリで家計管理を楽にできる

- ゴールドカードの無料招待に近づく

- 専用アプリで請求書払いが可能

それぞれ順番に解説していきます。

エポスアプリで家計管理を楽にできる

エポスカードの利用額は、エポスアプリという専用アプリ内で、支払金額や固定費の合計額を確認できる『エポ家計』というサービスがあります。

自動で家計管理をしてくれる便利なアプリがあるため、合計利用額のうち、どのくらい固定費がかかったのか一目でわかります。

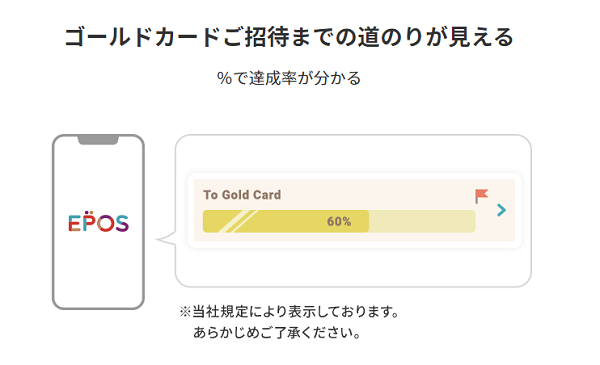

ゴールドカードの無料招待に近づく

エポスカードを利用していると、利用金額に応じて上位カードである、エポスゴールドカードへの無料招待を受けられる可能性があります。

エポスカードとエポスゴールドカードの大きな違いは還元率です。

| カードの種類 | 還元率 |

|---|---|

| エポスカード | 0.5% |

| エポスゴールドカード | 3.0% |

エポスカードは還元率0.5%ですが、エポスゴールドカードになると、還元率が最大3%です。

毎月同じ金額の支払いだとしても、還元されるポイントに6倍の差がつきます。

またエポスアプリでは、ゴールドカード無料招待まで、あとどのくらいなのか確認できる機能があります。

ただし必ず招待を保証するものではないので、「◯◯円利用すればゴールドカードに上がる」などの勘違いしないよう注意してください。

※上記ご利用は必ずしもご招待を保証するものではありません。

※ゴールドカードへの道のりは、発行会社の規定により表示しております。

専用アプリで請求書払いが可能

クレジットカードで公共料金を支払うとなると、個別に手続きをする必要があります。

「手続き自体は簡単だけど、量が多いから面倒」と感じている方もいるのではないでしょうか。

エポスカードなら、一部請求書であれば、エポスアプリの『エポス請求書払い』を使って簡単にクレジット決済ができます。

ただし利用可能な支払先は限られているので、以下の支払先を確認してください。

- NTT東日本

- NTT西日本

- NTTファイナンス

- TEPCO

- 関西電力

- 東北電力

- 中国電力

- 九州電力

- TOKYO GAS

- 大阪ガス

- LEMON GAS

- 仙台市ガス局

- 名古屋市上下水道局

請求書払いは、一部の支払先に限られていますが、便利な機能です。

すでに契約している支払先があるなら、支払登録の手間を省いて、簡単に支払できます。

エポスカードの口コミ

エポスカードの口コミ内容をまとめると以下のとおり。

- 審査難易度が高くなく発行しやすい

- カード発行までの時間が早い

- 海外旅行保険が付帯しているのが嬉しい

では実際にアンケート回答いただいた、エポスカードの口コミを紹介していきます。

年会費無料で海外旅行保険の特典がついてくるところがお気に入りです。

はじめての海外旅行の前にカードを作るなら、エポスカードをお勧めします。

審査も通りやすく、学生などはじめてカードを持つ人におすすめです。

ただし還元率が特別いいわけではありません。

しかし海外旅行保険が付帯しているのは、安心ポイントと感じています。

またマルイでお得にお買い物できるのでありがたいです。

発行までの時間がスピーディーで、当日中にすべて完了したのがとても良かった。

審査もゆるく、すぐゴールドカードにできるため使いやすいと感じています。

ポイントの交換先が多くあるため、何にでも交換できて使いやすいです。

auPAYカード

auPayカードは、auから発行されるクレジットカードで、auのスマホを契約していなくても、auサービス利用者には高還元率なカードです。

たとえばauPAYマーケットを利用すると、最大9%ポイント還元が受けられます。

携帯料金だけでなく公共料金支払いでもポイントが貯まりやすいです。

※還元されるポイントはPontaポイントです。

auPAYカードの基本スペックを確認していきましょう。

| 基本年会費 | 無料 ※年1回以上カード利用 ※利用がない場合1,375円(税込) |

|---|---|

| 基本還元率 | 1.0% |

| 電子マネー | なし |

| スマホ決済 |

|

| タッチ決済 | あり |

| 国際ブランド |

|

| 詳細 |

つづいてauPAYカードの特徴を紹介していきます。

auPAYカードの特徴

auPAYカードには以下3つの特徴があります。

- auPAYチャージ+コード支払いで1.5%還元

- auPAYマーケットなら最大9%還元

- auPAYポイントアップ店での利用はポイント2倍

auPAYカードは、auPAYにチャージするだけで1.0%ポイント還元されます。

さらにコード支払いをすると、0.5%還元されるため、1度の支払いで合計1.5%ポイント還元されます。

auPAYマーケットを利用すると、Pontaポイントが最大9%還元されます。

auPAYカードはPontaポイントが貯まるカードなので、ローソンなどのPonta加盟店でPontaポイントカードを提示すると、ポイント2重どりができます!

つづいてauPAYカード利用者の口コミを紹介していきます。

auPayカードの口コミ

エポスカードの口コミ内容をまとめると以下のとおり。

- Ponntaポイントが貯まりやすい

- auユーザーは持っていて損のない1枚

では実際にアンケート回答いただいた、auPayカードの口コミを紹介していきます。

pontaポイントで還元される上、さまざまなauの関連サービスで利用できるのでお得です。

年会費無料なのに、月々の携帯料金が割引になったり、ポイントが貯まったりするのが嬉しいです。

利用金額に応じてポンタポイントが貯まって有効に使えます。

auに長年契約しているため、特典がポイントでもらえることも多くさまざまなサービスに利用できるので、不満はありません。

三井住友カード ゴールド(NL)

三井住友カード ゴールドカード(NL)は、一言でいうとコスパに優れたゴールドカードです。

まず年会費が5,500円(税込)で、ゴールドカードの年会費としては負担が少ないです。

くわえて前年度100万円以上利用すれば、2つのメリットが生まれます。

- 年間100万円以上の利用で翌年以降の年会費永年無料

- 10,000ポイント付与

※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

100万円利用すれば、翌年以降の年会費が無料になるというシステムは、非常にお得です。

「年間100万円以上の利用」と数字だけ見ると難しく感じるかもしれませんが、毎月約84,000円支払いに利用すれば条件を達成できます。

たとえば毎月支払う家賃や、公共料金などをカード引き落としにすれば、簡単に条件を達成できる方が多いのではないでしょうか。

また毎年、年間100万円以上の利用で、10,000ポイントが付与されます。

では三井住友カード ゴールド(NL)の基本情報を見ていきましょう。

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®コンタクトレスでポイント最大7%還元

- 年間100万円の利用で翌年以降の年会費が無料※1,2

- 年間100万円の利用で毎年1,000Vポイント獲得※2

- 国内旅行保険

- 海外旅行保険

- 空港ラウンジ

- 家族カード

- ETC無料

- タッチ決済

| 年会費 | 5,500円(税込) 年間100万円利用で翌年以降の年会費が無料※1,2 |

|---|---|

| 利用枠 | ~200万円 |

| ポイント還元率 | 0.5~7% |

| ショッピング 保険 |

補償限度額:300万円 |

| 電子マネー | |

| スマホ決済 | |

| 発行までの 目安 |

最短30秒※3 |

| 国際ブランド |

三井住友カード ゴールド(NL)の特徴

三井住友カード ゴールドカード(NL)の特徴は以下のとおり

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®コンタクトレスでポイント最大7%還元

- 最短30秒で即時発行可能※

- 年間100万円以上の利用で翌年以降の年会費永年無料

- 毎年100万円以上の利用で10,000ポイント付与

※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 - 国内外35ヶ所の空港ラウンジが無料で使える

※最短30秒発行受付時間:9:00~19:30

※ご入会には、ご連絡が可能な電話番号をご用意ください。

三井住友カード ゴールド(NL)も、一般クラスの三井住友カード(NL)と同様に、対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®コンタクトレスでポイント最大7%還元されます。

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®コンタクトレスでポイント最大7%還元されます。

- セイコーマート

- セブン-イレブン

- ポプラ

- ローソン

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店※

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

- 注釈・注意事項

- ※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、三〇三も対象です。

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

毎月の家賃や固定費などで、毎月84,000円以上の支払いがあり、VISAカードを希望しているならおすすめです。

三井住友カード ゴールド(NL)の口コミ

三井住友カード ゴールド(NL)の口コミをまとめると以下のとおり。

年間100万円以上のカード利用で年会費無料になるのが好評

還元率の高さに魅力を感じている利用者が多い

高級感のあるナンバーレスデザインが好評

では実際にアンケート回答いただいた、三井住友カード ゴールド(NL)の口コミを紹介していきます。

ポイント還元率が高いので、半年に1度ぐらいはポイントを使ってプチ贅沢ができる。

ナンバーレスのデザインがスタイリッシュで気に入っています。

公式サイト経由でのオンラインショッピングや、事前登録しておくとお得になる、実店舗での決済などでポイント還元率も上がります。

100万以上カードを使用すると年会費が無料になり、特典ポイントも付与されるので還元率もよくて気に入っています。

三井住友ゴールドNLをメインにして2年目です。

年間100万円以上の利用で10,000ポイントを取得できるところが気に入っています。

SBI証券のクレカ積立で、資産形成に役立てられるカードであることも気に入っている点の1つです。

還元率が高く、初年度に100万円以上使えば、年会費が永年無料になるのも大きなポイントです。

口コミを回答していただいた方の割合を性別別で見ると、約7割が男性であるとわかりました。

いっぽうで利用者数第2位だった、三井住友カード(NL)の男女比は14:16で、女性の利用者が多い結果となりました。

性別で区別する必要はありませんが、三井住友カード(NL)は女性人気で、三井住友カード ゴールド(NL)は男性人気というのも参考にしてみてください。

なおフィンクルでは、女性におすすめのクレジットカードを紹介しているので、ぜひ参考にしてみてください。

VISAのシェア率は日本国内でもシェア率トップ

VISAは、知名度・シェア率が高い国際ブランドです。

そのため使用できる国や地域、店舗のいずれも、世界トップを誇ります。

とくに海外ではアメリカ方面に強いと言われており、日本でのシェア率は2020年の調査で50.8%と高い数値を記録しています。

国内外で広くカード利用が可能なため、これからカードを作る人だけでなく、サブカードやメインカードを切り替えたい人どちらにもおすすめできる国際ブランドです。

つづいてVISAカードがおすすめの理由を解説していきます。

トータルマネーコンサルタント / 新井 智美

不正利用に対する補償も手厚く、ショッピング利用だけでなく、Vpassアプリの不正利用についても補償されるため、安心して利用できます。不正を感知した際には一時的に利用を停止するなど防止策も徹底しています。

VISAがおすすめの理由

VISAをおすすめするのには、以下3つの理由があります。

- 非接触で決済可能!便利でスピーディーなタッチ決済

- 加盟店が多く海外でも困らない

- Apple Payの対応開始

それぞれ詳しく解説していきます。

非接触で決済可能!便利でスピーディーなタッチ決済

VISAカードはタッチ決済が可能なので、カード番号の盗み見や手軽に決済できる良さがあります。

なお三井住友カード(NL)では、対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®コンタクトレスでポイント最大7%還元されます。

支払いがスムーズになるだけでなく、還元率もアップするので、VISAのカードを考えているなら三井住友カード(NL)は注目の1枚でしょう。

- 注釈・注意事項

- ※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、三〇三も対象です。

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

加盟店が多く海外でも困らない

筆者ははじめてクレジットカードを作るとき、「VISAにしておくのが無難だよ」と言われることが多くありました。

同じような経験をした方や、まさに上記のようなアドバイスをされたという方もいるのではないでしょうか。

結論、VISAがおすすめされる理由は、世界中に加盟店が多いからです。

海外旅行の際など、VISAブランドのカードなら使えるお店が多いため、安心して旅行を楽しめます。

なお国際ブランドごとに特徴があるので、この機会に覚えておきましょう。

|

|

|---|---|

|

|

|

|

|

|

|

|

|

|

|

|

Apple Pay・Google Payの対応により決済がスムーズ

2021年5月11日よりApple Payが利用できるようになりました。

Visaのタッチ決済対応マークがあるお店で、iPhoneやAndroidスマホをかざすだけで支払いができます。

もちろん海外でも利用できるので、クレジットカードを持ち歩く必要がないため、スキミングや盗難の心配なくショッピングやグルメを満喫できますよ。

トータルマネーコンサルタント / 新井 智美

まとめ

この記事では、アンケート結果から、おすすめのVISAブランドのカードを10枚紹介しました。

はじめてクレジットカードを作る方だけでなく、2枚目・3枚目のカードを発行する際にVISAを選ぶのは安心です。

国内だけでなく、海外でも利用できないところは少ないため、1枚持っておくと安心でしょう。

この記事を参考に新たなクレジットカード発行を検討してみてください。

.jpg)

トータルマネーコンサルタント / 新井 智美

国際ブランドの中でもVISAの利用者が占める割合が一番多く、海外でも利用しやすいため、VISAのカードは1枚は持っておくべきです。

VISAカードは、提携先によって付帯している特典やサービスが異なりますので、この記事を参考に、自分に合ったカードを見つけてください。