カードローンとビジネスローンの違いとは

ビジネスローンとして一般的なのは、ローンカードを発行し、限度額まで繰り返し融資が受けられる方式ではないでしょうか。

そうなると気になるのが、個人向けに提供されるカードローンとビジネスローンは何が違うのかという点です。

「わざわざビジネスローンに申し込まなくても、今利用している個人向けのカードローンを仕事でも使えばいいのでは?」

そんなことはありません。

個人向けカードローンは資金使途自由とはいえ、利用できるのは生活資金のみであり、事業資金として利用することはできないからです。

その逆もしかりで、ビジネスローンで借りたお金を生活資金として利用することもできません。

それぞれ適切な使い方ができるよう、今回はビジネスローンとカードローンの違いを解説します。

ビジネスローンは事業資金専用

ビジネスローンはその名の通り、運転資金や設備資金など、ビジネスのための資金を調達するために利用できる資金調達方法です。

ビジネスローンを利用できるのは事業主のみ

ビジネスローンの資金使途は事業資金のみなので、ビジネスローンを利用できるのは法人(の経営者)か個人事業主のみとなります。

個人向けのカードローンであれば、専業主婦の方やアルバイトをしている学生でもお金を借りれるものがありますが、ビジネスローンの場合はお金を借りることができません。

基本的にノンバンクが提供

ビジネスローンは、預金事業を行わない所謂ノンバンクと呼ばれる消費者金融や信販会社などが提供するものを指すのが一般的です。

ただビジネスローンは、もともと銀行が中小零細企業向けに無担保・無保証人の融資商品としてスタートさせたものでした。

会社の決算情報を入力すれば、コンピューターが自動で融資可能な会社かどうかを判断してくれる、スコアリングシステムを駆使して銀行でも比較的スピーディーな融資を可能にしたのです。

しかし銀行が予想したよりも中小零細企業の貸倒率が高くなってしまい、積極的に取り扱うことを控えるようになりました。

そのため現在ビジネスローンといえばノンバンクがメインとなり、銀行では地方銀行などが、保証協会の保証付き融資をビジネスローンと呼ぶにとどまっています。

ビジネスローンの特徴

ビジネスローンには、【証書貸付方式】と【カードローン方式】があります。

証書貸付は借入するたびに契約書を作成する単発の融資商品です。

カードローン方式はカードを発行して、利用枠の範囲内で繰り返し追加融資を受けることができます。

申込時に審査を受けて通過すれば、発行されたカードを利用してATMでいつでもお金を引き出せるメリットがあります。

利用者にとっても便利で、ノンバンクとしても融資残高を維持しやすいので、現在カードローン方式はビジネスローンのメインとなっています。

ビジネスの目的で利用されるカードローンを法人カードローンと呼ぶのもそのためです。

金利を下げる方法

ビジネスローンでは、貸付金額によって貸金業法で貸付利息の上限が定められているため、金利とカード利用枠が連動しています。

基本的に100万円以上の利用枠では年利15%以下、100万円未満では年利18%以下で設定されていて、これを超えた貸付は出資法違反となります。

いずれにせよ高金利なビジネスローンですが、なるべく大きな利用枠を確保することで、適用金利を下げられます。

ノンバンクではなるべく高額の利用をしてもらわないと利益に結びつかないので、利用実績が良好であれば増枠が可能になります。

増枠は金利の引き下げに結びつくので、利用実績も重要な金利決定の要素となります。

少額・短期利用がベスト

高金利が影響で利用をためらう事業者も多いとは思いますが、少額の融資を短期間で返済するなら、とても頼もしい融資商品と言えます。

たとえば【AGビジネスサポート】で100万円を、年利18.0%で借り入れたとしても、1週間後に返済できるのであれば金利負担はごくわずかです。

利息負担=100万円×18.0%÷365日×7日=3452円

※概算になります

今回のケースなら、約3,500円の負担で危機的な状況を回避することができました。この金額なら、少しずつ節約すればすぐに取り戻せるはずです。

500円玉貯金×7回と考えると、さらに負担が少なく感じますね。

支払いを先延ばしにして会社としての信用を失うことと比べれば、軽い負担と言えるのではないでしょうか。

ただしこれは、ビジネスローンを短期で返済することが絶対条件ですので、計画性をもって利用するようにしてください。

カードローンとビジネスローンの違い

カードローンとビジネスローンの違いは以下の4点です。

- 利用するターゲット

- 利用する目的

- 審査基準

- 引き落とし口座

利用するターゲットの違い

カードローンは、個人向けの無担保・無保証の融資商品です。

一方でビジネスローンは事業者向けの無担保・無保証の融資商品になります。

つまりカードローンとビジネスローンは利用するターゲットが異なる融資商品なのです。

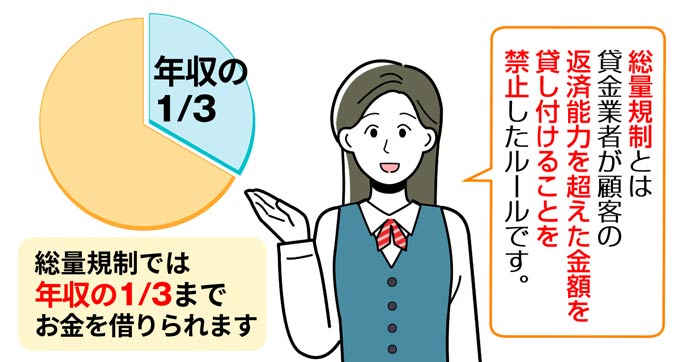

ビジネスローンは総量規制の例外

貸金業法では、貸金業者は個人の年収の3分の1を超える金額の貸付はできないと定めています。

そのため個人をターゲットにしているノンバンク系カードローンでは、自身の収入の3分の1以上の借入ができません。

いっぽう事業者をターゲットにするノンバンク系ビジネスローンは、総量規制の例外の1つである【個人事業者に対する貸付】あたります。

そのため総量規制の対象外なので、自身の収入を気にすることなく、必要な事業資金を調達できるのです。

銀行カードローンも総量規制外

総量規制は貸金業法による規制のため、貸金業に当てはまらない銀行が提供する銀行カードローンは総量規制の対象外となります。

特に個人事業主の場合、事業資金の融資が受けられる選択肢が少ないため、比較的低めの金利を設定している銀行カードローンを生活費の補填にあてるのもおすすめです。

事業資金として借り入れできませんので、事業で稼いだお金はできるだけ事業に回し、足りない生活資金は銀行カードローンで補填する。

このような資金調達の使い分けも、賢い経営方法の1つです。

利用する目的の違い

カードローンとビジネスローンは、それぞれ資金使途が異なります。

特にカードローンは、借り入れた資金は使途自由とされているものの、ほぼすべてのカードローンに【事業性資金を除く】という一言が添えられているはず。

つまりカードローンを利用して事業資金を調達することは、各カードローンのルールで禁止されているのです。

いっぽうのビジネスローンは、事業性資金の範囲内で使途自由としているところもあれば、プロミス自営者カードローンなど、プライベートな資金として利用可能なものもあります。

審査基準の違い

同じカードローンでも個人向けとビジネス向けでは審査基準が違います。

共通しているのは、どちらもスコアリングシステムによって、点数化した審査項目の総合点数によってカードの発行を決定していることです。

申込者が個人事業主の場合、個人向けカードローンと審査方法の大きな違いはありません。

申込者が法人の場合は、法人としての過去の利用状況や、金融事故などの調査が行なわれる点に違いがあります。

ビジネスローンは、融資金額が多くなる傾向がある点と、未払いになった場合にビジネス関連の見えない負債がある可能性が高いので審査基準が厳しくなります。

特に赤字が連続してる場合や、業歴が極端に短い場合は審査の通過が難しくなります。

銀行融資と比較すると審査基準は低いとはいえ、個人向けカードローンと比べると審査基準は高くなります。

引落し口座の違い

ビジネスローンは基本的に引落し口座が法人口座などのビジネス用口座となります。

では個人事業主の場合はどうなるでしょうか?

結論としては、個人用の口座でもビジネスローンの引落し口座にできます。

しかし個人事業主でも、ビジネス用口座を開設しておくといいでしょう。

個人消費と事業経費は口座を分けておくことで、経費の振り分けが簡単になります。

ビジネスローンと銀行融資の違い

ビジネスローンからみた銀行融資との違いは次のとおりです。

- 銀行融資よりも審査スピード・融資スピードが速い

- 原則無担保で連帯保証人不要(法人の場合は代表者が連帯保証人)

- 法人事業者だけでなく個人事業者も融資対象となる

- 銀行プロパー融資と比べて審査基準が低い

- 銀行融資と比べて金利が高い

銀行融資では審査通過まで何日も吉報を待つことになりますが、ビジネスローンなら最短即日で審査結果がわかります。

その分審査基準も柔軟だと言えるでしょう。

また原則担保・保証人なしで申し込め、法人事業者だけでなく個人事業主も借入可能。

むしろ個人事業主専用のカードローン【プロミス自営者カードローン】もあるくらいです。

ビジネスローンは最大の金利がネック

とくに大きな違いがあるのは金利で、実質年率で10%以上の差になることもあります。

この金利差を考えると、ビジネスローンは高額な開業資金や設備資金には不向きです。

審査スピードは取扱金額を考えると、短期のつなぎ資金などに利用するようにしてください。

ビジネスローンは高金利というデメリットはありますが、短期間の返済だと、利息負担を軽くできます。

なお以下の記事では、銀行カードローンも含めて低金利のカードローンをランキング形式で紹介していますよ。

おすすめのビジネスローン

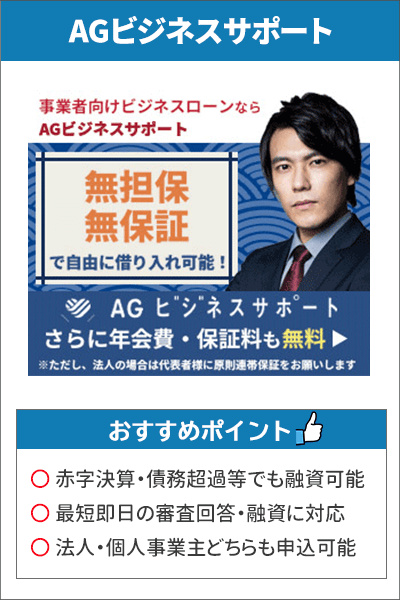

事業性資金の借入に絞って利用するのであれば、もっともおすすめのビジネスローンは【AGビジネスサポート】です。

最短即日の融資対応のAGビジネスサポート

AGビジネスサポートは大手消費者金融会社のアイフルのグループ企業として2001年に誕生しました。

アイフルのもつ個人融資のノウハウを駆使して、誕生から20年弱で15万口座以上を開設。経営者から圧倒的な支持を得ているビジネスローンです。

もともとアイフル自体も、2010年の改正貸金業法で企業存続の危機に立たされたことがあります。

他の大手消費者金融が銀行傘下に入る中、民事再生などで単独経営を続け見事に復活。

その経緯から、経営者の資金繰りの悩みに、一番親身になってくれる消費者金融と言えるでしょう。

AGビジネスサポートは融資限度額が1,000万円

主なビジネスローンの融資限度額を比較すると以下のようになります。

| サービス名・事業者名 | 融資限度額 |

|---|---|

| AGビジネスサポート | 1,000万円 |

| 福岡銀行フィンディ | 1,000万円 |

| GMOあおぞらネット銀行あんしんワイド | 1,000万円 |

| プロミス自営者カードローン | 300万円 |

| ビジネスパートナー | 500万円 |

AGビジネスサポートはノンバンク系のなかでは、桁違いの1000万円。

もちろん無担保・無保証人で借り入れ※できますので、緊急時の資金調達にこれほど頼もしいものはありません。

※ただし、法人の場合は代表者様に原則連帯保証をお願いします。

最短即日で審査回答の銀行融資を選ぶならフィンディ

「ノンバンク系からの借り入れは抵抗がある・・・」

なかには上記のように感じる方もいるかもしれません。

そこでおすすめなのが、福岡銀行ビジネスローン フィンディです。

フィンディは、都市銀行ながら口座がなくても申し込めるビジネスローンです。

また全国から申込可能な、24時間WEB申し込みが可能で、金利は年2.0%~14.0%と低い水準となっています。

審査回答は最短即日で、限度額1,000万円まで融資が可能な点が魅力的です。

審査回答は最短即日!AIによるオンラインレンディングを導入

フィンディの審査は最短即日で回答。

審査スピードの早さは、AIによるオンラインレンディングを導入しているから。

オンラインレンディングの導入により、従来必要な決算書や確定申告書が必要なくなりました。

そのため銀行から急ぎで資金調達を検討しているかたにピッタリです。

ただし申込件数が多いため、融資までは申し込んでから3営業日かかります。

とはいえ銀行融資ながら低めの金利で、限度額1,000万円の融資を受けられるのは魅力的です。

なお、以下の記事ではビジネスローン以外も含めて個人事業主が利用できるローンを紹介しているので、あわせて参考にしてください。

まとめ

ビジネスローンもカードローンは、担保や連帯保証人なしで利用できる手軽な融資です。

しかし資金用途や審査基準等に違いがあります。

とくに個人事業主向けの使い方としては、事業用資金としてビジネスローン、個人消費用には個人向けカードローンを利用するのはメリットがあります。

まだビジネスローンを活用していない事業者は、メリットやデメリットをよく理解したうえで事業資金調達方法の1つにしましょう。