日本の法人税・所得税は納税者が自ら税法に基づき、所得金額と税額を正しく計算して納税するという申告納税制度を採っています。

また1年間に生じた所得金額を正しく計算して申告するためには、所得に関する収入金額、必要経費等の日々の取引をきちんと帳簿付けし、その法定帳簿と共に取引に掛かる請求書・領収書の類も保存するルールになっています。

そのうち、一定の記帳の水準を満たし、それに基づく正しい申告をした法人・個人事業者に対しては、所得金額の取り扱いについて有利な特典が受けられる青色申告と呼ばれる制度があります。

今回はその青色申告を中心に、白色申告との違いや青色申告制度を利用した場合のメリットについて解説します。

個人事業主・法人(会社)は事業年度ごとに確定申告が必要

法人及び個人が事業を営んでいる場合、税務署に対して事業年度ごとに所得を計算して税法に基づいた税金を納めねばなりません。

税金には所得税、法人税、消費税など多くの種類がありますが、このうち法人に関係するのが法人税、個人事業主に関係するのが所得税で、その関係法令が法人税法や所得税法です。

ただし法人税は所得税と独立したものでなく、あくまで法人の利益に課される税金なので、広い意味で法人税は所得税の一種と言えるでしょう。

課税期間については、個人事業主の場合、事業者がその年のいつ事業を開始したかに関係なく、その年の1月1日が開始日となっており12月31日が最終日となっています。

確定申告を行うタイミングは、その事業年度が終了した翌年の2月16日~3月15日が申告期間、3月15日が納税期日となっています。

一方、法人に関しては、事業の開始日を会社が独自に決めることができるため、仮に4月1日をその年度の事業開始日と決めると、翌年の3月31日が事業年度の最終日となります。

また税法のルールに基づき、決算期ごとに決算書類をそろえて税務署に確定申告しなければならず、その期限は決算期日から2ケ月以内と定められているため、この事例では5月31日が納税期日となります。

給与所得者の場合は確定申告なし

一般的に、サラリーマン等の給与所得者の場合は、源泉徴収制度や給与の支払者(勤務先)が行う年末調整で、すでに所得税額が確定し納税も完了することになるので、以下のような例に該当しない限り確定申告する必要がありません。

例えば、本人の給与の年間収入金額が2,000万円を超えている場合、給与所得・退職所得以外の副業からの所得の合計額が20万円を超える場合などは確定申告が必要になります。

事業者の税金は事業所得に掛かる

前章で、事業年度ごとに確定申告が必要なのは主に法人及び個人事業者であり、給与所得者は基本的にする必要がないはがお分かりいただいたと思います。

ここでこの章では、事業者がその税金を計算するための算定基礎となる事業所得について解説します。

事業所得とは一般的に「農漁業、製造業、卸小売業、サービス業等の事業から生ずる所得で、不動産所得、山林所得、譲渡所得を除いたもの」を言います。

またその計算式は「事業所得=収入金額(売上)−必要経費」です。

したがって、法人・個人事業者に当該年度の事業所得と別に不動産所得や山林所得等があった場合、それらを合算して税務署に確定申告を行い、税法に基づいて税額を計算し、期限までに納税をする流れとなります。

青色申告と白色申告の比較

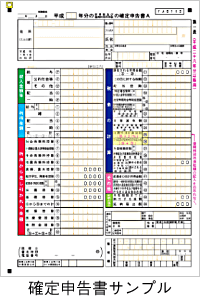

法人・個人事業者は確定申告にあたり、決められたルールに基づき決算書類を作って、それを確定申告書に添付して税務署に提出しなければなりません。

しかしながら、法人にも規模別に大企業から中小企業まで、また個人事業者でも色々なレベルがあり、取引帳簿の作成レベル、決算書類の種類を取り上げてもじつに様々です。

そこで国税庁も申告納税制度において、納税者に対し青色申告・白色申告という二つの選択肢を用意して、様々なレベルの事業者が利用しやすくなるよう便宜を図っています。

ここで一旦細かい説明は省き、まずは青色申告・白色申告の特徴や違いを一覧表にしてみたのでご覧になって下さい。

| 比較項目 | 青色申告 | 白色申告 |

|---|---|---|

| 帳簿書類 | 必要(複式簿記に基づく) | 必要(単式簿記に基づく) |

| 税務署への事前届出書 | 要(税務署長による承認必要) | 不要(承認も必要なし) |

| 税務署への必要書類 | 所得税青色申告決算書 | 収支内訳表※ |

| 特典 | 多い | ほとんどない |

| 節税効果 | 高い | 低い |

※収支内訳書とは、売上額、経費、売上先や仕入先の明細を記録した帳簿のこと

個々の事項の詳細な解説は後の章に譲るとして、ここでの青色申告と白色申告の大きな違いは、「決算書類作成の複雑さの程度」と「節税効果の大きさ」に集約できます。

つまり、確定申告で青色申告を選んだ対象者は、複雑な決算書類を作ることを要求されますが、同時に色々な特典を利用して大きく節税することが可能です。

一方、白色申告を選んだ対象者は、決算書類作成は簡便な方法が使えますが、税金面ではあまり優遇を受けられないということになります。

昔、私が地方銀行に勤務していた時代、多くの中小企業・個人事業者との取引がありましたが、その中には当然白色申告をしていた事業者が一定数いました。

当時の白色申告事業者が作っていた取引帳簿は本当にお粗末なものであり、銀行員としての私の目から見ても、あまり信頼できる代物ではありませんでした。

そのため申告面で信頼性に欠ける業者は、税務署から脱税を目的とした税務調査を抜き打ち的に受けており、税務調査後に、私もよくこれらの業者から追徴課税用の納税用紙を預かって処理したものです。

しかし時代は変わって、平成26年1月の法律改正で白色申告事業者も、取引の記帳と帳簿書類等を保管することを義務付けられてしまったので、今では実態は青色申告とあまり変わらないものになっています。

もちろん国税庁がこのように仕向けた理由は、帳簿書類の厳格化を通じて税金の徴収率を上げるためであり、脱税は許さないという強い意思表示の表れでもあります。

いずれにしても現在でも白色申告で確定申告はできますが、白色申告するメリットも少なくなっており、それならこれからより詳しく説明する青色申告で確定申告したほうが、メリットも多く良いのではないかと思います。

単式簿記・複式簿記とは

青色申告制度を知る前に事業者ならぜひとも理解しておかねばならない方式があります。

それが単式簿記、複式簿記と呼ばれる簿記の処理方法です。

単式簿記とは別名簡易簿記とも呼ばれており、「全ての取引を現金の出入りを基準」に把握する方法です。

家庭で言えば主婦がつける家計簿や子供のおこづかい帳をイメージしてもらえれば分かりやすいと思います。

最終的に単式簿記では「結果」だけが分かるようになっています。

一方、複式簿記は仕訳という簿記の手法で全ての取引を帳簿の左右(借方、貸方)に分けて整理することで、取引の「原因と結果」という2つの側面を同時に把握する方法です。

複式簿記を使って取引帳簿を作成すると、その事業者の財産計算と損益計算が一度にできるので、取引把握の方法として非常に信頼性が高く、各方面から重宝されています。

またこの複式簿記を使って作られた決算書類が事業者の財産状況を示す貸借対照表、同じく損益状況を示している損益計算書です。

そのため、事業者が青色申告制度を利用する場合、この複式簿記に基づき作られた決算書類を出すことが基本(スタンダード)となっています。

なお、青色申告は単式簿記で作った帳簿書類を出しても利用可能ですが、その場合、節税の面からデメリットがあります。

青色申告制度を利用した場合、所得金額から差し引ける特典のひとつとして「青色申告特別控除」がありますが、これが複式簿記に基づく決算書類(貸借対照表及び損益計算書)だと65万円差し引きできます。

しかし単式簿記に基づく決算書類(損益計算書のみ)だと、10万円しか控除できないので節税効果が低くなります。

このような理由からも、同じ青色申告制度を利用するなら、多少手間は掛かっても、複式簿記に基づく決算書類を作成したほうが有利であるということを知っておいて下さい。

青色申告の申請手続き

青色申告を利用できるのは、対象が事業所得・不動産所得・山林所得等がある法人・個人事業者ですが、青色申告を受けるには事前に税務署に申請が必要です。

手続としては、個人事業者を例にとると、すでに事業を始めている人の場合、青色申告を始めようとする年の3月15日までに納税地の税務所に青色申告承認申請書を提出して、税務署長から承認を得なければなりません。

また新規開業の場合、1月1日~1月15日までの新規事業者はその年の3月15日まで、1月16日以降の開業の場合は、開業の日から2ケ月以内の提出が要件となっています。

さらに税務署長からの承認については、自動承認の形になっており、申請したその年の12月31日までに税務署から何の通知もなければ承認されたものとみされます。

法人の手続についてはやや複雑になるので、詳しいことは税務署か、顧問税理士等にご確認下さい。

青色申告適用者の帳簿書類と保存義務

事業者が青色申告を受ける場合、事業所に必ず備えておかねばならない法定帳簿類があります。

またこれは税務署が事業先に対し、定期的に税務調査を行っているので、調査に入られた時、要請に応じていつでも書類を出せるよう、常にきちんと整理整頓しておかねばなりません。

さらに帳簿類や決算書類、納品書や領収書等の証票類は、書類毎に5年~7年の保存期間が決められているので、間違っても保存期限前に破棄することないようくれぐれも注意して下さい。

なお、白色申告者にも現在は同様な保存義務が課せられています。

青色申告者の各種特典(利用メリット)について

青色申告適用者には税制面から色々な特典が用意されています。

青色申告の特典はおよそ50項目前後ありますが、そのうち最も代表的な特典で利用価値の高いものを中心に6つ解説します。

【1】青色申告特別控除

青色申告特別控除は青色申告を選択すると誰でも受けられる特典の代表的なものです。

ただしこの特別控除の額は帳簿の作成方法(複式簿記、単式簿記)や確定申告時に提出する決算書類によって、適用が「65万円控除」「10万円控除」の2つに分かれます。

「65万円控除」の場合は、複式簿記による帳簿作成とそれに基づく貸借対照表、損益計算書の提出を条件に受けられ、「10万円控除」は単式簿記または現金発生主義に基づく帳簿を提出することで受けられます。

特に「65万円控除」の場合だと、もしその控除を受けた人の所得税の適用税率が20%(課税所得金額330万円~695万円以下のケース)と仮定すれば単純に計算して65万円×20%=13万円、節税できることになり大変お得です。

【2】青色事業専従者給与

所得税法上では、事業者が生計を共にして家業に従事中の家族に給与を支払っていたとしても、それを必要経費とはみなしてくれません。

しかし、仮に事業者が青色申告を申請して税務署に承認されると、「青色事業専従者給与」の適用が受けられるようになります。

すなわち青色申告を利用して、初めて配偶者を含めた家族への給与の支払いが「必要経費」として認められるので、事業者としては節税の観点からもこの特典は使わない手はないと思います。

しかも金額に上限がないので、常識を超えた極端に高い金額でない限り、支払額全額が経費として認められて極めて高い節税効果を発揮します。

ただし税務署に認められるためには、支給する給与の予定金額を「青色事業専従者給与に関する届出書」に記載して事前に税務署に提出し承認を取っておかねばなりません。

ここで青色事業専従者として認められるためには3つの要件があり

⒝給与を受けるその年の12月31日現在で本人が15歳以上であること

⒞給与が支給されているその年の6ケ月間を超える期間を事業に従事していること

を満たしておく必要があります。

一方、白色申告を選択した人にも「事業専従者控除」と呼ばれる控除があります。

こちらでは専従者が配偶者なら上限86万円、その他の親族なら1名あたり50万円を上限に必要経費に入れることができます。

事業専従者となる要件は上記記載の青色事業専従者とほぼ同じです。(細かい点では若干異なります)

ただしこちらは青色事業専従者のケースと比べても、金額に上限があるので、節税効果に限りがあります。

また一度青色専従者控除や白色専従者控除を選択すると、配偶者控除、扶養控除(各々の控除額38万円)等ができなくなるので、注意が必要です。

【3】家事関連費

個人が支出する費用の中には、それが純粋に個人に関連した支出なのか、事業が絡んだ支出なのか、分類するのに非常に難しい費用項目があります。

特に個人事業者の場合は、自宅が事務所や店舗を兼ねていることも多く、また乗っている車についてもケースバイケースで自家用になることもあれば、営業用になることもあります。

また、建物にかかる光熱費、自宅や事務所に掛かる固定資産税、修繕費や保険料、あるいは車ならガソリン代などの項目も私用と営業用が重なるケースです。

このような場合、青色申告制度の適用を受けていると、これらの費用のうち、事業に関する支出部分は全て「家事関連費」として必要経費に認めてくれます。

そして家事関連費を計算する場合、建物なら事業に利用した面積割合、車などの場合は利用頻度などを利用して按分で必要経費の額を出すようになります。

また按分割合に関しても決まった比率がないので、使い方次第では大きな節税効果を上げることができるでしょう。

逆に白色申告ではこのような特典がないので、結果としてより多く税金を払う必要が出てきます。

【4】減価償却の特例

事業で利用する有形無形の資産のうち、事業年度を超えて利用できる機械や設備等の固定資産があります。

税法ではこれらの対象資産について、取得価額の耐用年数に合わせた費用化を認めており、これを減価償却処理といいます。

例えば取得価額120万円の営業車両を法定耐用年数6年、定額法で減価償却すると、年間の償却額は120万円÷6年=20万円となり、毎年20万円、6年間に渡り必要経費として控除できます。

また減価償却の計算方法には定額法以外に定率法という方法もあります。

事業者は定額法、または定率法を自分の事業の実態に合わせて選択できますが、定率法の説明はやや複雑で、さらにこの記事の主題でないので今回は省略させていただきます。

さて青色申告の下では、この減価償却資産にも特典を設けており、そのひとつが「少額減価償却資産の特例」と呼ばれるものです。

これは中小企業者がその年に30万円未満の減価償却資産を手に入れた場合、その取得価額全額を一括してその年に損金(経費)処理できるという特典です。

通常、取得価額10万円以上または利用期間が1年を超える資産を事業者が購入した場合、毎年の減価償却処理が必要ですが、「少額減価償却資産の特例」の適用事業者は一括償却が可能なので、その節税効果は極めて大きくなります。

また減価償却処理する場合、通常償却資産台帳もきちんと整備しておかねばならないので、資産を一括償却することでその手間も省けるので一石二鳥です。

ただしこの一括償却による費用化は1年間に300万円が上限となっているので注意して下さい。

また白色申告では当然この特典もありません。

【5】純損失(赤字)の繰り越し

青色申告を受けている事業者が、事業所得の金額において赤字を出した場合、その赤字を3年間繰り越せるという特典があります。

特に新規開業時や事業拡大期には、売上が立つより先に支払が先行するので赤字になりやすく、事業の途中から経営が黒字化してくるような場合、この特典は事業者には大変ありがたいものになります。

ここでその赤字の繰り越し事例を一覧表で作りましたので確認して下さい。

純損失の繰り越し控除の事例

| 申告所得額 | 繰越損失額 | 繰越損失額計算式 | |

|---|---|---|---|

| 純損失が発生した年※ | 500万円赤字 | 500万円 | |

| 1年目(翌年) | 200万円黒字 | 300万円 | 500万円−200万円 |

| 2年目 | 100万円黒字 | 200万円 | 300万円−100万円 |

| 3年目 | 200万円黒字 | 0円(損失解消) | 200万円−200万円 |

※この適用を受けるためには、赤字発生の年分の所得税について税務署に「青色損失申告書」を出して、その後も赤字が解消するまで毎年続けて申告書を出す必要があります。

【6】貸倒引当金の繰り入れ

この章の最期に青色申告の特典のひとつとして取り上げるのが貸倒引当金の繰り入れです。

企業経営者が事業をしていると、売上に伴う債権が色々発生します。

例えば、売上債権として売掛金や受取手形などがあるし、商売上他社への貸付金も発生します。

しかしこれらが必ずしも回収できるという保証はなく、回収前に相手が倒産すれば、最終的にこれらの債権は貸倒れとなって、その事業者は損失を被ってしまうかもしれません。

貸倒引当金とは、その可能性を見越して毎期毎に費用として計上できる制度ですが、青色申告を受けている事業者のメリットは、仮に特段の理由がなくても「一括して」貸倒引当金を計上することができる点です。

例えばその事業者に年末に貸倒引当金の対象資産が500万円あったとします。

税法ではその事業者の主たる事業が金融業以外の場合、繰入額の上限率が55/1,000となっているので、500万円×55/1,000=27万5千円が貸倒引当金相当額です。

青色申告適用者は年末に一括してこの金額を控除できるので、利益が出ていれば大きな節税効果を生みます。

さらに、この貸倒引当金は年度を超えた後で、実際その債権が回収できたかどうかは問われないので、メリットとして利用しない手はありません。

会計処理としては、この引当金は翌年度の決算で一旦繰り戻し(入金)を行い、あらためてその年末の貸倒引当金対象資産の合計金額に基づき計算して貸倒引当金の繰り入れ(出金)を行います。

会計ソフトの利用メリット

これまで繰り返し述べてきましたが、青色申告制度を利用するには簿記会計原則に基づく法定帳簿や決算書類の作成が必要です。

しかしながら全ての事業者が簿記を理解できているわけでもないし、またその道の専門職である公認会計士や税理士を顧問として常時契約できる先ばかりではありません。

白色申告を選択している事業者さえ、現在では法定帳簿の作成や関係書類の一定期間の保存を義務付けられている時代なので、事業をしている以上帳簿類の作成は避けることはできないのです。

このような悩みを持つ事業者に対して、解決のための手段として出てきたのが各種の会計ソフトです。

会計ソフトを使うと仮に本人に簿記の知識がなくても、取引の内容をそのままアプリに打ち込んでいけば、自動的に取引を仕訳して取引記録を作成してくれるし、決算期が近づけばそのまま決算書類を作成することも可能です。

有名な会計ソフトとしては、クラウド会計「freee」や「やよいの青色申告オンライン」、「やよいの白色申告オンライン」等があります。

会計ソフトは無料版も発行されているので、有料版と併せて自分の事業に合った会計ソフトを活用されることをおススメします。

まとめ

青色申告制度を中心に青色申告、白色申告の違いや青色申告を利用するメリットを解説してきましたがいかがでしたか。

もちろん青色申告にもデメリットはありますが、あえて挙げれば、それは単に法定帳簿や決算書類を作成するのが白色申告に比べて複雑で手間が掛かるという1点でしかありません。

しかしそれを考えても、青色申告には多くの利用メリットがあり、可能な限り、事業者は青色申告制度の適用を受けて活用すべきと私は考えています。

またインターネットの発達で、必要な情報を得るための垣根はどんどん下がっており、ダウンロードすればすぐにでも使える無料版の会計ソフトもあります。

やる気があればそれらをフル活用して、簿記が苦手な事業者でも、青色申告はどんどん利用できる時代になっています。

現在白色申告で会計処理をしている方、あるいはこれから新しく事業を始めようとする方も、極力積極的に青色申告制度の適用を受けて、節税に役立つ色々な特典を活用していただきたいと切に願っています。