「ビジネスローンって必ず借りれるの?」

ビジネスローンは公的機関や銀行よりも審査難易度が低いため、審査通過しやすいというイメージがあります。

結論からいうと、ビジネスローンであっても必ず借りられるという保証はありません。

ただし借入以外の方法で、審査・書類提出が不要で資金繰りを安定させられる方法はあります。

またビジネスローンにおいても、借りやすさは申込条件などを見ると判断可能です。

この記事では、確実に資金調達をしたい方に向けて、審査の不安なく資金繰りを安定させる方法とおすすめのビジネスローンを紹介していきます。

まずは審査・書類なしで資金繰りを安定させる方法から紹介していきます。

【FP新井先生のコメント】

【FP新井先生のコメント】

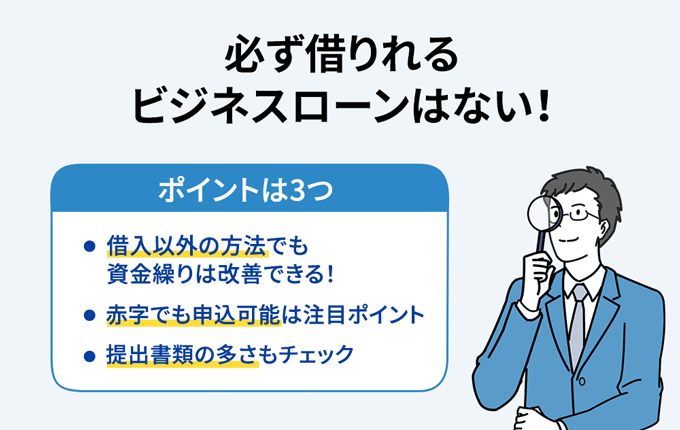

必ず借りられるビジネスローンは存在しません。

なぜなら金融機関は融資した金額に利息を上乗せして返済してもらうことで、利益を得ているからです。

そのため審査においては【返済能力があるかどうか】を重視します。

あわせて申込者の信用情報も審査に大きな影響を与えます。

過去に信用事故を起こしたことがあるなら、ビジネスローンの審査に通ることは難しいと考えておきましょう。

-

【トータルマネーコンサルタント】新井智美 -

個人向け相談や、NISA・iDeCoを始めとした運用にまつわるセミナー講師のほか、金融メディアへの執筆および監修に携わっている。

現在年間600本以上の執筆・監修をこなしており、これまでの執筆・監修実績 は2,500本を超える。

【保有資格】

・1級ファイナンシャル・プランニング技能士

・CFP®

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

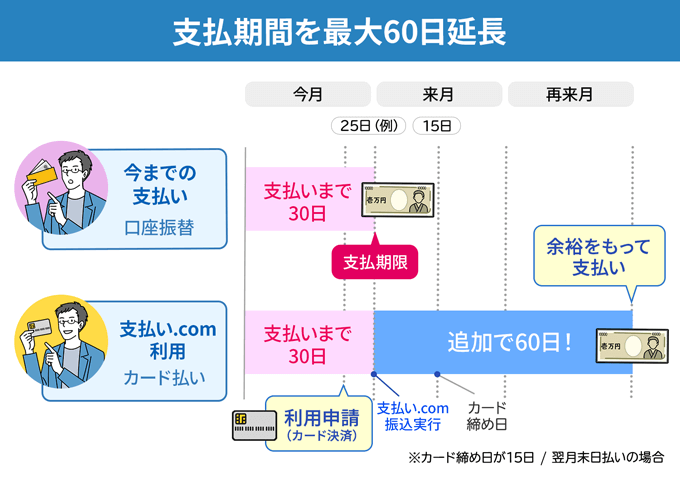

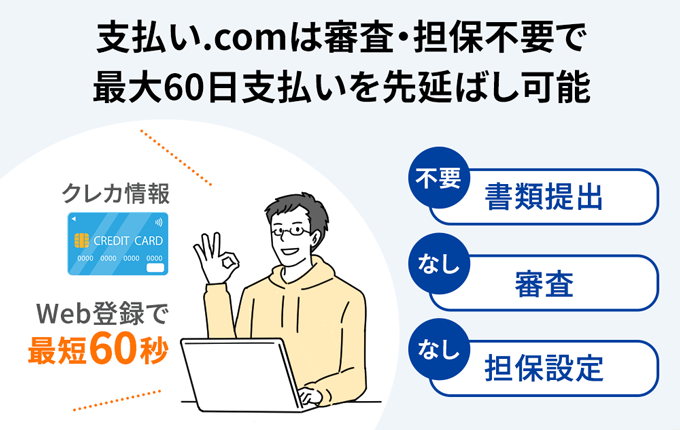

支払いを最大60日先延ばしして資金繰りを安定

「支払いさえ何とかできれば借り入れなくてもいい」

「わざわざ借り入れするほどの金額ではないけど、お金が足りない」

上記のようなケースなら、借り入れではなく支払い.comというサービスを利用するのがおすすめです。

支払い.comは、本来現金での支払いが必須な、銀行振込や請求書などの支払いを、クレジットカード払いにできるビジネス後払いサービスです。

また資金調達の借り入れやファクタリングとは異なるため、審査や書類提出などが一切ありません。

くわえて借り入れとは異なるため、信用情報に履歴が残らない点もメリットです。

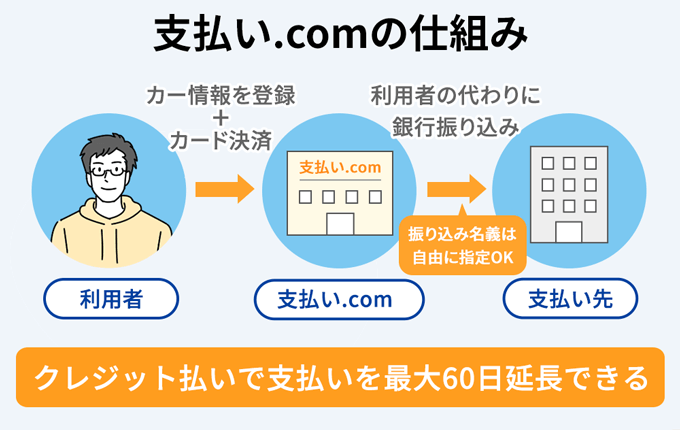

つづいて支払い.comの仕組みを紹介していきます。

支払い.comの仕組み

「支払いを延長できるのはどんな仕組み?」

「ただカードを使うのと同じではないか?」

支払い.comの仕組みは、カード決済をすると支払い.comが、利用者の代わりに支払先へ銀行振り込みを実施してくれるというものです。

そのため利用者は、いつもと同じ感覚でクレジットカードを利用して支払いが延長できるのです。

しかもカードの請求は、最大60日後なので余裕をもって支払準備ができます。

利用登録後はすぐに支払いができるため、事前に登録だけしておいて、万が一に備えておくという方法も有効です。

そのためビジネスローンの審査申込と同時並行で準備を進められるという利点があります。

【FP新井先生のコメント】

【FP新井先生のコメント】

ビジネスローンを利用するためには、申し込み、審査を受ける必要がありますが、支払い.comなら審査不要で利用できます。

自分が普段利用しているクレジットカードを利用できる点も非常に便利といえるでしょう。

ただし、利用できる額は保有しているクレジットカードに設定されている上限額までになる点には注意が必要です。

希望する利用額に応じて、事前にクレジットカード会社に対して増額申請を行うなどの対処をしておきましょう。

支払い.comの特徴

支払い.comの特徴は以下6つです。

- 手数料は一律4%

- 審査・書類提出が不要

- カードは法人・個人どちらも使える

- 支払いを最大60日先延ばし

- ユーザー登録後に即日利用できる

- 最短60秒のオンライン決済

それぞれ順番に解説していきます。

手数料は一律4%で利用可能

支払い.comの手数料は、一律4%となっています。

そのため支払い.comで利用した金額に4%が上乗せされる仕組みです。

たとえば支払い.comで、100万円利用した場合の総支払額は、以下のとおりになります。

100万円×4%=4万円

手数料4万円で手元の資金をなくさずに資金繰りを改善できるなら、お得だと感じないでしょうか。

もし借り入れに対する不安な気持ちがあるなら、支払い.comで支払いを先延ばしにして解決する方法もあると覚えておいてください。

審査・書類提出が不要

金融機関からの借り入れやファクタリングを利用する場合、書類の提出や作成を進めなければなりません。

また金融機関からの借り入れは審査が伴います。

実際に融資の実行がされるまでに時間もかかるため、待ち時間すらわずらわしいですよね。

支払い.comは借り入れではなく、あくまでカード決済です。

そのため書類の提出や審査の必要がないため、最短60秒で簡単に決済を可能としています。

「審査に落ちたらどうしよう」

「融資の実行が遅ければ支払いに間に合わないかも」

上記のような不安な気持ちを抱えて仕事をするくらいなら、4%の手数料を支払って、スピーディーに問題を解決したほうが仕事に集中できます。

また取引先の都合による入金遅れであれば、なおさら金融機関から借り入れするのは不本意ですよね。

即日利用できて、最短60秒で支払いできるため、一時的な資金繰りの悩みを解決する手段として、支払い.comは有効です。

カードは法人・個人どちらも使える

後払いサービスによっては、利用できるカードが法人カードに限定される場合があります。

しかし支払い.comは、個人のクレジットカードでも利用可能です。

そのため法人カードを発行していない、設立間もない法人や個人事業主にとっても使いやすいサービスといえます。

ただし利用できるのはカード限度額までです。

支払い.comを利用して限度額いっぱいまでカードを利用すると、最大60日後の支払いまでカードが使えなくなるので、必ず限度額を確認して利用するか検討してください。

なおカードは複数枚利用可能なので、100万円の支払いを3枚のカードで割るという方法もできます。

ただしすべてのカードブランドが利用できるわけではありません。

詳しい内容を解説していきます。

利用できるのはVISA・Mastercard・セゾンカードのみ

支払い.comで利用できるのは、以下のカードが対象となっています。

JCBやアメックスは利用できませんが、セゾンカード発行のカードなら利用可能です。

支払い.comを利用するなら、翌営業日の振込が可能なセゾンカードか、UPSIDERカードがおすすめです。

この機会に法人カードの導入や見直しを行ってみましょう。

セゾンプラチナ・ビジネス・アメックスは個人事業主も発行可能!

支払いを最大60日先延ばし

支払い.comを利用すると、最大60日まで支払いを延長できます。

2ヶ月あれば、余裕をもって支払可能だと感じますよね。

自社のキャッシュフローを乱すことなく支払いができ、支払いフローを改善できる手段があると心強いですよね。

なお支払い.comを利用した、支払延長の例は以下のとおりです。

ユーザー登録後に即日利用できる

支払い.comは、WEB上で簡単に利用登録できます。

またユーザー登録した利用可能であるため、「支払期限が明日だった汗」という急を要する支払いにも対応できます。

利用登録が完了しても、利用できるのが明日明後日だと、急ぎの支払いに対応できません。

すぐに利用できるという点が、支払い.comの魅力的な点です。

最短60秒のオンライン決済

支払い.comは、最短60秒で支払いが完了します。

カップラーメンの完成を待つ間に決済が完了するなんてすごいですよね。

支払いが差し迫った状況でも、すぐに利用登録可能で、支払いできるのは頼りになります。

事業者にとって、事業を運営していて支払いに関するトラブルはなるべく避けたいもの。

支払い.comなら、支払いトラブルを未然に防止して、支払いに対する悩みを解決してくれますよ。

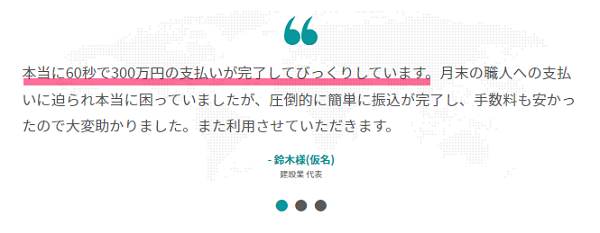

なお公式サイトには以下のような利用者の声が掲載されています。

支払い.comは、個人事業主から1,000名を超える規模の法人まで、幅広い利用者がいます。

もしものときに備えて、利用登録だけでもしておくと、よりスピーディーに資金繰りの悩みを解決できますよ。

審査に不安がある方や、支払いだけでも何とかしたいという場合、支払い.comは頼りになるサービスです。

公式サイトから無料登録ができるので、ビジネスローンの利用を検討しているなら、支払い.comも保険として登録しておきましょう。

つづいて借入以外の資金調達方法を紹介していきます。

借りやすいビジネスローンの申込条件は2つ

ビジネスローンが銀行や公的融資に比べて金利が高く設定されているのは、承知のうえかと思います。

しかし緊急の資金調達や、公的機関での融資審査に不安を抱えている場合、金利を気にしているよりも早急な資金調達が必要です。

1日でも早く資金調達したい場合、以下の申込条件に注目すれば、借りやすさは判断できます。

注目すべき申込条件は2つです。

- 決算書や確定申告書が不要

- 赤字や設立間もない企業も申込可能

それぞれ順番に解説していきます。

決算書や確定申告書が不要

一般的に金融機関から融資を受けるとなると、申し込みの段階で決算書や確定申告書の提出を求められます。

金融機関側の立場で考えると、融資したお金が事業活動の費用として正しく使われて、きちんと返済してもらうことが重要です。

そのため決算書や確定申告書を確認して、会社の損益や資産・取引状況をみて、返済能力があるかどうか確認する必要があります。

しかしなかには、決算書や確定申告書の提出を不要としているビジネスローンがあります。

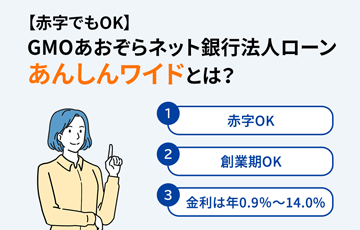

たとえば、 GMOあおぞらネット銀行が展開する【あんしんワイド】や福岡銀行ビジネスローン【フィンディ】です。

両者は独自の審査方法によって、決算書・確定申告書の提出を不要としています。

というのも金融機関口座の入出金情報から、取引状況の実態を確認しているからです。

決算書を用意したくても用意できないという、設立間もない企業への理解もあり、申込条件が柔軟に設定されています。

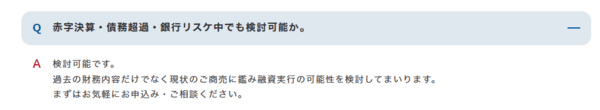

赤字や設立間もない企業も申込可能

赤字決算や設立1年未満の会社は、銀行からの融資を受けられない場合が多いです。

とくに赤字決算の会社は、どこからも借り入れができないと悩んでいる方が多いのではないでしょうか。

一般的に赤字や設立間もない企業は、金融機関側が貸し倒れのリスクを懸念して融資を渋ります。

「融資したとしても、赤字が続いているから返済はできないだろう」

「事業実績がほとんどないから返済能力があるか判断できない」

審査担当者からは、上記のような印象を抱かれてしまいます。

しかし取引先が倒産したり、円安の影響を受けて一時的な仕入値の高騰による赤字だったりする場合もありますよね。

赤字や設立間もない会社からの融資申込をOKとしているビジネスローンは、柔軟な審査に期待できます。

なぜなら会社の実績と同じくらい事業内容を重視しているため、「外的要因による一時的な赤字やスタートアップ期の赤字は仕方がない」というスタンスだからです。

そのためどういった事業内容で売上を立てているのかをしっかり示せれば、必要資金を借りられる可能性は高くなります。

公式サイトで、赤字や設立間もない企業も申込可能と案内しているのは、以下の2社です。

なおどちらも来店不要で、24時間いつでも申込可能なビジネスローンです。

次章でそAGビジネスサポートとあんしんワイドを比較するとともに、順番に詳しい内容を紹介していきます。

【FP新井先生のコメント】

【FP新井先生のコメント】

ビジネスローンの申込条件や審査基準は、ビジネスローンを提供する金融機関によって異なります。

そのため申し込みにあたっては、条件を満たしているかどうかをまず確認しなければなりません。

金融機関によっては、事業の継続年数基準を設けているところもあり、基準を満たさなければ申し込めないケースもあります。

そのためできるだけ条件が緩やかに設定されているビジネスローンを選び、申し込むことをおすすめします。

借り入れしやすいビジネスローン2選

ここからは実際にどのビジネスローンが、これまで解説した申込条件にあてはまるのか紹介していきます。

なお紹介するのは以下2つのビジネスローンです。

- AGビジネスサポート

- GMOあおぞらネット銀行 あんしんワイド

以下はビジネスローンそれぞれを比較した表です。

| 申込対象 | 赤字決算 | 金利 | 融資可能額 | 審査スピード | 融資スピード | 担保・保証人 | |

|---|---|---|---|---|---|---|---|

|

申込可能 | 年3.1%~18.0% | 1万円~1,000万円※2 | 最短即日※3 | 原則不要※4 | ||

|

|

法人のみ | 年0.9%~14.0% | 10万円~1,000万円 | 最短翌日 | 最短2営業日 | 不要 | |

※2 ビジネスローンの融資可能額は50万円~1,000万円

※4 法人の場合は代表者様に原則連帯保証をお願いします。

それでは順番に解説していきます。

AGビジネスサポート

| 金利 | 限度額 | 審査時間 |

|---|---|---|

|

年3.1%~18.0%※1 |

1万円~1,000万円※2 |

最短即日※3 |

| 融資時間 | 赤字決算 | 申込対象 |

| 最短即日※3 | 申込可 | 法人・個人事業主※4 |

ノンバンク系ビジネスローンの代表格である、AGビジネスサポートは、赤字決算や設立間もない会社であっても申し込みを拒否していません。

またAGビジネスサポートは、母体であるアイフルが2010年の改正貸金業法で、企業存続の危機に立たされた経験があります。

ほかの大手消費者金融が銀行傘下に入るなか、民事再生などで単独経営を続けて立て直しに成功しました。

つまり資金繰りに関する悩みに理解があるので、必要なときに資金が借りられないという悩みに親身になってくれるビジネスローンなのです。

つづいてAGビジネスサポートの基本情報を紹介していきます。

AGビジネスサポートの基本情報

AGビジネスサポートの基本情報は以下のとおり。

ほかのビジネスローンと異なり、自分の希望する借り入れスタイルを以下2つから選べます。

- 事業者向けビジネスローン

- 事業者向けビジネスカードローン

それぞれのスペックを以下の表にまとめてみたので、比較してみましょう。

| ビジネスローン | カードローン | |

|---|---|---|

| 融資対象者 | 法人または個人事業主

|

|

| 融資額 | 50万円~1,000万円 | 1万円~1,000万円※1 |

| 契約利率 (実質年率) |

年3.1%~18.0% | 年5.0%~18.0% |

| 返済方式 |

|

元金定率リボルビング返済 |

| 返済期間・回数 |

|

最長8年4ヶ月(100回以内) |

| 担保 | 不要 | |

| 保証人 | 原則不要※2 | |

| 遅延損害金 (実質年率) |

年20.0% | |

| 必要書類 |

【法人】

【個人事業主】

|

|

| 契約時締結費用 | 印紙代(実費) | |

※1 カードローン新規取引時は、上限500万円

※2 法人の場合は代表者が、原則連帯保証

借入枠の範囲内で自由に借り入れするカードローンか、一括入金による資金調達をするビジネスローンかで金利や返済期間が異なります。

そのため現在の財務状況を確認して検討する必要があります。

【FP新井先生のコメント】

【FP新井先生のコメント】

高額な借り入れを行うなら、ビジネスローンのほうが金利を抑えられます。

また赤字では申し込めないビジネスローンが多い中、赤字決算でも申し込めるAGビジネスサポートや、GMOあおぞらネット銀行あんしんワイドは非常に心強い味方といえるでしょう。

ただし、個人事業主はAGビジネスサポートしか利用できないことや、法人でAGビジネスサポートを利用する場合、代表者が連帯保証人になる点に注意が必要です。

AGビジネスサポートは決算書・確定申告書が必要

AGビジネスサポートは、必要書類のなかに決算書・確定申告書が含まれている点に注意してください。

赤字決算や債務超過でも申込可能としていますが、決算書や確定申告書から事業内容や取引状況を確認したうえで審査が行われます。

場合によっては追加で書類提出を求められますが、「なんとか融資できないか」という気持ちがAGビジネスサポート側にあるので、ポジティブにとらえて準備を進めてください。

AGビジネスサポートの特徴

AGビジネスサポートの特徴は以下のとおり

- 最短即日の審査回答・融資に対応※1

- 原則保証人・担保なしで利用可能※2

- 限度額が最大1,000万円

※1 申し込んだ時間帯によっては、翌営業日以降の対応となる場合があります。

※2 法人の場合は、代表者が原則連帯保証

AGビジネスサポートは、法人・個人事業主どちらも申込可能となっています。

しかも最短即日の審査回答・融資を実現しているため、急ぎの資金調達にも最適です。

限度額が1,000万円あるため、事業拡大に必要な資金調達や、一時的なつなぎ資金などの資金繰りに活用できます。

審査に対する不安があっても、申し込んでみなければ結果はわからないので、申し込む価値はあります。

なおAGビジネスサポートのように、最短即日の融資が可能なビジネスローンは他にもあります。

当サイトの『ビジネスローンなら最短即日・無担保で資金調達』をご覧ください。

つづいてGMOあおぞらネット銀行 あんしんワイドを解説していきます。

GMOあおぞらネット銀行 あんしんワイド

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 年0.9%~12.0%※ | 10万円~1,000万円 | 最短翌日 |

| 融資時間 | 申込対象者 | 決算書・確定申告書 |

| 最短2営業日 | 法人のみ | 申込可能 |

※一部特約をご利用中の方は、年14.0%

GMOあおぞらネット銀行のあんしんワイドは、創業期や赤字でも借りられるビジネスローンです。

GMOあおぞらネット銀行は、スモール&スタートアップ企業からの支持No.1を目指している背景があるため、創業期や赤字でも申込可能としています。

また2022年5月16日(月)からサービスを開始し、わずか3日間で200社以上の申し込みがあったほど、反響が大きいビジネスローンです。

次項であんしんワイドの特徴を紹介していきます。

GMOあおぞらネット銀行 あんしんワイドの特徴

GMOあおぞらネット銀行 あんしんワイドの特徴は以下のとおり

- 創業期・赤字でも借りられると明言している

- 審査から融資実行まで最短2営業日

- 金利が0.9%~14.0%と低めの設定

- 必要なときに必要な分だけ借りられる

- 決算書・確定申告書が不要

あんしんワイドは、金利が年0.9%~14.0%と低いため、返済時の利息負担が少ないです。

なおあんしんワイドは、極度貸付型ビジネスローンなので、カードローンのように借入枠を設定し、必要なときに必要な分だけ借りられます。

実際に借り入れたときだけ返済義務が発生するので、すぐに利用しなくても万が一に備えて、借入先を確保するという意味合いでも利用できます。

GMOあおぞらネット銀行 あんしんワイド利用時の注意点

あんしんワイドを利用する際の注意点は以下のとおりです。

- GMOあおぞらネット銀行の法人口座開設が必要

- 個人事業主は利用できない

- 最短即日の融資はできない

GMOあおぞらネット銀行は、今日・明日で資金調達したいという場合には不向きです。

審査結果の回答は最短翌日となり、融資の実行までは最短2営業日かかります。

また あんしんワイドを利用できるのは、法人のみとなっています。

そしてあんしんワイドに申し込むには、GMOあおぞらネット銀行の法人口座を開設しなければいけません。

審査は他行の金融機関口座を利用して行えますが、実際に申し込む際にはGMOあおぞらネット銀行の法人口座を開設している必要があります。

詳しい内容は以下のページでも解説しているので、ぜひ検討してみてください。

GMOあおぞらネット銀行の法人口座開設は審査がゆるい?

【FP新井先生のコメント】

【FP新井先生のコメント】

GMOあおぞらネット銀行あんしんワイドは、丁寧な対応が好評を得ており、多くの法人に利用されています。

即日融資はできませんが、低金利で借り入れられる点はありがたいのではないでしょうか。

個人事業主は利用できない点がデメリットですが、起業にあたり最初から法人設立を考えているなら、事業資金の調達先として候補に挙げておきましょう。

また口座の開設には一定の時間がかかりますので、早めに申し込むようにしましょう。

ビジネスローンで審査に通過するためのポイント

確実に資金調達をしたいと考えているからこそ、審査通過できるだろうかと不安に感じる方は多いと思います。

繰り返しになりますが、必ず借りられるビジネスローンはありません。

ここでは審査通過のためのポイントを紹介し、事前にできる対策などを解説していきます。

ビジネスローンの審査に通過するためのポイントは以下の3つです。

- 複数社へ一斉に申し込みをしない

- 他社借入がある場合はなるべく返済しておく

- 税金の未納はなくす

それぞれ順番に解説していきます。

複数社へ一斉に申し込みをしない

「1社だけだと不安だから4社同時に申し込もう」

たとえば上記のような理由で、複数社へ一斉に申し込んではいけません。

上記のように複数社へ一斉に申し込むことを、【申し込みブラック】と呼びます。

複数社への一斉申込を行うと、審査担当者から「相当お金に困っているのかな、本当に融資していいか心配」というような疑念を抱かれかねません。

確実に資金調達をしたいがために、複数社への一斉申し込みをしてしまうと、借りられた状況が一転してしまいます。

焦って複数社へ一斉申込をすると、融資が遠のくので我慢してください。

他社借入がある場合はなるべく返済しておく

他社からの借り入れがある場合は、なるべく返済しておいてください。

借入件数と借入残高から返済能力を判断されるいっぽうで、「事業が安定していないのかな?」と感じ取られてしまいます。

「今後も他社からの借入件数や借入残高が増えるかもしれない」と判断されれば、審査にいい影響はありません。

逆に1社でも多く返済しておけば、返済実績がつくので、「しっかり返済できるんだな」と感じてもらえます。

税金の滞納がない状態にする

税金の滞納があると、高確率で審査に落ちます。

というのも税金が払えないほど、経営が困難な会社として認知されてしまうからです。

しっかりと税金を支払っていれば問題ないのですが、納税が国民の義務である以上、「納税していない会社は返済できないだろう」と思われても仕方ありません。

なおこの記事で紹介したビジネスローンには、【税金の滞納がないこと】という条件はありません。

しかし審査では必ずチェックされるポイントなので、滞納している場合は支払いを終えてから申し込むようにしてください。

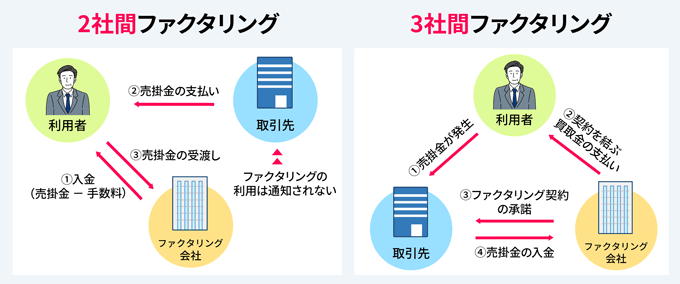

ファクタリングなら審査対象が売掛先

借入以外の資金調達方法には、ファクタリングという手段もあります。

売掛債権を専門業者に買い取ってもらい、早期現金化をして資金を得る方法です。

ファクタリングは以下イラストのような仕組みで、2社間・3社間の契約スタイルがあります。

なお両者の違いは売掛債権を買い取ってもらった事実が、売掛先に通知されるかされないかという点です。

どちらを選択しても審査対象は売掛先なので、ビジネスローンの審査に不安がある場合にはおすすめの資金調達方法の1つです。

なおファクタリング大手のビートレーディングなら、2社間・3社間どちらかを選択できるため、

次章で詳しい内容を解説していきます。

【FP新井先生のコメント】

【FP新井先生のコメント】

税金の滞納は審査に非常に不利になります。

そのため税金の滞納だけは行わないように、日頃から気をつけておきましょう。

また、ファクタリングも急な資金調達方法として有効ですが、利用には審査があるほか、手数料が高いといったデメリットがあります。

資金調達の方法にはビジネスローンのほか、ファクタリングなどさまざまな方法がありますが、それぞれの注意点をよく理解したうえで、最適な方法を選択するようにしましょう。

ビートレーディング

ビートレーディングは、最短即日で売掛債権の現金化が可能なファクタリング業者です。

ビートレーディングは、ファクタリングの利用がはじめてでも利用しやすいでしょう。

なぜなら月間の取引契約数が800件と多くの方が利用しているからです。

また審査資料は2点のみで提出書類の少ないことも、急いで資金調達をしたい方にとって嬉しいポイントの1つ。

それではビートレーディングの特徴を紹介していきます。

ビートレーディングの特徴

ビートレーディングの特徴は以下のとおり。

- 審査は最短5時間で即日の資金調達が可能

- 個人事業主や創業期の企業も取引可能

- 提出書類は2点のみ

- 手数料の上限は12%と高め

ビートレーディングは最短5時間で審査が終了し、最短即日の資金調達が可能です。

とはいえあくまで最短なので、審査に時間がかかってしまう場合、現金化まで日数を要します。

公式サイトに掲載されている、口コミの調達日数を平均したところ、平均2日で資金調達が可能なようです。

取り引きしている企業は月間800社以上であるため、実績があり安心感をもって資金調達ができますよ。

なお取引企業は限定しておらず、個人事業主から創業期の企業も利用可能です。

提出書類は2点必要と記載しましたが、オンライン契約であれば原則必要な書類はありません。

スピード感をもって資金調達したい方にとっておすすめの方法です。

まとめ

必ず借りられるビジネスローンはありません。

しかしビジネスローンでなくても資金繰りを安定させられるサービスや、申込条件から借りやすいビジネスローンを判断できます。

おさらいすると、重要な点は以下の3つです。

- 支払いの後払いでキャッシュフローを安定化

- 決算書や確定申告書が不要を確認

- 赤字や設立間もない企業でも申込可能か確認

上記表内のビジネスローンは、上記2つの条件もしくはどちらかの条件を満たしています。

必ず借りられるビジネスローンがあると考えて資金繰りを考えるよりも、自社の状況に合った最適な条件のビジネスローンを検討してみましょう。

| 支払い.com | AGビジネスサポート | あんしんワイド | |

|---|---|---|---|

| 種類 |

請求書 |

ビジネスローン | |

| 書類 | 不要 | 必要 | 不要 |

| 赤字決算 | 可能 | 可能 | 可能 |

| 創業期 | 可能 | 可能 | 可能 |