「審査の甘いと噂されるビジネスローンは利用して大丈夫だろか・・・」

「急ぎの融資が必要になったのに銀行融資の審査に落ちてしまった・・・」

ビジネスローンと聞くと、審査が甘いというイメージがあるため、法人経営者や個人事業主にとって頼りになる資金調達先の1つです。

またビジネスローンには以下のメリットがあり、多くの経営者や個人事業主に重宝されています。

- 祖横領規制の対象にならない

- 無担保・無保証人で事業資金を調達できる

しかしビジネスローンの情報が少ないと、実際に利用まで踏み切れませんよね。

この記事では、審査が甘いビジネスローンの見分け方やビジネスローンを利用する際の注意点を解説します。

またビジネスローン編集部が、2つのビジネスローンも紹介するので最後まで読んでいただけると嬉しいです。

ビジネスローンは審査が甘いと断言できない

結論からお伝えすると、審査が甘いと断言できるビジネスローンは存在しません。

というのも銀行や政府系金融機関・ノンバンク系金融機関であれ、「うちは審査が甘いです」と公表している金融機関はないからです。

そのため「審査が甘い」と打ち出しているのは、闇金業者以外に存在しないのです。

法外な金利で契約させられてしまい、苦しい思いをしてしまうので、「審査が甘い」という金融機関は、必ず避けてください。

ではなぜビジネスローンは審査が甘いと噂される理由は以下のとおりです。

- 銀行融資に比べて提出書類が少ない

- 担保や保証人が不要

- 最短即日融資も可能

いくつかポイントを押さえれば、審査に通りやすいビジネスローンを見分けられます。

ではつぎの章で、審査が甘いとされるビジネスローンの見分け方を紹介していきます。

審査が甘くて通りやすいビジネスローンの見分け方

以下3つの特徴があるビジネスローンは、申し込み審査に柔軟な姿勢を取っています。

そのため少しでも審査に通過する可能性を上げたい方はチェックしてください。

- 上限金利が高いビジネスローン

- 貸付のみを行っている業者

- 赤字でも申込可能なビジネスローン

それぞれ順番に解説していきます。

上限金利が高いビジネスローン

上限金利が高いビジネスローンは、金利を高く設定して多くの利息を受け取ることで、貸し倒れリスクをカバーしています。

たとえば低めの金利で貸し付けを行ったけれど、貸付先企業が倒産した場合、返済されなかった貸付金はすべて金融機関の負債となります。

そのため上限金利を高く設定していると、仮に倒産して返済できないとなった場合でも、負うリスクが少なく済むため審査基準を甘くできるのです。

なお貸付を行う際の上限金利は、利息制限法という法律によって定められています。

端的にいうとお金の貸し借りにおいて、上限を15%〜20%に定めて、利用者を高金利から保護するというものです。

利息制限法によって制限される、融資金額ごとの上限金利は以下のとおりです。

| 上限金利 | |

|---|---|

| 10万円未満の融資 | 年20% |

| 10万円以上100万円未満の融資 | 年18% |

| 100万円以上の融資 | 年15% |

融資額により異なりますが、どれだけ高い金利だとしても、年20%を超えることはありません。

事業者向け貸付のみを行っている業者

審査が甘くて通りやすいビジネスローンを利用したいなら、事業者向け貸付のみ行っている業者を選んでください。

というのもビジネスローンは、大きくわけて以下2つに分類されるからです。

- 事業者向けの金融商品のみ取り扱っている

- 事業者と個人向けの金融商品を取り扱っている

つまり事業者向けの金融商品のみ取り扱っているビジネスローンは、事業者に融資を行わないと利益が得られないのです。

そのため個人向けの金融商品を扱う業者と比べて、審査が甘くて通りやすいとされます。

また審査の通りやすさだけでなく、ビジネス専門の金融機関であるため、実績や知識が豊富な点も選ぶ理由の1つです。

赤字決算でも申込可能なビジネスローン

赤字決算でも申込可能なビジネスローンは、審査に通過する可能性が高いです。

銀行は赤字決算の場合、融資をしてくれる可能性がほとんどありません。

これから増収が見込めない企業にわざわざ貸し付けて、貸し倒れリスクを負うことはしたくないからです。

いっぽう赤字決算でも申込可能なビジネスローンは、申し込みの間口を広く設けて、柔軟に対応してくれる姿勢を伺えます。

ただし貸し倒れリスクを負う代わりに金利が高くなるため、十分に理解して利用してください。

審査基準は申込条件からも確認できる

審査の申込条件や必要書類から審査の甘さをチェックできます。

たとえば三井住友銀行ビジネスセレクトローンとAGビジネスサポートの申込条件、必要書類を比較してみましょう。

| 申込条件 | 必要書類 | |

|---|---|---|

| 三井住友銀行セレクトローン |

|

|

| AGビジネスサポート | 法人または個人事業主

|

【法人】

※その他必要に応じた書類 本人を確認する書類

※その他必要に応じた書類 |

基本的に債務超過や税金の滞納がある企業や事業主、過去に金融事故をおこして信用情報に傷のある申込者はブラックと呼ばれます。

それゆえ銀行は貸し倒れリスクが高いと判断し、融資の依頼があっても門前払いします。

事実として三井住友銀行ビジネスセレクトローンは、申し込みの段階から債務超過ではないことを明記しています。

つまり赤字決算でないことや、税金を滞納していないことが条件となっており、もし該当するなら審査を受けられないのです。

また3期以上の業歴がなければ融資してもらえないというのも、とくに資金繰りに悩む、スタートアップ時期の企業や事業主にとって大きなハードルです。

いっぽうAGビジネスサポートの提出書類や申込条件はシンプルで、何期分の決算書が必要など明記していません。

申し込みの間口が広く設けられているという点で、見分けてください。

では審査が甘くて通りやすいビジネスローンを利用する際の、注意点を紹介していきます。

審査が甘いビジネスローンを利用するときの注意点

審査が甘いビジネスローンとして思い浮かぶのは、ノンバンク系ビジネスローンではないでしょうか。

銀行や日本政策金融公庫に比べて、上限金利の高い融資先なので利用するなら少額・短期での利用を徹底するという計画性が必要です。

では以下3つの事項をそれぞれ解説していきます。

- ビジネスローンは少額利用を徹底する

- ビジネスローンは短期利用を徹底する

- 審査が甘いと公表している金融機関は利用しない

ではそれぞれ順番に紹介していきます。

ビジネスローンは少額利用を徹底する

まずは以下3つの金融機関の金利相場を比較してみましょう。

- 政府系金融機関(日本政策金融公庫)

- 銀行

- ノンバンク

| 金利相場の比較(2023年時点) | ||

|---|---|---|

| 政府系金融機関 | 銀行 | ノンバンク |

| 年0.3%~3.1% | 年1.74%~12.6% | 年5.7%~17.9% |

ビジネスローンの金利の相場は、年5.7%〜17.9%と銀行融資の金利相場と比較してもかなり高めに設定されています。

同じ500万円を1年借り入れたとしても、総支払額には大きな差がつくことになります。

そのため審査の甘いとされているビジネスローンは、できるだけ少額で申し込み、少しでも利息負担が少なくなるような利用を徹底してください。

少額で申込んだ方が審査に通りやすいはウソ

ビジネスローンは、少額で申し込んだ方が審査に通りやすいという噂があります。

審査基準は公表されていませんが、十中八九あてのない噂と把握しておいてください。

というのもスコアリングシステムで審査が行われる場合、企業の貸倒率によって融資可能額がわかります。

仮に希望融資額よりも融資可能額が低くなった場合でも、融資額が希望よりも少なくなるだけで審査に通過できなくなるわけではありません。

逆に融資額を増額して金利を下げられると教えてくれる場合があります。

そのため「希望融資額を少なくすると審査に通りやすい」というのは、関係性がないでしょう。

ビジネスローンは短期利用を徹底する

金利が高いビジネスローンも、短期利用を徹底すれば負担が少なくて済みます。

「取引先からの入金が1週間遅れるけれど、明日中には他の支払いしなければいけない…」

上記のようなシチュエーションで、ビジネスローンは活躍します。

金利の高いビジネスローンも短期利用なら、利息の負担が軽減されるのです。

次項で詳しく解説していきます。

短期利用で負担を軽減

たとえば100万円を年利18.0%で借り入れた場合、1週間後に返済できるのであれば金利負担は少なくて済みます。

上記のようなケースなら、約3,500円の負担で危機的な状況を回避できます。

約3,500円なら、少しずつ節約すればすぐに取り戻せると感じますよね。

支払いを先延ばしにして、会社としての信用を失うことと比べれば、軽い負担と言えるのではないでしょうか。

ただしビジネスローンは短期返済が絶対条件ですので、計画性をもって利用するようにしてください。

審査が甘いと公表している金融機関はNG

銀行や政府系金融機関・ノンバンクの消費者金融であれ、「うちは審査が甘いです」と公表している金融機関はありません。

そのため「審査が甘い」と打ち出しているような業者がいたとしても、絶対に融資を受けてはいけません。

なぜなら闇金業者であることが明白だからです。

法外な金利で契約させられてしまい、苦しい思いをしてしまうので、「審査が甘い」

と謳い文句を打ち出している金融機関は必ず避けてください。

おすすめのビジネスローンは2つ

当記事の【審査が甘くて通りやすいビジネスローンの見分け方】に該当するビジネスローンでおすすめなのは、以下2つです。

- AGビジネスサポート

- GMOあおぞらネット銀行 あんしんワイド

まずはそれぞれのスペックを比較して、順番に紹介していきます。

| AGビジネスサポート | GMOあおぞらネット銀行 あんしんワイド |

||

|---|---|---|---|

| ビジネスローン | カードローン | ||

| 融資額 | 50万円~1,000万円 | 1万円~1,000万円※1 | 10万円~1,000万円 |

| 金利 | 年3.1%~18.0% | 年5.0%~18.0% | 年0.9%~14.0%※2 |

| 審査時間 | 最短即日 | 最短2営業日 | |

| 融資スピード | 最短即日 | 最短2営業日 | |

| 赤字の場合 | 申込可能 | 申込可能 | |

| 担保・保証人 | 不要※3 | 不要 | |

※1 カードローンの場合、初回の借り入れは上限500万円

※2 一部特約を申し込んでいる場合は、年14.0%

※3 法人の場合は代表者が原則、連帯保証となります

両者の最大の特徴は、赤字決算でも申し込みを受け付けており、くわえて創業期や業歴1年未満の場合も申し込みを歓迎している点です。

起業して1年未満で実績のない個人事業主でも、審査に通過する可能性があるのは魅力的に感じないでしょうか。

ではつぎの章でそれぞれ順番に、特徴やメリット・デメリットを紹介していきます。

AGビジネスサポート

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 【ビジネスローン】 年3.1%~18.0% 【カードローン】 年5.0%~18.0% |

【ビジネスローン】 50万円~1,000万円 【カードローン】 1万円~1,000万円 ※新規取引時は上限500万円 |

最短即日 |

| 融資時間 | 赤字決算 | 法人・個人事業主 |

| 最短即日 | 法人:75歳まで 個人事業主:69歳まで |

ノンバンク系ビジネスローンの代表格である、AGビジネスサポートは、前述のとおり赤字決算や債務超過という状況下でも申し込みを拒否していません。

実際AGビジネスサポートは、公式サイト上で「過去の財務内容だけでなく現状のご商売に鑑み融資実行の可能性を検討してまいります」と明言しています。

赤字決算の企業でも、積極的に審査をしていこうとする姿勢をアピールしているのがわかります。

とはいえ「赤字決算でも確実に資金調達ができますよ」と約束するものではありません。

少なくとも銀行融資と比較すれば審査に通る可能性があるとは言えます。

AGビジネスサポートなら業歴1年でも申し込み可能

AGビジネスサポートは赤字決算だけでなく、業歴についても柔軟な姿勢で申し込みの間口を広げています。

そのためスタートアップ時に事業拡大を狙う企業や、事業主の強い味方になってくれます。

開業前の資金は別のローン商品となりますが、門前払いになることはありません。

その証拠に、現在まで累計15万口座以上を開設してきており、多くの経営者や事業主から頼りにされているビジネスローンです。

つづいてAGビジネスサポートの、メリット・デメリットを紹介していきます。

AGビジネスサポートのメリット

AGビジネスサポートを利用するメリットは以下の4つです。

- 最短即日の審査回答・融資が可能

- 保証人・担保が不要

- 赤字でも申込可能

- 返済方式が選べる

前述のとおり赤字や創業期の方でも申し込める間口の広さが特徴的です。

くわえて最短即日の審査回答と融資が可能であるため、「明日、急遽取引先に支払いが必要になった…」というような緊急時に頼りになります。

ネット完結であるため、わざわざ来店する必要がないので、急いで資金調達したいというニーズを満たせるのです。

またAGビジネスサポートは、返済方式を元利均等返済か元金一括返済の2つから選択できます。

(※カードローンは元金定率リボルビング返済)

つぎの項で、詳しく紹介していきます。

AGビジネスサポートの選べる返済方式を解説

AGビジネスサポートは、返済方式を選べるという点もメリットの1つです。

具体的に以下2つの返済方式が、どのようなメリット・デメリットがあるのか見ていきましょう。

- 元利均等返済

- 元金一括返済

| メリット | デメリット | |

|---|---|---|

| 元利均等返済 |

|

|

| 元金一括返済 |

|

|

少額の借入返済のために元金一括返済を選んだり、返済計画が立てやすい元利均等返済を選べたりするのは嬉しいですね。

つづいてAGビジネスサポートのデメリットを解説していきます。

AGビジネスサポートのデメリット

AGビジネスサポートを利用するデメリットは、金利が年3.1%~18.0%と高い点です。

そのため長期的に借り入れると、返済の負担が大きくなります。

金利がどれぐらい高いのか、同じノンバンク系ビジネスローンと比較した、以下の表をご覧ください。

| AGビジネスサポート | プロミス自営者カードローン | オリックスVIPカードローンBUSINESS | |

|---|---|---|---|

| 金利 | 年3.1%~18.0% | 年6.3%~17.8% | 年6.0%~17.8% |

下限金利はAGビジネスサポートがもっとも低いです。

しかし上限金利は唯一、年18.0%を記録しています。

そのためAGビジネスサポートを利用するときは、少額・短期契約を心がけてください。

返済によって、資金繰りが苦しくならないように検討してください。

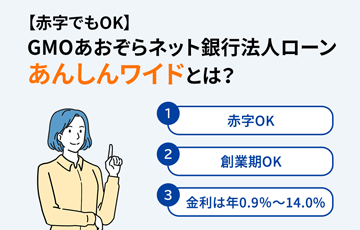

GMOあおぞらネット銀行あんしんワイド

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 年0.9%~14.0%※ | 10万円~1,000万円 | 最短2営業日 |

| 融資時間 | 赤字決算 | 法人・個人事業主 |

| 最短2営業日 | 法人のみ |

GMOあおぞらネット銀行 あんしんワイドは、GMOあおぞらネット銀行株式会社が法人向けに提供している、融資枠型のビジネスローンです。

あんしんワイドは、2022年5月16日(月)からサービスを開始し、わずか3日間で200社を超える申し込みがありました。

赤字や創業期でも申込可能ですが、法人経営者だけが申し込めるため、個人事業主は申し込みの対象外です。

とはいえスペックの高さはAGビジネスサポートと同等なので、比較すると良さを感じてもらえるのではないかと思います。

ではつぎの章であんしんワイドが優れている点を紹介していきます。

GMOあおぞらネット銀行 あんしんワイドのメリット

あんしんワイドの特長は以下のとおり。

- 金利が年0.9%~12.0%と低めの設定

- 借り入れ限度額10万円~1,000万円

- 決算書や事業計画書などが不要で審査可能

- 繰り返し借りられる、返済自由な融資枠型のローン

あんしんワイドの最大の特徴は、年0.9%~12.0%の金利の低さです。

また金利が低いだけでなく、限度額は1,000万円まで希望できるため、AGビジネスサポートと同じ融資額となっています。

同じ額を借り入れるなら、金利の低いあんしんワイドに申し込むほうが、あとあとの返済で財務体力を削らずに済みます。

そしてカードローンのように、申し込んでから実際に借り入れるまで返済の必要がないため、万が一に備えて借入枠だけの設定も可能なのです。

「急なトラブルで支払いが間に合わない」

「休業中の支払いが苦しい」

上記のような状況になったときに、事前に借入枠が作られていると、すぐに借り入れて対応できますよ。

転ばぬ先の杖として、あんしんワイドを検討してみてください。

では逆に弱点と言えるところがあるのか、つぎの章で解説していきます。

GMOあおぞらネット銀行 あんしんワイドのデメリット

GMOあおぞらネット銀行 あんしんワイドの残念な点は以下の3つです。

- 融資まで最短2営業日かかってしまう

- 個人事業主は申し込めない

- GMOあおぞらネット銀行の法人口座開設が必要

あんしんワイドは申し込んでから融資まで、最短でも2営業日かかってしまいます。

そのためAGビジネスサポートのように、最短即日の融資対応と比べるとスピーディーさが劣ってしまうのです。

またあんしんワイドは、GMOあおぞらネット銀行の法人口座の開設が必要。

すでに口座開設している方は、最短2営業日で融資が可能です。

しかし口座未開設の場合、申し込んでから融資まで、2日以上時間が必要となるのが予想されます。

つまりあんしんワイドは、事前に借入枠を作っていないと、急な支払いや急ぎの資金調達には不向きなのです。

くわえて個人事業主は申し込めないため、申込可能な人が限定されてしまいます。

個人事業主で、赤字もしくは創業期の方はAGビジネスサポートの利用をおすすめします。

審査に通りやすいかは金利に比例する

ノンバンク系ビジネスローンが審査に甘いかどうかがわかれば、つぎに気になるのが審査に通りやすい融資先はどこかという点です。

審査に通りやすいかどうかは、金利と比例するという事実をご存知でしょうか?

「そんなの本当?」

と思われるかもしれませんが、審査で用いられるスコアリングシステムについて知れば納得していただけるはずです。

スコアリングシステムとは

スコアリングシステムは、審査に必要な企業の情報、つまり審査項目に点数をつけて、合計の点数が合格点を上回った場合に審査通過とするシステムです。

具体的には以下のような項目に点数をつけていきます。

- 売上高経常利益率

- 純資産経常利益率

- 当座比率

- 流動比率

- 固定比率

- 固定長期適合率

- 自己資本率

- 債務償還比率

- 利息カバー率(インタレストカバレッジレシオ)

スコアリングシステムを利用することで、コンピューターに情報を入力するだけで即座に審査を行えるようになりました。

そのためビジネスローンのスピード審査とスピード融資が、可能となっているのです。

合格点は上限金利で決まる

スコアリングシステムでは、合計点を算出したあと、その点数の企業が過去どれくらいの貸倒率だったのかによって審査通過の可否を決定します。

その貸倒率が上限金利よりもオーバーしている場合、スコアリングシステムによる審査に通過できません。

その理由を、具体例を用いて説明します。

【ケーススタディ】100万円を年利18.0%で100社に融資する場合

100万円を上限金利の18.0%で100社に融資する場合で考えます。

・合計利息金額=18万円×100社=1800万円

ここからが本題です。

貸倒率20%の100社に融資する場合と、貸倒率15%の100社に融資する場合で比較してみましょう。

【貸倒率20%の場合】

・合計利息金額=18万円×80社=1440万円

→560万円の損失

【貸倒率15%の場合】

・合計利息金額=18万円×85社=1530万円

→30万円の利益

比較してわかる通り、年利18.0%で100万円を融資する場合、貸倒率20%の企業に融資をすると損失を生んでしまいます。

しかし貸倒率15%の企業なら、利息で貸倒金をカバーできます。

つまり貸倒率15%以下の企業なら、万が一貸し倒れが起きたとしても、損失を利息でカバーできるため、審査に通過できるというわけです。

許容できる貸倒率は金利に比例する

上限金利が下がっていくほど、許容できる貸倒率も下がっていくため、金利を見れば審査に通りやすいかどうかを見分けられます。

したがって、金利が高い融資先を選べば、審査通過の可能性は高くなるのです。

会社の実績や信用度が低いなら個人向けカードローン

ビジネスローンは審査が甘く通りやすいとはいえ、企業直後で実績がなかったり、複数社から借り入れがあったりすると、融資を断られてしまう可能性があります。

もし上記のような懸念がある場合、個人向けカードローンの利用も検討してください。

事業向けの資金調達には利用できませんが、自己資金を事業資金に充てて、生活資金としてカードローンを利用すれば問題ありません。

しかも個人の与信が審査対象なので、会社の実績は関係ありません。

ほかにも以下のようなシチュエーションのとき安心です。

「ビジネスローンの審査に通ったけど、予定よりも融資に時間がかかっている」

上記のような状況でもいち早く資金調達したいなら、一時的にカードローンからお金を借りておくのも方法の1つです。

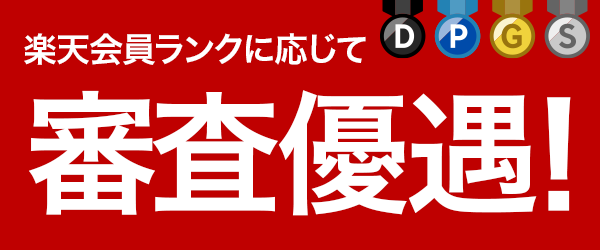

楽天銀行スーパーローン

楽天銀行スーパーローンは、楽天銀行の口座がなくても申し込める、利便性のいいカードローンです。

また楽天銀行は、楽天会員ランクに応じて審査優遇があります。

審査優遇があると公表しているカードローンは、楽天銀行だけです。

なお審査結果は最短即日回答なので、急いで資金調達したい場合に役立てられます。

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 年1.9%~14.5% | 10万円~800万円 | 最短即日 |

| 融資時間 | 資金用途 | 郵送物なし |

| 最短即日 | 生計費 |

楽天銀行スーパーローンの基準金利

楽天銀行スーパーローンの基準金利は以下のとおり。

| カード利用限度額 | 金利 |

|---|---|

| 800万円 | 年1.9%~4.5% |

| 800万未満 | 年2.0%~7.8% |

| 600万未満 | 年2.5%~7.8% |

| 500万円未満 | 年2.9%~8.9% |

| 350万円未満 | 年2.9%~12.5% |

| 300万円未満 | 年3.9%~14.5% |

| 200万円未満 | 年6.6%~14.5% |

| 100万円未満 | 年14.5% |

楽天銀行スーパーローンのメリット

ここからは楽天銀行スーパーローンのメリットを2つ紹介していきます。

- 楽天会員はランクに応じて審査が優遇される

- 楽天銀行への融資は24時間対応

それぞれ順番に解説していきます。

楽天会員はランクに応じて審査が優遇される

楽天銀行スーパーローンは、カードローンでは珍しい、審査優遇を公表しているカードローンです。

というのも楽天会員ランクに応じて審査優遇があります。

※必ずしもすべての楽天会員が審査の優遇を受けられるとは限りません。

普段仕事に必要な備品や仕入れを楽天市場を利用してる方なら、ランクによって審査通過の確率が上がります。

楽天銀行への融資は24時間対応

楽天銀行スーパーローンの借り入れは、パソコンやスマートフォンを利用して、WEBから手続きすれば手数料無料で振り込んでくれます。

インターネット事業に精通している楽天グループだからこそ、カードローンもネットキャッシングで便利に使えるメリットがあります。

そして見逃せないのが、楽天銀行口座への振込融資です。

なんと受付時間は24時間365日(メンテナンス時間を除く)であり、即時振込に対応してもらえます。

「取引先への支払いに少しお金が足りない」

「個人事業主として活動し始めたけど入金が2カ月先でキツイ…」

上記のように、急ぎでお金を工面しなければならないケースで、楽天銀行スーパーローンは非常に頼もしいです。

その他にも電話での融資依頼や、提携ATMでのローンカードを活用してのキャッシングにも当然対応しています。

日頃から外出が多い方ならATMでの出金が便利で、全国のコンビニや提携する金融機関のATMが利用できます。

そのなかでも楽天銀行スーパーローンでは、一部金融機関でのATM利用手数料が無料となっています。

- ローソンATM

- セブン銀行ATM

- イーネットATM

上記のほかにも主要なコンビニだと、手数料なしで借りれるため、時間・場所を問わない利便性があります。

また楽天グループでは、さまざまなサービス・金融商品を扱っていることから、グループをまたいだポイント特典なども豊富です。

商品購入・入出金・借入など、すべてを楽天グループのサービスに一括すると、管理を楽にしつつポイント特典をお得に受けられます。

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 年1.9%~14.5% | 10万円~800万円 | 最短即日 |

| 融資時間 | 資金用途 | 郵送物なし |

| 最短即日 | 生計費 |

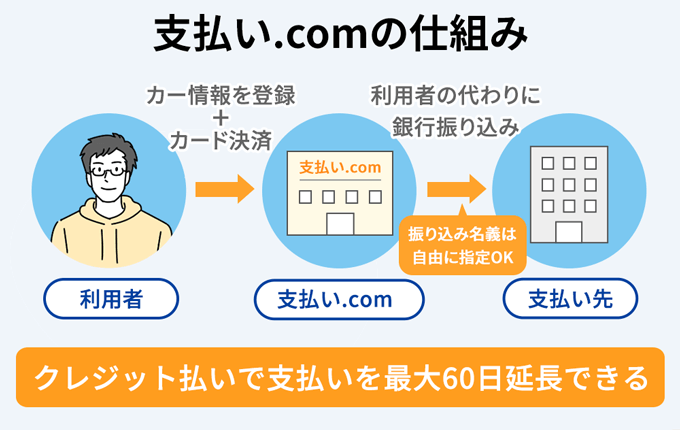

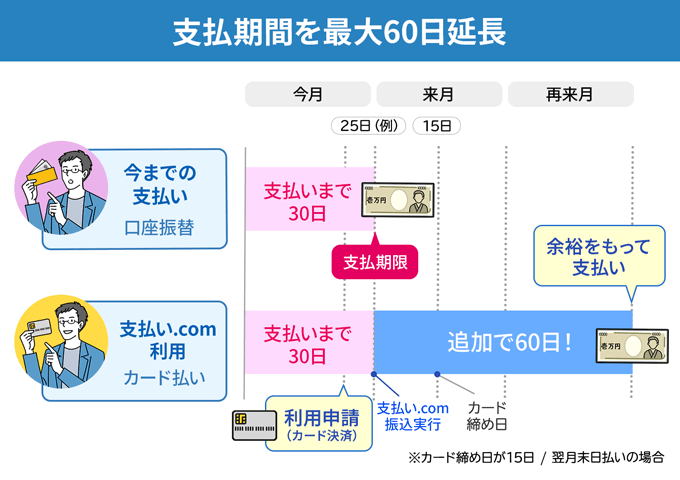

支払い.comなら審査なしで資金繰り解決

支払い.comは、借り入れなしで資金繰りを解決できるため、第三の資金繰りとして認知が広がりつつあります。

具体的に説明すると、銀行振込や請求書の支払いをクレジットカード払いにできるサービスです。

なお支払い.comは、資金調達の借り入れではないため、面倒な審査や書類提出などが一切ありません。

そのため審査に通るか不安に思う必要がなく、クレジットカードさえあれば、即日支払いが可能です。

なお支払い.comは、株式会社UPSIDERと株式会社クレディセゾンが共同運営しているため、安心安全に利用できるという点が魅力の1つです。

支払い.comの特徴

支払い.comの特徴は以下のとおり。

- 手数料は一律4%で利用可能

- 書類提出や審査が不要で利用可能

- 支払いを60日先延ばしにできる

- WEBで利用登録して即日利用できる

- 最短60秒のオンライン決済

支払い.comの手数料は、一律4%と定められています。

どんなに支払額が多くても手数料が一律なのは、経営者として嬉しいですよね。

しかも支払い.com自体に支払い上限額はなく、お持ちのカードを発行しているカード会社が定める上限金額まで利用可能なのです。

ただし最低1万円以上の支払いからしか利用できません。

たとえば「税金の急な支払いがあるけど、いま手元のお金を出したくない」と感じたとき頼りになります。

支払い.comを通じて利用したカードの請求は、最長60日後まで支払いを延期できるため、たっぷりと支払いの準備ができます。

「借り入れするほどの金額ではないけれど、支払金額が不足している…」という状況に使い勝手がいいですよね。

また利用登録後、すぐに支払いができるため、事前に登録だけしておいて万が一に備えておくという方法も有効です。

経営者として、最悪の事態に備えておくのは必要不可欠でしょう。

利用登録は無料でできるため、この機会に備えておきませんか。

異なる審査基準を持った資金調達方法

ビジネスローンは比較的審査に通りやすいとは言っても、冒頭でお伝えしたとおり「どんな人が申し込んでも審査に通過する」という甘いものではありません。

ただし審査に通過するかどうかは、申し込んでみなければわかりません。

「審査に通過しなさそうだな…」と何も行動しなければ、ますます深刻な状況に陥ることは明白です。

それでも審査に落ちてしまったときのことを心配するなら、ビジネスローンとは異なる審査基準の資金調達方法を活用してください。

紹介する資金調達方法は以下の2つです。

- ファクタリング

- セゾンファンデックス不動産担保ビジネスローン

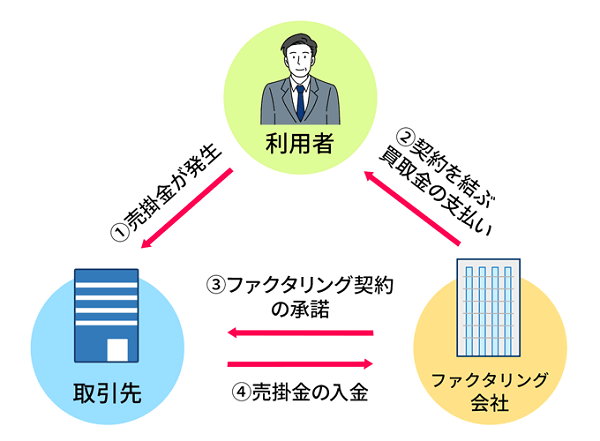

ファクタリングなら売掛金を早期現金化できる

ファクタリングは、売掛債権を専門業者に買い取ってもらい、支払期日が来る前に現金化する資金調達方法です。

期日前に現金化するので手数料がかかり、満額を手に入れられません。

しかし審査は売掛先がメインとなるため、融資とは異なる審査基準を設けているのです。

つまり自身の融資審査にマイナスに響くことがあったとしても、優良な売掛先であれば資金調達できる可能性が高くなります。

またファクタリングは融資ではなく、売掛債権の売買にあたるため、申し込みの事実が信用機関に登録されません。

ビジネスローンと同時に申し込んでも、審査ブラックとはならないので、融資の審査通過が不安なら一緒に申し込んでおくことをおすすめします。

おすすめはビートレーディング

ビートレーディングは、最短即日で売掛債権の現金化が可能なファクタリング業者です。

ビートレーディングは、債権をビートレーディングに譲渡することを売掛先に伝えなくても大丈夫な、2社間ファクタリングが選択可能です。

ビートレーディングは、債権をビートレーディングに譲渡することを売掛先に伝えなくても大丈夫な、2社間ファクタリングが選択可能です。

売掛金をファクタリング業者に売ったことが売掛先に知られると、以下のような疑念を抱かれかねません。

「ウチが支払できないと思っているのかな?」

「よほど資金繰りに困っているのか?」

ビートレーディングを利用すると、取引先に知られずに売掛債権を現金化できるので、取引先との信頼関係を維持したまま資金調達が可能ですよ。

ビートレーディングの特徴

ビートレーディングの特徴は以下のとおり。

- 審査は最短2時間で即日の資金調達が可能

- 個人事業主や創業期の企業も取引可能

- 提出書類は2点のみ

- 手数料の上限は12%と高め

ビートレーディングは最短30分で審査が終了し、最短2時間で資金調達が可能です。

とはいえあくまで最短なので、審査に時間がかかってしまう場合、現金化まで日数を要します。

公式サイトに掲載されている、口コミの調達日数を平均したところ、平均2日で資金調達が可能なようです。

取り引きしている企業は月間1,000社以上であるため、実績があり安心感をもって資金調達ができますよ。

なお取引企業は限定しておらず、個人事業主から創業期の企業も利用可能です。

提出書類は2点必要と記載しましたが、オンライン契約であれば原則必要な書類はありません。

スピード感をもって資金調達したい方にとっておすすめの方法です。

不動産担保があるならセゾンファンデックスの不動産担保ローン

担保にできる不動産はあるものの、債務超過や滞納があることで融資を断られてしまったという経営者や事業主におすすめなのが、セゾンファンデックス不動産担保ローンです。

セゾンファンデックスは、株式会社クレディセゾンのグループ会社で、個人向け・事業者向けの金融商品を多数扱っています。

不動産担保ローンも数ある金融商品のひとつです。

なお親族の不動産であっても担保にできます。

そのため審査のメインは担保とする不動産の評価額なので、融資の審査に落ちた方でも資金調達できる可能性があります。

まとめ

ノンバンク系ビジネスローンの審査が甘いという噂は、ウソではありませんが真実でもありません。

銀行融資(銀行系ビジネスローン)と比較して審査の間口が広く、審査に通過しやすいというのが噂の真相と言えそうです。

AGビジネスサポートやGMOあおぞらネット銀行 あんしんワイドは、赤字決算の企業や業歴の浅い事業主の申し込みにも対応すると明言しています。

そのため審査に通りやすいビジネスローンの第一候補としておすすめです。

ただしビジネスローンは少額・短期の利用を徹底しなければ、せっかく融資が受けられても、悩みの種を増やしてしまうことになります。

その点を理解した上で、資金繰りの悩みを解決するために申し込みをするようにしてください。