ファクタリングは売掛債権の債権譲渡による事業資金調達手段です。

つまり支払期日がこない売掛債権を期日前に現金化できる方法です。

利用者にとってはすぐに現金化できてキャッシュフローも改善できるというメリットがあります。

しかし、ファクタリング手数料はファクタリング会社によって大きな違いがあり、中には悪徳業者も存在するためファクタリング会社の選択が重要なポイントとなります。

今回はファクタリング会社を一覧にまとめ、その選び方の解説をしましょう。

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

ファクタリングのトラブル

まずは適正なファクタリング会社を選べなかった場合に、どのようなトラブルが発生するのかをご紹介しましょう。

法外な手数料・掛目

ファクタリングには掛目と手数料があります。

融資の金利と違って明確な法的な規制がないため、ファクタリング手数料はファクタリング会社によって大きな違いがあります。

さらに掛目によって70%から90%に債権価値が削られてしまいます。

ただし掛目によって減額された分は、ファクタリング会社が売掛先企業から回収できた時点で、ファクタリング利用者に戻すのが一般的です。

この掛目分も返却されない契約内容で、30%を超えるような手数料であれば、ファクタリングのメリットはありません。

こうしたトラブルを避けるには契約書を事前に確認することが大切です。

まして契約書の作成もしないような業者を利用することは絶対にやめましょう。

虚偽申告によるトラブル

銀行融資を申込むときにもあることですが、申込内容に虚偽記載があれば大きなトラブルになります。

ファクタリングでも虚偽申告が発覚すれば、ファクタリングの実行ができなくなります。

さらにその後の取引もできなくなる可能性が高いので、申込書類は正確に事実のみを記載しましょう。

二重契約のトラブル

受取手形であれば物理的に手形が存在しますが、売掛債権に関しては物理的なものが存在しません。

そのためファクタリング契約をしてから、条件の良いファクタリング会社と再度契約するというトラブルがあります。

すでに契約をしている場合はきちんと契約の取消をしないと、二重契約となるので悪質と判断されると法的措置も考えられます。

3社間ファクタリングでは売掛先企業に債権譲渡の通知をするので、こうしたトラブルはありません。

2社間ファクタリングを利用する場合は注意しましょう。

大手ファクタリング会社

初めてファクタリングを利用する場合、やはり有名な大手ファクタリング会社を利用したいと考えるでしょう。

大手ファクタリング会社はどのような特徴があるでしょうか。

主な銀行系ファクタリング会社

- 三菱UFJファクター

- SMBCファイナンス

- みずほファクター

- りそな決済サービス(保証ファクタリング)

上記以外にも各地方銀行でも直接ファクタリングを取り扱っているので、取引銀行があればまずその銀行に相談するのもいいでしょう。

メガバンク系のファクタリング会社の特徴としては、大手企業向けのサービスが多いという点です。

一般的なファクタリングは即日売掛債権を現金化できるというイメージですが、銀行系は審査に数週間かかることもあり即日現金化は無理です。

また一般的な売掛債権の譲渡ではなく「電子記録債権(でんさい)」のシステムの導入など大手企業向けサービスが中心となります。

銀行系ファクタリング会社は中小企業向けではないと考えましょう。

りそな決済サービスが提供している補償サービスは利用可能ですが、保証料を支払って売掛先企業の倒産などに備えるサービスです。

売掛債権を現金化したい場合には役に立ちません。

大手ノンバンク系ファクタリング会社

主な大手ノンバンクでファクタリングを取り扱っているのは下記の会社となります。

- セディナコンシューマーファクタリング

- オリックス

- NTTファイナンス

セディナコンシューマーファクタリングの場合は一般的なファクタリングとは違い、ファクタリングの対象は消費者となります。

小売業者であればこのファクタリングを利用すると、回収コストの軽減や未回収リスクを避けることができます。

顧客への請求債権をセディナコンシューマーファクタリングが一括で買い取るというシステムです。

オリックスのファクタリングの対象となる売掛債権は「診療報酬債権、介護報酬債権、調剤報酬債権」となっているので、一般の中小企業向けではありません。

医療機関や個人開業医向けのサービスとなっています。

NTTファイナンスは3社間ファクタリングの取扱いをしています。

安心できる業者であることは間違いがないので、問い合わせして見る価値はあるでしょう。

ノンバンク系ファクタリングの一覧

大手ノンバンク以外のファクタリング会社はかなりの数が存在しています。

特に貸金業では利益が見込めないため、中小企業が対象となるファクタリングにも事業を拡大している貸金業者も多いようです。

ファクタリング会社一覧表

| ファクタリング会社 | 即日対応 | 取扱サービス | 設立 |

|---|---|---|---|

| WHATEVER | – | 2社 | 2004年7月 |

| ロジファクタリング | – | 2社 仕入代行 売掛担保融資 |

2006年10月 |

| インフィニティ | 最短翌日 | 2社 | 2012年8月 |

| 東京SPCマネジメント | – | 2社 | 1999年7月 |

| 三共サービス | 最短2日 | 2社/3社 | 2001年7月 |

| 資金調達レスキュー | 最短翌日 500万円 |

2社/3社 診療・介護報酬 |

2012年4月 |

| トップマネージメント | – | 2社/3社 | 2009年4月 |

| ビートレーディング | 最短即日 | 2社/3社 診療・介護報酬 |

2014年4月 |

| AGビジネスサポート | – | 3社 | 2001年1月 |

| ワダツミ | – | 3社 手形・在庫買取 |

2004年7月 |

ファクタリング会社は上記以外にもたくさんありますが、診療報酬専門業者やホームページの更新がない怪しい業者は除いています。

上記一覧は一つの目安としてご利用ください。

なお、ほとんどの業者は個人事業主を対象外としているので、中小企業等の法人でない場合は注意しましょう。

ホームページを見るだけでは手数料などの詳細はわからないので、次に紹介する選択ポイントに注意しながら問い合わせをしてみましょう。

ファクタリング手数料

選択基準として手数料が気にかかるところですが、ホームページなどで「手数料1%~」からと記載していても素直に信じてはいけません。

融資の金利表示で6%~18%となっていれば、最初はほとんど18%と考えるでしょう。

ファクタリングの場合も同じで、最初から1%が適用されることはほとんどないと考えておきましょう。

特に2社間ファクタリングでは手数料1%台はありえません。

また最初に提示された手数料が契約に近づくに連れて、どんどん上がっていくような業者は敬遠しましょう。

初めての利用では手数料は高くなりますが、2社間ファクタリングで20%以内、3社間ファクタリングでは5%以内を目安としましょう。

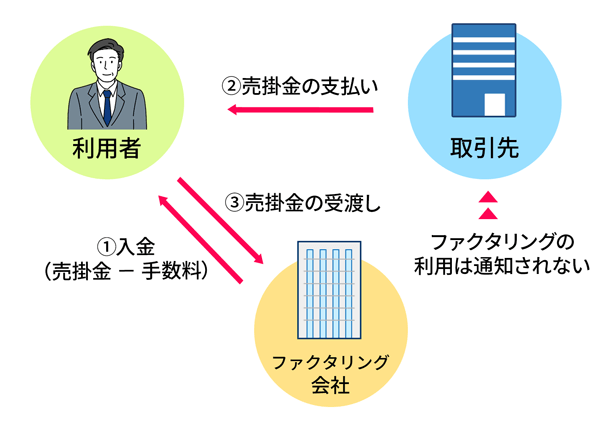

2社間と3社間ファクタリング

2社間ファクタリングでは売掛先の企業には通知をしないため、ファクタリング会社が保全措置をすることがあります。

代表的な方法が「債権譲渡登記」です。

法務局に債権譲渡登記することで、ファクタリング会社が第三者に対抗することができます。

この登記費用はファクタリングの利用者負担となるので、債権譲渡登記が必要かどうかは必ずチェックしましょう。

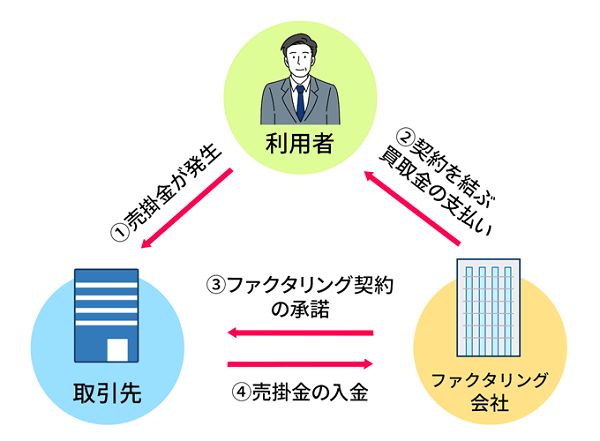

3社間ファクタリングでは取り引き先に債権譲渡通知を発送し、直接回収できるのでファクタリング会社のリスクも軽減されます。

そのため2社間に比べると手数料も低く、保全措置もないケースが多くなります。

ただし取引先に知られることで、債権譲渡するほど経営に行き詰まっていると誤解されることがあります。

そうした懸念がある場合は2社間ファクタリングを選択したほうが無難です。

償還求償権の有無

償還求償権というのは売掛債権が支払期日までに支払われなかった場合、ファクタリング会社が利用者に売掛債権の金額を請求できる権利です。

償還求償権があると売掛債権期日まではファクタリング利用者にもリスクがあることになります。

3社間の場合は償還求償権があり、2社間では償還求償権がないのが一般的です。

3社間ファクタリングを利用する場合は、信頼できる売掛先企業に限りましょう。

少しでも不安がある取り引き先が対象であれば、手数料が高くても2社間で償還求償権のないファクタリングを利用しましょう。

まとめ

ファクタリング会社は売上債権を現金化できる資金調達先として便利ですが、悪徳業者に注意することも必要です。

大手を利用すれば問題ありませんが、大手のファクタリング会社は中小企業を対象にしていないケースが多く難しいところです。

しかし、経営者にとっては早期に債権回収ができ、金融機関からの融資と違い返済不要というメリットがあります。

大手でなくてもなるべく実績があり、貸金業も兼務している場合は貸金業者としての登録も古い業者を選びましょう。

ネットで評判を調べるときは良い評判は当てにせず、悪い評判の多い業者を警戒するようにして悪徳業者を避けましょう。