ファクタリングを検討している方なら、ファクタリング事業を専門的に扱っているビートレーディングを、1度は聞いたことがあるでしょう。

しかしファクタリング会社が多数あるため、以下のようにどのような会社なのか、利用するメリットがわからないと悩む方が多いはず。

「ビートレーディングってどんな会社?」

「ビートレーディングって何がいいの?」

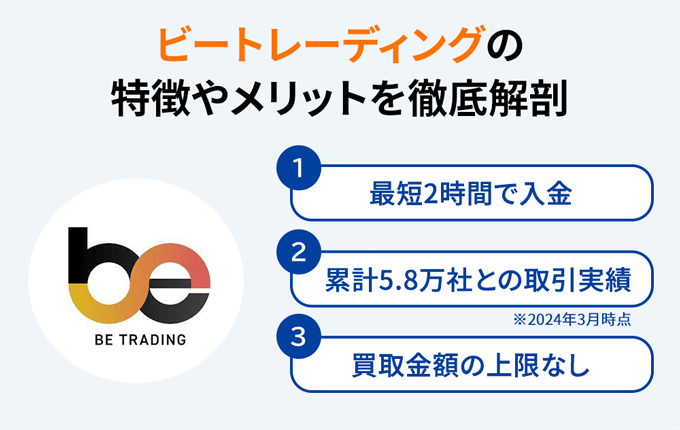

ビートレーディングは、2012年からファクタリングを専門的に扱っている、老舗のファクタリング会社です。

この記事では、ファクタリングを専門的に扱っているビートレーディングには、どのような特徴があるのか解説していきます。

自社の資金調達先として、ビートレーディングが最適かどうか判断してみてください。

まずはビートレーディングが、どのようなファクタリングサービスを展開しているのか、基本情報を見ていきましょう。

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

ビートレーディングの基本情報

ビートレーディングの基本情報は以下のとおりです。

| ビートレーディング | |

|---|---|

| 運営会社 | 株式会社ビートレーディング |

| 入金スピード | 最短2時間 |

| 手数料 | 2%~12%※ |

| 対象債権者 |

|

| 対象債務者 |

|

| 契約の種類 |

|

| 買取可能額 | 上限なし(3万円~7億円の実績あり) |

| 必要書類 |

|

| 営業時間 | 平日9時30分~18時00分 |

※2社間ファクタリングの手数料は4%~

ビートレーディングは、売掛債権の買取可能額に制限がなく、少額から億単位の買取が可能です。

そのためスモールビジネスを営む個人事業主から、大規模事業を展開する法人まで、幅広い事業者を対象としています。

また取引先にファクタリング利用の事実が知られない、2社間ファクタリングに対応しているため、取引先と関係にヒビが入る心配はありません。

次章では、ビートレーディングの契約で選べる、2社間ファクタリングと3社間ファクタリングについて解説していきます。

2社間ファクタリングと3社間ファクタリングとは

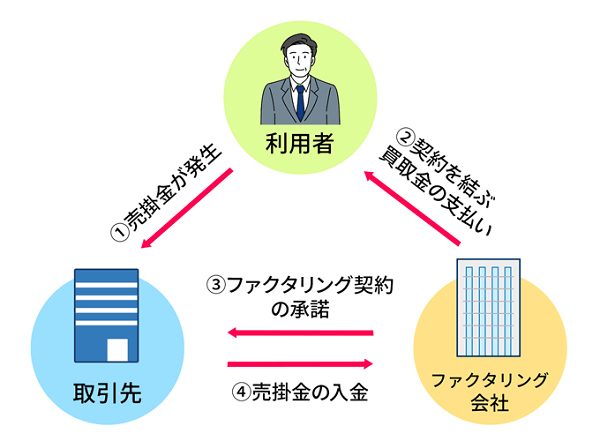

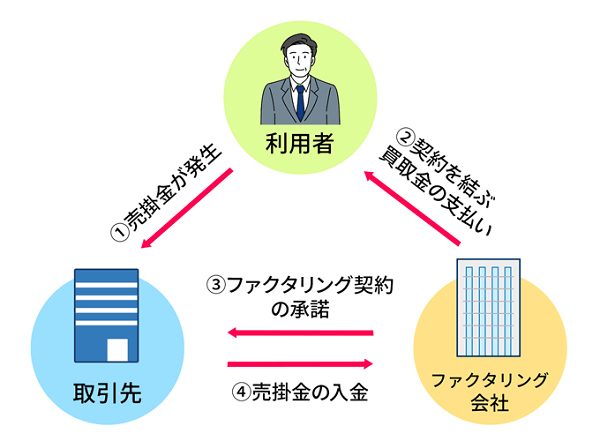

ファクタリングには、【2社間ファクタリング】と【3社間ファクタリング】の2種類が存在します。

両者の大きな違いは、契約関係に取引先に伝わるかどうかです。

3社間ファクタリングは、ファクタリング会社と取引先が契約関係にあります。

そのためファクタリング利用の事実が、取引先に伝わるデメリットがあります。

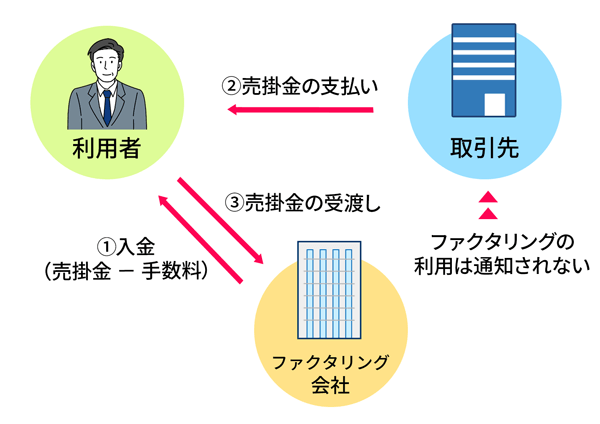

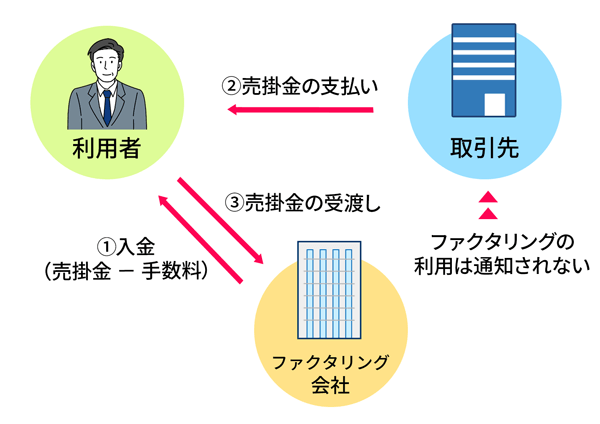

いっぽうで2社間ファクタリングの場合、契約関係にあるのは、利用者とファクタリング会社だけです。

そのため取引先に、売掛債権を買い取ってもらった事実が伝わりません。

なお2社間ファクタリングと3社間ファクタリングの違いは、以下の表にまとめているので、参考にしてみてください。

| 2社間ファクタリング | 3社間ファクタリング | |

|---|---|---|

| 契約関係 |

|

|

| 入金スピード | 早い | 遅い |

| 手続き | スムーズ | 面倒 |

| 手数料 | 高い | 安い |

| 審査基準 | (売掛先)の信用度 | 取引先(売掛先)の信用度 |

| 取引先への通知 | なし | あり |

ビートレーディングでは、利用者の希望によって、2社間ファクタリングと3社間ファクタリングを選べます。

あなたが何を優先しているのか、よく考えてから2社間ファクタリングと3社間ファクタリングを選んでください。

次項では、2社間ファクタリングと3社間ファクタリングの手数料の違いについて、詳しく解説していきます。

2社間ファクタリングなら取引先にファクタリングが伝わらない

2社間ファクタリングは、取引先にファクタリングの事実が伝わらないため、利用者にとって大きなメリットになります。

前述したとおり、3社間ファクタリングを行うと、ファクタリングの事実が取引先に伝わる点がデメリットです。

そのため取引先からは、以下のような疑念を抱かれ、今後のビジネスに悪影響になりかねません。

「自分(自社)は信用されていないのかな」

「売掛債権を売らなければならないほど経営が苦しいのか」

しかしビートレーディングでは、2社間ファクタリングの契約が可能なので、上記のようないらぬ誤解を与えずにすみます。

ただし2社間ファクタリングは、3社間ファクタリングよりも手数料が高いというデメリットがあります。

なぜなら利用者とファクタリング会社だけで契約を結ぶため、ファクタリング会社が売掛先に債権の存在を確認できないから。

つまりファクタリング会社にとって、架空債権や二重譲渡のリスクがあるのです。

そのため万が一、売掛金が未回収に終わるリスクを考え、手数料が高くなっています。

3社間ファクタリングは2社間ファクタリングくらべて手数料が低い

取引先と信頼関係が強く、連携がとれているのなら、3社間ファクタリングで少しでも高額な資金調達を実現するのも効果的です。

ファクタリング会社としても、売掛先と直接やりとりできるため、債権回収見込みが高いです。

よって債権未回収のリスクが低くなるため、手数料が安くなります。

ただしファクタリングのために売掛先の承認が必要になるなど、介在する会社が増えるため、現金化までの時間が長くなります。

ビートレーディングの5つの特徴!

ここからはビートレーディングの特徴を解説していきます。

- 買取可能額に制限がない

- 法人・個人事業主どちらも利用可能

- 電話申込・対面での申し込みにも対応

- 提出書類は2点のみ

- 償還請求権がないから破綻リスクに備えられる

それでは順番に解説していきます。

買取可能額に制限がない

ビートレーディングは買取可能額に制限がありません。

ファクタリング会社のなかには、100万円までと買取金額に制限を設けている会社があるので、大規模な事業を営む方にとって安心のサービスです。

なおビートレーディングは、3万円~7億円の買取実績があると、公式サイトで公表しています。

そのため事業規模の大きい事業者だけでなく、事業規模の小さな個人事業主も少額から利用可能です。

法人・個人事業主どちらも利用可能

前述したとおり、ビートレーディングは事業規模に関わらず利用できます。

また創業間もない企業も利用できるため、売掛債権があれば、ほとんどの事業者が利用できます。

そのため創業間もない時期に最適な、資金調達の手段として言えるのです。

資金調達といえば、銀行や日本政策金融公庫を思い浮かべる方が多いでしょう。

しかし創業間もない法人や事業規模の小さな個人事業主は、事業実績が少ないため、融資を断られるケースがあります。

いっぽうでファクタリングは、借り入れとは異なるため、審査は売掛先である取引先が対象となります。

そのため創業間もない法人や個人事業主だからといって、利用を断られることはありません。

しかもビートレーディングを利用すれば、最短2時間で入金してくれます。

つまり新たなビジネス展開を、スピーディーに進めていけるのです。

電話申込・対面での申し込みにも対応

前述したとおり、ビートレーディングは電話・対面での申し込みに対応しています。

相談しながら利用を検討したい方や、レスポンスを重視する方にとって、電話や対面での申し込みができるのは嬉しいですよね。

なおビートレーディングの電話申込は、専任の女性オペレーター制度を導入しています。

簡単なヒアリングを実施したあと、平均30分以内に審査結果が伝えられるという流れです。

必ずしも申し込みの電話である必要はなく、質問やファクタリングについて相談可能です。

「急ぎで資金が欲しいから早めに回答が欲しい」

「WEB申込の入力が面倒…」

上記のように急ぎで資金調達を希望している方は、電話による問い合わせ・申し込みがおすすめですよ。

ビートレーディングはWEB申込だけでなく、電話や対面での申し込みも可能なので、気軽に相談できるという点が他社とは異なる点です。

提出書類はたったの2点

ビートレーディングの申し込みに必要な書類は、たったの2つです。

- 売掛債権に関する資料(請求書・注文書)

- 通帳のコピー(表紙付2ヶ月分)

提出書類について、他社比較をすると以下のとおり。

| ビートレーディング | ペイトナーファクタリング (旧yup 先払い) |

QuQuMo(ククモ) | ベストファクター |

|---|---|---|---|

|

|

|

|

他社でも、提出書類を手軽にする取り組みは行われていると判断できます。

なかでもビートレーディングは、本人確認書類すら必要なく、通帳のコピー2ヶ月分でOKとしています。

「取引実績が少ない企業でも大丈夫ですよ」というメッセージが込められているように感じますね。

ここまで紹介した特徴やサービス品質の高さから、ビートレーディングは利用者数を伸ばし、これまで71,000社※との取引実績を積み上げてきました。

※2025年3月時点

「ファクタリングの利用は初めてだけど、安心して利用したい」

ビートレーディングは、確かな実績を積み上げたファクタリング会社なので、安心して利用できますよ。

償還請求権がないから破綻リスクに備えられる

ビートレーディングでファクタリングをしても償還請求権がないため、返済などはありません。

償還請求権というのは、金銭債権などが債務者から支払われないとき、金銭債権をさかのぼり直接請求できる権利のことです。

つまり償還請求権ありの契約だと、取引先が倒産して売掛金が支払えなくなったら、代わりに利用者へ請求OKという内容です。

| 取引先が倒産 | |

|---|---|

| 償還請求権あり | 利用者に請求がOK |

| 償還請求権あり | ファクタリング会社が請け負う |

ファクタリングを利用する理由は、単純に資金繰りに困っているという理由だけではありません。

ファクタリングは、売掛先企業の破綻リスクへの備えでもあります。

たとえばサービス・商品を提供したけど、支払前に破綻されてしまうと、自社の負担が大きくなりますよね。

「ここ最近、先方からの入金が遅れている」などの前兆があれば黄色信号です。

少しでも早く支払いをしてもらうほうが、経営者として安心ではないでしょうか。

取引先が倒産してしまうと、入金予定のお金が入ってこないという可能性は十分ありえます。

ビートレーディングなら、償還請求権がないため、万が一取引先が倒産したとしても一切請求されません。

つまりビートレーディングが、取引先の破綻リスクを負担してくれるので、安心して取引ができるのです。

ビートレーディングを利用するまでの流れ

ここではビートレーディングの利用方法について解説していきます。

たった3つの流れで、売掛債権を現金化できるので、検討中の方は必見です。

- 最短30分の無料見積の実施

- 必要書類の提出

- 最短2時間の入金を待つ

それぞれのステップを詳しく解説していきます。

【ステップ1】最短30分の無料見積の実施

ビートレーディング利用の流れとして、最初に実施するのは無料見積です。

無料見積は、以下3つの方法から実施できます。

- Webフォーム

- 電話

- メール

なお見積依頼が完了すれば、オペレーターから希望金額や調達希望日など、簡単なヒアリングを電話・メールで行ってくれます。

「時間をかけたくない」という方は、直接オペレーターと話せる、電話での見積依頼がおすすめです。

見積もりはWEBと電話に対応

ファクタリングの見積もりは、一般的に問い合わせフォームやメールが多いです。

しかしビートレーディングは電話対応も可能としています。

そこでビートレーディングを含む、以下4社の申込方法を比べてみました。

- ビートレーディング

- ペイトナーファクタリング

- QuQuMo(ククモ)

- アクセルファクター

| ビートレーディング | ペイトナーファクタリング | QuQuMo(ククモ) | anew | アクセルファクター | |

|---|---|---|---|---|---|

| 申込方法 |

|

WEB申込のみ | WEB申込のみ | WEB申込のみ |

|

ファクタリングを利用して資金調達を考えている場合、複数社に見積依頼するでしょう。

WEB申込は、手軽で便利な申込スタイルであるいっぽう、レスポンスが遅いと他社比較がしにくいです。

しかし電話なら、オペレーターに調達希望額や翌月売掛金額を、直接伝えられます。

そのためスピーディーな資金調達に一歩近づくので、他社比較もしやすい点がメリットです。

もし希望調達額に満たない場合は、他社サービスを検討する時間に充てられますし、納得できる金額ならそのまま契約手続きに移行できます。

スピード感をもって、まとまった資金を調達したい方にとっておすすめの方法です。

なお営業時間と電話番号は、以下の表を確認してください。

営業時間外に申し込む場合、24時間受付しているメールや問い合わせフォームがおすすめですよ。

| 営業時間 | 平日9:00~18:00 |

|---|---|

| 電話番号 | 03-6450-1604 |

| メールアドレス | mail@betrading.co.jp |

ビートレーディングの

WEB申込はこちら

【ステップ2】必要書類の提出

見積依頼が完了したら、必要書類の提出を行います。

なお資料提出から、なんと最短30分以内に買取金額を伝えてくれる、スピード提示に対応しています。

そのためスピーディーな資金調達を希望している方におすすめです。

ただし売掛債権の内容によっては、追加資料の提出やヒアリングを依頼される場合があります。

提出書類の不備があると、なかなか審査が進まないので、最短2時間の入金が難しくなります。

書類提出前は落ち着いて見直してから、申し込むようにしましょう。

【ステップ3】最短2時間の入金を待つ

提示された買取金額に納得できれば、契約に移ります。

なお契約方法は、以下3つから選択可能です。

- オンライン

- 来社

- 訪問

ビートレーディングは、クラウドサインの利用によって、申し込みから入金までオンライン完結できます。

またオンライン完結だけでなく、来社・訪問による契約が可能となっています。

そのため対面で話をして契約を進めたい方にとって、契約スタイルを選べるのは嬉しい内容です。

なお契約締結後は、原則即日の振込対応です。

ただし契約締結が15時以降の場合、銀行によって入金反映が翌日になる可能性があります。

もし2回目以降利用する場合は、必要書類の提出から進められます。

再度利用する可能性がある場合は、2回目以降の契約手続きが簡単になるビートレーディングがおすすめです。

ビートレーディングは赤字決算でも利用可能

ファクタリングも、一般的な借り入れと同じように審査が行われるので、ファクタリングがはじめての方は不安に感じるかもしれません。

しかしファクタリングは融資などの貸し付けとは異なり、売掛金の買取による資金調達です。

融資であれば事業計画や2期分の決算書など、業歴を問われるケースが多々あります。

しかしビートレーディングでのファクタリングは融資ではないため、事業実績や設立年数が短くても、売掛金があれば利用できる可能性が十分あります。

また売掛先の企業や売掛債権自体に問題がなく、充分回収見込みのあるなら、自社が赤字決算の場合でも資金調達できる可能性は十分にありますよ。

ビートレーディング公式サイトの【よくある質問】に、「赤字決算の会社でもビートレーディングのファクタリングを利用できるのか」という質問がありました。

ビートレーディングは「赤字・税金滞納がありますが、利用できますか?」という質問に対して、「ご利用いただけます。」と回答しているのです。

「過去に赤字決算や税金滞納があって融資は難しそう…」

このように悩んでいる事業主であっても、ビートレーディングなら資金調達できる可能性が高いです。

事業主としては、資金調達先をいくつか想定しておくのは重要なことです。

万が一頼れる資金調達先が1つなのか2つなのか、選択肢がいくつかあるだけで、慌てずに経営状況にあった最適な資金調達が可能となります。

まとめ

ファクタリングは、借り入れの必要なく、最短即日で資金調達できるのは魅力あるサービスです。

なおビートレーディングは、以下の項目に当てはまる人におすすめです。

- 取引実績が多数あるファクタリング会社を利用したい方

- なるべく買取金額が手数料で引かれたくない方

- 電話申込や対面での申し込みを希望している方

- 当日中の資金調達を希望している方

- 提出資料の少なさを重視する方

なかでもビートレーディングはこれまで、71,000社※との取引実績があり、ファクタリング業界トップクラスの実績があります。

※2025年3月時点

法人・個人事業主どちらでも利用でき、利用者の希望によって2社間・3社間から契約できるのは、取引に柔軟な姿勢を取っていると言えるでしょう。

はじめて資金調達をする方だけでなく、新たな資金調達方法としてファクタリングを検討している方にもおすすめです。