「ビジネスローンに申込みたいけど、どれを選べばいいの…?」

「みんなどこのビジネスローンを使っているんだろう…?」

そんな疑問をお持ちの方は多いのではないでしょうか。

ビジネスローンを提供している金融機関は多々あります。

そのため、どのビジネスローンに申し込むべきか迷っているという方も多いでしょう。

そこで今回は、ビジネスローン選びで重要な以下7項目を軸に、人気のビジネスローンを徹底比較しました。

- 最大限度額

- 金利(下限年利・上限年利)

- 審査スピード

- 融資スピード

- 資金使途

- 赤字決算でも融資できるかどうか

- 担保や保証人が必要かどうか

保証人・担保不要、WEBで完結とそれぞれ商品の良さは異なります。

つぎの見出しから比較表で人気のビジネスローンを紹介していきます。

人気のビジネスローン4つを徹底比較

当サイトがおすすめするビジネスローンは、以下の3つです。

- AGビジネスサポート

- あんしんワイド

- セゾンファンデックス 不動産担保ローン

| カード名 | AGビジネスサポート | GMOあおぞらネット銀行 あんしんワイド |

セゾンファンデックス 不動産担保ローン |

|---|---|---|---|

| 最大限度額 | 1,000万円 | 1,000万円 | 5億円 |

| 下限年利 | 3.10% | 0.9% | 2.75% |

| 上限年利 | 18.0% | 12.0% | 9.9% |

| 審査スピード | 最短即日※1 | 最短2営業日 | 最短3営業日 |

| 融資スピード | 最短即日※1 | 最短2営業日 | 最短3業日 |

| 資金使途 | 自由 | 事業使途のみ | 事業使途のみ |

| 赤字決算の場合 | 申込可能 | 申込可能 | 申込可能 |

| 担保・保証人 | 不要※2 | 不要 | 不動産担保 |

| 公式サイト |

※1 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※2 法人の場合は代表者様に原則、連帯保証をお願いします。

ここから1つずつ詳しく解説していきますので、参考にしてみてくださいね

| 実質年率 | 限度額 | 審査時間 |

|---|---|---|

| ビジネスローン:3.1%〜18.0% カードローン:5.0%〜18.0% ※貸付条件はこちら |

ビジネスローン:50万円~1,000万円 カードローン:1万円~1,000万円(新規取引の場合上限500万円) ※カードローンは年5.0%~18.0% |

最短即日 |

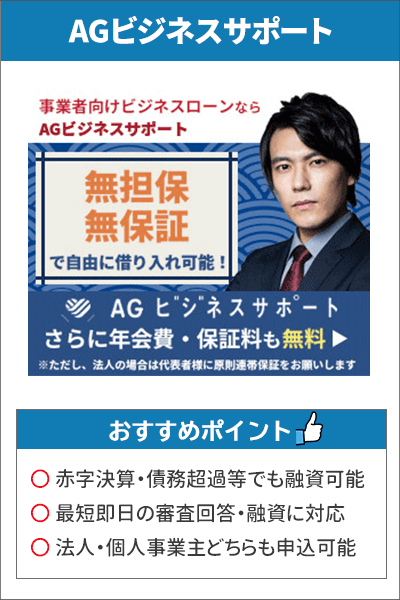

契約実績で選ぶならAGビジネスサポート

AGビジネスサポートは、法人カードローンのなかでは最も限度額が高く、最大で1,000万円まで融資を受けられます。

個人への貸し付け実績の豊富なアイフルグループの100%子会社であるため、融資のノウハウはバッチリ。これまで積み重ねてきた契約実績は累計10万口座以上に上ります。

また、1年以上の業歴があれば審査してもらえるため、申込のハードルも低く、初めて所持するローンカードとしてもおすすめできます。

| 最大限度額 | 1000万円※初回申込時のみ500万円まで |

|---|---|

| 下限年利 | 年5.0% |

| 上限年利 | 年18.0% |

| 審査スピード | 最短即日 |

| 融資スピード | 最短即日 |

| 資金使途 | 事業使途のみ |

| 必要書類 | 【法人のお客様】

※その他必要に応じた書類 【個人事業主のお客様】

※その他必要に応じた書類 |

| 運営会社 | AGビジネスサポート株式会社(アイフルグループ) |

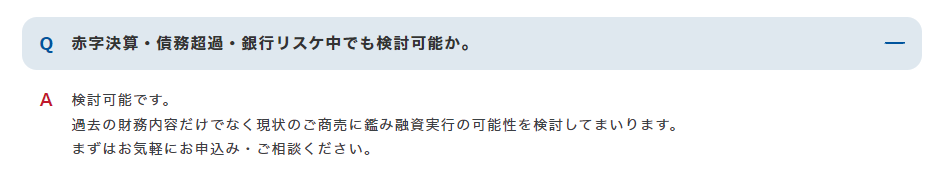

赤字決算にも対応と明言

AGビジネスサポートの人気のポイントは、「赤字決算で申込んでも対応します」と明言しているところです。

赤字決算で資金繰りがピンチのとき、銀行に融資を申し込んでも門前払いされることが多く、本当にお金に困ったときに銀行は助けてくれないのが現状です。

しかしAGビジネスサポートは、「赤字決算でも借り入れが可能か」という問いに対して、「過去の財務内容だけでなく現状のご商売に鑑み融資実行の可能性を検討してまいります」と返答しているのです。

赤字決算でも必ず審査に通るというわけではありませんが、あえてHP上で明言しているということは、赤字決算が突発的な理由なら審査通過の可能性が高いと言えます。

提携ATM

AGビジネスサポートが利用できる提携ATMと手数料は以下の通りです。

・東京スター銀行※借入のみ

・アイフル提携ATM

| セブン銀行 | 利用可能 時間 |

平日 7:00~23:00 | 手数料(1万円以下) | 110円(税込) |

|---|---|---|---|---|

| 土日祝 7:00~23:00 | 手数料(1万円超) | 220円(税込) | ||

| 東京スター 銀行 |

利用可能 時間 |

平日土日祝 24時間 | 手数料 平日 8:45~18:00 土曜 9:00~14:00 |

無料 |

| 毎月第2・4月曜 6:15~24:15 |

||||

| 1月1日~3日 8:00~21:00 |

上記以外 | 110円(税込) | ||

| アイフル | 利用可能 時間 |

7:00~23:00 | 手数料 | 無料 |

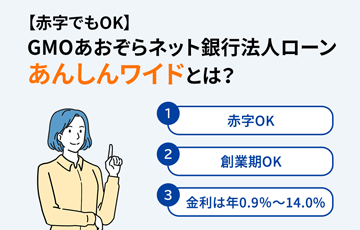

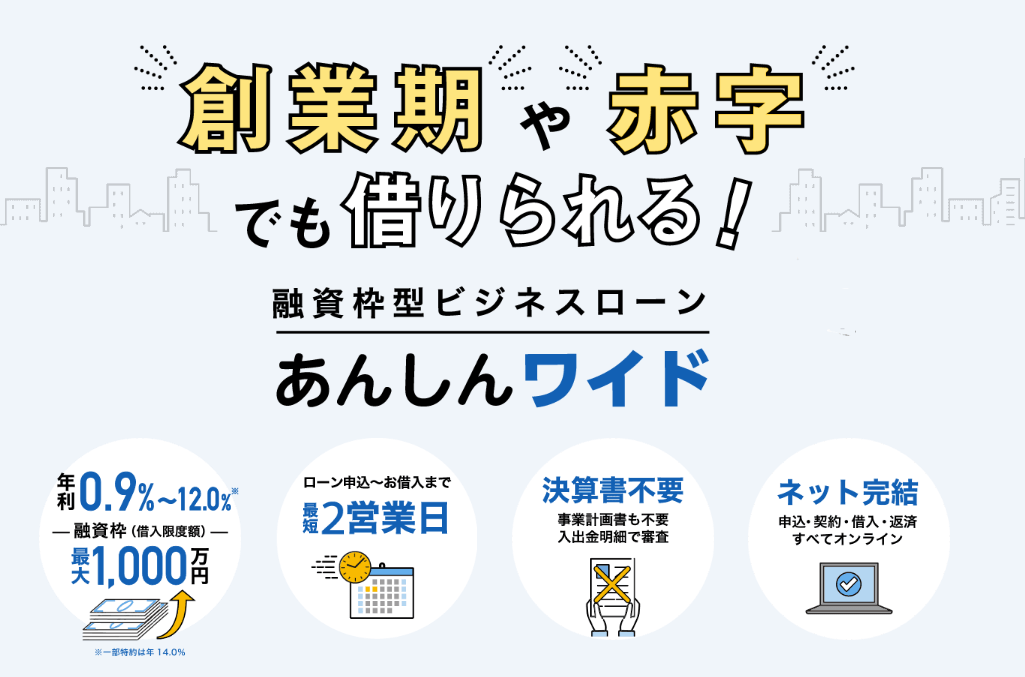

創業期・赤字でも借り入れできる【GMOあおぞらネット銀行のあんしんワイド】

GMOあおぞらネット銀行の【あんしんワイド】は、GMOあおぞらネット銀行株式会社が法人向けに提供している、融資枠型のビジネスローンです。

【あんしんワイド】は2022年5月16日(月)からサービスを開始し、わずか3日間で200社を超える申し込みがありました。

大きな特徴は、創業期や赤字決算でも借入できるという点です。

決算書や事業計画書も不要で、GMOあおぞらネット銀行の口座か他行の口座の入出金明細で審査が行われます。

また申込から借入・返済まですべてネットでできるため、わざわざ来店して時間を割く必要がないのが魅力的です。

| 最大限度額 | 100万円~1,000万円 |

|---|---|

| 下限年利 | 0.9% |

| 上限年利 | 12.0% |

| 審査スピード | 最短2営業日※ |

| 融資スピード | 最短2業日 |

| 資金使途 | 事業使途のみ |

| 必要書類 | 不要 |

| 運営会社 |

GMOあおぞらネット銀行 |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

GMOあおぞらネット銀行の【あんしんワイド】は、福岡銀行ビジネスローンのフィンディと同じように、来店不要・24時間申し込み受付を実施しています。

似たようなビジネスローンではありますが、あんしんワイドは法人のみが申込対象となっています。

そのため個人事業主は申し込めないという点がデメリットでもあります。

しかしながら赤字決算でも申し込めるという点は、大きなメリットです。

また【あんしんワイド】は、融資枠型のビジネスローンという点がフィンディと異なります。

希望借入額はあくまで融資枠なので、実際に借り入れなければ一切費用が発生しません。

もし急にクライアントから支払い期日の変更が告げられたり、従業員の給与支払いが間に合わなかったりしたときに活用しやすいビジネスローンです。

融資枠型であるため、事前に申し込んでおいて融資枠を設定しておけば、いざというとき即座に利用できるメリットがあります。

いっぽうフィンディやAGビジネスサポートだと、急な支払いをしないといけないというときに申し込んでから借入まで待機する時間が発生します。

いざというときのキャッシュとして事前に申し込んでおくと、「支払いができない」という最悪の事態を防げますよ。

不動産担保があるならセゾンファンデックス不動産担保ローン

銀行に融資をお願いしたけど断られてしまった方、開業仕立てで借入先がなかなか見つからない方。

銀行に融資をお願いしたけど断られてしまった方、開業仕立てで借入先がなかなか見つからない方。

そんな時、担保にできる不動産があるなら、セゾンファンデックス不動産担保ローンがおすすめです。

セゾンファンデックス不動産担保ローンは、たとえ会社の決算が赤字だったとしても、担保にする不動産に価値があれば、その分融資をしてくれるビジネスローンです。

| 最大限度額 | 100万円~5億円 |

|---|---|

| 下限年利 | 2.75% |

| 上限年利 | 9.9% |

| 審査スピード | 最短3営業日 |

| 融資スピード | 最短3営業日 |

| 資金使途 | 事業使途のみ |

| 必要書類 | 法人 ・法人代表者の本人確認書類~運転免許証(運転経歴証明書)、パスポート、健康保険証など ・法人代表者の住民票(世帯全員分の記載があるもの) ・法人代表者の収入証明書~源泉徴収票、確定申告書、課税証明書など ・法人の本人確認等書類~商業登記簿謄本 ・決算報告書(直近2期分)、事業計画書(新規事業の場合は、創業計画書など) ・法人および担保提供予定者の納税証明書(固定資産税・所得税・住民税など) ・担保予定不動産のローン残高が確認できる残高証明書、返済予定表・返済口座通帳など 個人事業主 ・本人確認書類~運転免許証(運転経歴証明書)、パスポート、健康保険証など ・住民票(世帯全員分の記載があるもの) ・収入証明書~確定申告書、課税証明書など ・事業計画書など(新規事業の場合は、創業計画書など) ・担保提供予定者の納税証明書(固定資産税・所得税・住民税など) ・担保予定不動産のローン残高が確認できる残高証明書、返済口座通帳など ※その他必要に応じて、上記以外の書類を提出しなければいけない場合がある |

| 運営会社 | 株式会社セゾンファンデックス |

担保にする不動産は親族のものでも大丈夫

「自分には担保にする不動産がない…」

そんな事業主の方でも安心してください。

もし親族に不動産を持っている方がいれば、その不動産を担保にしてビジネスローンを組むことができます。

当然ですが、不動産を持っている親族の許可は必ずとっておいてくださいね。

セゾンファンデックス不動産担保ローンは、会社の経営状況ももちろんですが、主に担保となる不動産の価値で貸し付けするかどうかを審査します。

現状経営が苦しい会社でも、担保にできる不動産に大きな価値があれば、セゾンファンデックス不動産担保ローンで再起を狙えるかもしれませんよ。

そもそもビジネスローンとは

まず、事業資金の調達する際に最優先すべきことは不足したキャッシュ(現金)を早く安定させることです。

家計と同じように資金不足の状態では安定した事業を行えなくなりますし、月々の固定費などの支払いも必ず発生してきます。

とにかく資金不足を早急に解決したい時に役立つのが「ビジネスローン」です。

公的融資や銀行融資では必要な時に融資が間に合わない

事業を進める上で資金繰りは重要なことであり、自己資本でカバーできない資金に関しては外部から融資を受けるのが一般的です。

日本政策金融公庫からの公的融資、メインバンクなどからの銀行融資で資金調達するのが定石です。

しかし審査などに1ヶ月以上がかかることもあり、本当に現金が必要なときに融資が間に合わないといったケースもあり得ます。

そんなときビジネスローンを活用すれば、申し込みから数日で融資を受けることができ、申し込みすれば限度額の範囲内で自由に融資を受けられます。

現金のショートを防ぐことの重要性

現金のショートとは、売掛金の回収が滞ったり、一気に大きな支払いが重なったりして、手盛りの現金が底をついてしまうことを指しています。

特に資金力のない個人事業主やフリーランスの方では、売掛金などが発生すると入金・出金のタイミングのズレで、資金不足に陥ることは大いにあり得ることです。

事業を継続する上で必要な資金としては、事務所の家賃や水道光熱費などのインフラ・設備系があります。

また卸業などでは、在庫の仕入れ金にはまとまった資金も必要ですし、従業員を雇用していると月々の給与支払いなどもあるでしょう。

事業が安定して利益を得るまでに時間がかかる事業においては尚更、ゆとりある資金を持っておかなくてはなりません。

資金繰りのことで頭がいっぱいになってしまうと、本業にも支障をきたし、悪循環が続いてしまいます。

本来なら起業した段階で、さまざまな出費を想定して貯金などで備えておく必要があります。

しかしながら実際に事業スタートしてからでないとリアルな資金の流れはわからないものです。

資金不足に陥る原因としては、取引先がいる事業であれば先方の都合で変わることもあるでしょうし、想定していた以上に売上が安定するまで時間がかかってしまうことも十分に考えられます。

ビジネスローンは倒産や事業撤退を回避させる対策のひとつ

急ぎで資金調達したいのに融資を受けるまでに時間がかかってしまっては本末転倒です。

そんなときビジネスローンであれば、最短で即日~数日以内に資金調達できます。

大手のAGビジネスサポートやフィンディ・GMOあおぞらネット銀行のあんしんワイドは、最大1,000万円に対応してもらえるという規模です。

そのためビジネスローンは設備投資などを含めた高額融資には向いておらず、短期間での少額融資をベースとする特性を持っていると言えるでしょう。

困ったときの一時的な資金調達などで、大きな助けとなるのがビジネスローンです。

転ばぬ先の杖として申し込んでおくと、いざというときに役に立ってくれます。

金利が高いというデメリットはありますが、1、2ヶ月程度で完済すれば、元金以外のお金が膨らみすぎることはありません。

低めの金利で融資が受けられる日本政策金融公庫や、銀行融資の申し込みは同時進行で進めておき、つなぎ融資としてビジネスローンを利用してみるのはいかがでしょうか。

【ビジネスローンのメリット①】圧倒的な融資スピード

ノンバンク系のビジネスローンの特徴は、融資事業をメインとしていることからも柔軟な融資対応ができることです。

その柔軟な融資対応が現れている代表的なものが、申し込みから融資までにかかる時間の早さ、すなわち融資スピード。

銀行融資では審査基準が高いのは言うまでもありませんし、融資実行までに時間がかかるデメリットがあります。

ビジネスローンと比べて必要な書類も多いので準備に時間がかかる上、銀行側においても支店内で稟議や審査を進めるために時間がかかるのです。

今必要な現金を、今用意するための方法としては、ビジネスローンに軍配が上がります。

【ビジネスローンのメリット②】保証人不要で借入可能

銀行融資では、担保となる不動産や保証人の存在がなければ借り入れができないことがほとんどです。

融資したお金が回収できなくなるリスクを事前に減らしておくことで、大口の融資や低金利の融資を可能にしています。

一方、ノンバンク系のビジネスローンのは、個人事業主の方でも無担保・保証人なしで融資を受けることが可能です。

法人の場合は、法人代表が保証人となりますが、第三者に迷惑をかけたくないという方でも安心して融資を受けることができます。

ビジネスローンは少額・短期で賢く使うべし

ビジネスローンのデメリットは高金利という点につきます。

そのため少額融資を短期間で返済することを徹底して、金利負担を少しでも少なくする賢い使い方をするようにしてください。

付き合い方さえ間違えなければ、緊急の資金調達でとても頼りになる便利な資金調達方法ですよ。