しかし上記のような借りられないという状況に直面して悩むこともあります。

重要なのは、「なぜ借りられないのか」「本当に借りられないのか」という点をしっかりと分析しておくことです。

課題をクリアすれば国金を利用できる可能性はあるので、まずは次章で紹介している【本当に国金から借りれないかチェック】を、はじめにチェックしていきましょう。

なおすでに国金以外で借り入れを検討している場合は、以下のボタンをクリックして『ビジネスローン6つのスペック比較』へ移動してください。

【FP新井先生のコメント】

【FP新井先生のコメント】

しかし申し込めば誰でも融資を受けられるわけではありません。

そのようなときは、他のビジネスローンを検討しなければなりません。

-

【トータルマネーコンサルタント】新井智美 -

個人向け相談や、NISA・iDeCoを始めとした運用にまつわるセミナー講師のほか、金融メディアへの執筆および監修に携わっている。

現在年間600本以上の執筆・監修をこなしており、これまでの執筆・監修実績 は2,500本を超える。

【保有資格】

・1級ファイナンシャル・プランニング技能士

・CFP®

・DC(確定拠出年金)プランナー

・住宅ローンアドバイザー

・証券外務員

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

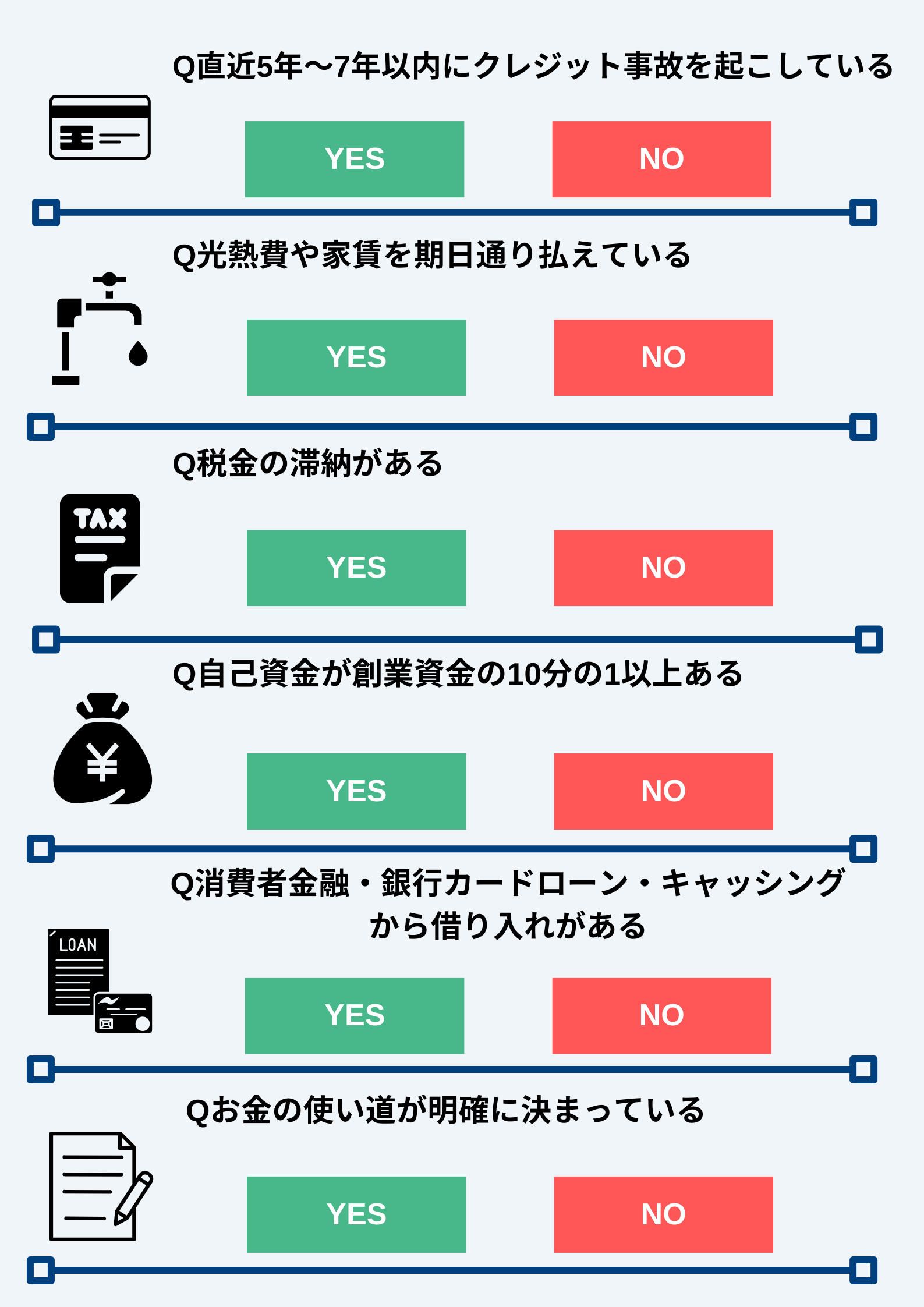

本当に国金から借りれないかチェック

業績によっては、融資を受けられるかどうかのボーダーラインの方もいるでしょう。

ここからは融資担当者がどのような点をチェックしているのか、確認していきます。

以下7つの質問に【YES】か【NO】で答えてみてください。

業種に関わらず、すべて【YES】でなくとも、融資を受けられる可能性はあります。

しかし【NO】が多いと、融資を受ける前の対策が必要な場合が多いです。

具体的にどのような人が国金から借りられないのか見ていきましょう。

【ケース別】国金借りられない人の特徴

ここでは国金からお金を借りられない人の特徴を、以下2つのケース別に分けて解説していきます。

それぞれ順番に解説していきます。

国金から創業時の借り入れができないケース

創業時に国金から借り入れができない人の特徴は、以下の3つです。

- 自己資金が不足している

- 事業計画書に信憑性がない

- 税金を滞納している

ではそれぞれ順番に解説していくので、1つひとつ確認していきましょう。

自己資金が不足している

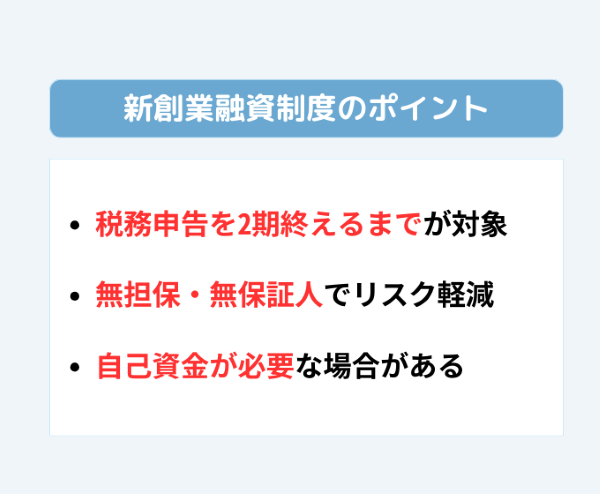

国金(日本政策金融公庫)では、新たに事業を始める人が対象の、『新創業融資制度』があります。

新創業融資制度は、無担保・無保証人で利用できるのですが、利用できる方の要件が決まっているので、以下を確認してください。

しっかり利用できる方の要件が記載されているので、最低でも10分の1以上の自己資金が必要とわかりますね。

よって自己資金ゼロの人は、国金(日本政策金融公庫)から融資が受けられません。

自己資金ゼロで借り入れを考えている人は、『国金から借り入れられない場合の資金調達先』の見出しで資金の調達方法を紹介しているので、ご確認ください。

借入金の割合が100%となるとリスクも高く、万が一事業に失敗したとき、大きな負債を抱えます。

リスクを軽減するという意味でも、自己資金は最低でも10分の1以上を用意しておきましょう。

事業計画書に信憑性がない

創業資金を国金から借りられない特徴の2つ目は、事業計画書に信憑性がない点です。

たとえば個人経営なのに、スタッフが複数人いないと作れない売り上げになっていたり、創業初期では見込みの薄い売上や利益になっていたりという点です。

事業計画書で1番重要なのは【根拠】です。

もし個人で飲食店を開くなら、自店舗の来客数を、市場調査や商圏分析で顧客のボリュームを示す必要があります。

「きちんと事業計画を立てていて、リサーチも十分ですよ」とアピールしないといけません。

【FP新井先生のコメント】

【FP新井先生のコメント】

国金に申し込む際には、自己資金を用意しておかなければなりません。

しかもそのお金は自分の貯蓄でなければならず、親族などから借り入れたお金は認められません。

自己資金の必要性は意外と知らない人が多く、自己資金ゼロで申し込む人も多く見られますが、できれば希望する融資額の3割程度の自己資金を用意したうえで申し込むようにしましょう。

国金の融資申込では担当者との面談が必須

国金で融資申込をすると担当者との面談が必ずあります。

そのため事業計画書を委託で作成していた場合、「なぜこれだけの売上をみこめるのか」という質問に対して答えられません。

これからお金を借りようとしているのに、事業計画書についての質問に答えられないとなると、「事業について真剣に考えていない」と判断されてもおかしくありません。

ビズローン編集部が事業主インタビューを行った際、銀行融資ではありましたが事業計画書は1回で納得してもらえなかったとお話がありました。

国金と銀行という違いはありますが、お金を貸す側の気持ちになってみると、細部まで調査していて事業について熱い思いがあるかという点も重要だとわかりますね。

税金を滞納している

もし現在進行形で税金を延滞しているなら、国金からの借り入れは難しいでしょう。

納税は国民の義務と定められています。

そのため税金が払えないと国金の審査担当者から、融資してもお金の返済ができないと判断されるのです。

過去に支払いを滞納していた場合も同じく、遅延が常習化しているなら約束を守れない人と思われてしまいます。

とはいえまずは遅延している支払いがないか確認して、すべて清算してから申し込むのがベストです。

つづいて追加融資の借り入れができない人の特徴です。

国金から追加融資の借り入れができないケース

国金から追加融資の借り入れができない人の特徴は、以下の4つです。

- 赤字が続いて事業が安定していない

- 規定通り借入金の返済ができていない

- 他者からの借入金が増えている

- 申告した資金用途と違う使い方をした

追加融資を受けるためには、借り入れできない人の特徴を理解して、自分に当てはまらないか確認が大切です。

それぞれ順番に解説していきます。

赤字が続いて事業が安定していない

追加融資の際はすでに事業の業績が出ているため、決算書類などから実績を確認して融資の可否が決まります。

そのため赤字経営で、事業が安定していないと「融資をしても返済の見込みがないのでは?」と思われてしまいます。

とはいえ赤字という事実を黒字には書き換えられません。

もっとも重要なのは、赤字の原因と今後の改善策を示せないケースです。

以下のような原因を明確にしたうえで、どうすれば改善するのかという点をクリアにしていきましょう。

「取引先が相ついで倒産してしまった」

「コロナ禍による一時的な客足低下による赤字」

しかし赤字の原因分析や改善策が話せないと、「今後も赤字が解消される見込みなし」と判断され、追加融資が極めて難しくなります。

規定通り借入金の返済ができていない

規定通りに借入金の返済ができていない場合、追加の融資は難しいです。

なぜなら今後も同じように滞納すると判断されて、審査に通らなくなるからです。

たとえば国金から500万円の融資を受けたものの、資金繰りの悪化で期限までに返済できない場合は、追加融資は極めて難しいでしょう。

滞納の有無は申込者の返済能力を判断する材料の1つです。

国金から追加融資を受けたいと考えているなら、既定の期限内に必ず返済をしてください。

なお国金は、政府が管轄する金融機関です。

そのため消費税や法人税などの税金の未納については、とくに厳しくチェックされます。

叶えたい夢や熱い想いがあっても、返済が滞るだけでシャッターが降ろされるので注意してください。

他社からの借り入れが増えている

国金から追加の借り入れができない人の特徴は、他社からの借り入れが増えている人です。

厳密にいうと、借入件数と借入残高の両方が増えている場合、要注意です。

たとえば借入件数が、1件から2件に増えていたり、100万円から200万円と残高が増えていたりする場合をいいます。

借入件数と借入残高から返済能力を判断されるいっぽうで、「事業が安定していないのかな?」と感じ取られてしまいます。

「今後も他社からの借入件数や借入残高が増えるかもしれない」と判断されれば追加の融資は難しいでしょう。

申告した資金用途と違う用途で資金を使った

初回の融資で申告した内容と違う用途で資金を使った場合、審査落ちの可能性が高まります。

事業性融資は、事業目的のための融資という、明確な貸出条件があります。

たとえば社用車の購入のために借り入れたのに、従業員の給料を支払ったり他の設備を購入したりした場合です。

上記の場合、融資が適切に使用されていないため、資金使途違反となります。

あなたが友人に生計費のため貸したお金が、まったく別のことに使われていたら、つぎのお願いは聞けないと感じませんか。

国金も同じように、資金使途違反があった申込者に対して「貸してもまた別の用途に使用されるかもしれない」と考え、信用性に欠けると判断されます。

また資金使途違反が判明すると、一括で全額返済を求められる場合があるため、初回の融資を正しい用途で使用したかが重要となります。

以上が国金からの追加融資が難しい人の特徴でした。

とはいえ取引先の企業の倒産や、円安で仕入値の上昇による売上の減少など、一時的な業績悪化ならセーフティーネット貸付という制度を利用できるかもしれません。

つづいてセーフティーネット貸付はどのような制度なのか解説していきます。

セーフティーネット貸付

セーフティーネット貸付は、売上が減少するなど一時的に業績が悪化していたり、取引企業の倒産により経営に困難を期していたりする場合に申込可能です。

なおセーフティーネット貸付は、厳密にいうと以下3つに分類されます。

- 経営環境変化対応資金

- 金融環境変化対応資金

- 取引企業倒産対応資金

ここでは【経営環境変化対応資金】と【取引企業倒産対応資金】について紹介していきます。

経営環境変化対応資金

経営環境変化対応資金に申し込むには、以下の利用いただける方の条件にあてはまる必要があります。

なお条件を要約すると、中長期的に業績の回復が見込まれて、事業発展の可能性のある方が対象となります。

原油価格の高騰や物価の上昇により、事業活動に影響を受けているなら、相談してみてください。

詳細を知りたい方は、最寄りの支店に来店するか、事前に問い合わせをしておきましょう。

取引企業倒産対応資金

取引企業倒産対応資格は、読んで字のごとく、取引企業や関連企業の倒産により経営に困難な状況の方へ向けた制度です。

経営環境変化対応資金と同じく、ご利用いただける方の条件が設けられているため、以下の表をチェックしておきましょう。

取引先の企業が倒産してしまうと、自身の会社の売り上げに大きく影響して、赤字決算を迎えてしまう可能性が高くなります。

慢性的な赤字状態ではなく、取引先の企業が倒産したことによる赤字ならば、事業を継続するための追加融資を受けられるかもしれません。

詳しい内容を知りたい方は、最寄りの支店窓口で問い合わせしてみましょう。

では国金を借りられない場合の資金調達先について紹介していきます。

【FP新井先生のコメント】

【FP新井先生のコメント】

国金は一般的な銀行と比べると、困窮者救済の面が強いものの、融資を行う以上、申込者の返済能力を審査します。

そのため審査の結果、申込者に返済能力がないと判断されると融資を受けられません。

ただし一時的な資金繰りを回避する目的なら、セーフティーネット貸付を利用できますので、条件を満たすなら、まず相談してみることをおすすめします。

国金を借りられない場合の資金調達先

「国金から借りられないけど資金調達しなければならない」

上記のように国から借りられないけれど、資金調達により開業や設備投資をしたいと考えている人もいるでしょう。

国金を借りられない場合の資金調達先は以下2点です。

- 銀行

- ビジネスローン

両者ともに国金と比べると、金利が高くなるという点がデメリットです。

しかし資金調達する必要があるなら、まずは資金調達先を確保するのが先決でしょう。

注意点は創業融資を銀行から直接受けられるのは、極めて難しいという点です。

それぞれどのような特徴があるのか解説していきます。

銀行融資

銀行融資は、銀行が事業者向けに提供している金融商品です。

銀行が融資を実行してくれるとなると、金利が低いという安心感がありますよね。

しかし起業しようとする事業主が、銀行融資によって資金調達するのは難しいです。

理由は銀行のような民間金融機関の場合、貸し出しによる倒産リスクを極力避けたいという思いがあるからです。

取引のない事業主がいきなり銀行に「融資取引してください」といっても、まともに相手をしてくれるケースはありません。

というのも事業を開始しておらず、事業実績がなく決算書・確定申告書等の審査資料が提出できないため、新規開業者に対して銀行が融資をしてくれないのです。

もし国金から借りられない・銀行からも借りられない場合は、ビジネスローンからの融資が必要でしょう。

次項で詳しい内容を解説していきます。

ビジネスローン

ビジネスローンとは、法人経営者や個人事業主が利用できる事業用のローン商品です。

用途は事業資金に限られ、開業資金や運転資金など、事業にかかわることのみに借りたお金を利用できます。

なおビジネスローンは、主に以下3つの金融機関が提供しています。

- 銀行系

- 信販系

- ノンバンク系

銀行系ビジネスローンの魅力は、ノンバンク系ビジネスローンに比べて低めの金利設定で、融資限度額が大きい点です。

いっぽう信販系やノンバンク系のビジネスローンは、銀行に比べて金利が高めに設定されています。

ただし審査に通りやすく審査期間が短いため、早ければ最短即日で融資が実行されるという特徴があります。

それでは上記3つの金融機関ごとに、金利や限度額にどの程度違いがあるのか見ていきましょう。

【FP新井先生のコメント】

【FP新井先生のコメント】

国金を利用できない場合、別の金融機関が行っているビジネスローンを検討することになりますが、国金よりも金利が高くなるため、確実に返済を続けていけるかどうかをしっかりとシミュレーションしたうえで申し込む必要があります。

またクラウドファンディングも資金調達に有効ですが、いかに注目してもらえるかといった工夫が必要です。

最近ではクラウドファンディングを支援するサイトもありますので、活用してみましょう。

ビジネスローン6つのスペック比較

以下6項目からビジネスローンのスペック比較を行っています。

- 審査スピード

- 融資スピード

- 融資対象者

- 融資額

- 金利

- 担保・保証人

| サービス名 | 審査スピード | 融資スピード | 融資対象者 | 融資額 | 金利 | 担保・保証人 |

|---|---|---|---|---|---|---|

| AGビジネスサポート | 最短即日 | 最短即日 | 法人・個人事業主 | 50万円~1,000万円 | 年3.1%~18.0% ※貸付条件はこちら |

不要 |

| GMOあおぞらネット銀行 あんしんワイド | 最短2営業日 | 最短2営業日 | 法人 | 10万円~1,000万円 | 年0.9%~14.0%※ | |

| セゾンファンデックス事業者向け不動産担保ビジネスローン | 最短3営業日 | 最短1週間 | 法人・個人事業主 | 100万円~5億円 |

|

|

| プロミス自営者カードローン | 最短3分 ※お申込み時間や審査によりご希望に添えない場合がございます。 |

最短即日 | 個人事業主 | 300万円まで | 年6.3%~17.8% | |

| 福岡銀行 フィンディ | 最短即日 | 申込みから3営業日 | 法人・個人事業主 | 100万円~1,000万円 | 年2.0%~14.0% | |

| 三菱UFJ銀行 Biz LENDING | 最短翌営業日 | 最短2営業日 | 法人 | 1,000万円まで | 年15%未満 | |

| オリックスVIPローンBUSINESS | 翌営業日 | 最短即日 | 法人・個人事業主 | 50万円~1,000万円 | 年4.5%~14.0% |

※2023年4月時点

それぞれ比較してみると、融資スピードは、ノンバンク系ビジネスローンが最短即日で対応可能となっています。

いっぽう銀行系・信販系ビジネスローンは、最短でも2営業日〜5営業日とやや時間がかかります。

とはいえ銀行系・信販系ビジネスローンは、ノンバンク系ビジネスローンと比べて、上限金利が低めの設定となっている点が事業者にとって嬉しいポイント。

返済していくことを想定すると、金利が低いビジネスローンを選択する必要があります。

しかし1日でも早く融資が必要という場合は、ノンバンク系ビジネスローンを検討してください。

次章では、おすすめのノンバンク系ビジネスローンである、AGビジネスサポートについて解説していきます。

急ぎの資金調達が必要ならAGビジネスサポート

結論、国金の融資審査に落ちて、とにかく急ぎで資金調達が必要なら、AGビジネスサポートがおすすめです。

最短即日の審査回答と融資が可能な点にくわえて、赤字決算でも申込可能としているため、申込間口が広いです。

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 年3.1%~18.0%※1 | 50万円~1,000万円※2 | 最短即日 |

| 融資時間 | 赤字決算 | 申込対象 |

| 最短即日 | 申込可 | 法人・個人事業主 |

貸付条件はこちら

AGビジネスサポートには、以下2つのローン商品があり、事業主が選択するシステムです。

- 事業者向けビジネスローン

- 事業者向けビジネスカードローン

両者の大きな違いは、融資額と金利です。

それぞれのスペックを以下の表にまとめてみたので、比較してみましょう。

| カードローン※ | ビジネスローン | |

|---|---|---|

| 融資額 | 1万円~1,000万円 | 50万円~1,000万円 |

| 借入方法 |

|

銀行振込 |

| 返済方式 |

【元金定率リボルビング返済】 |

|

上記の表でもわかるように、ビジネスローンとカードローンでは、融資金額に50万円の幅があります。

借入方法も、カードローンであれば融資金額内で自由に決められるのに対して、ビジネスローンは一括の借り入れになります。

そのほか返済方法や回数も異なることから、特徴や違いをしっかりと理解して、自分に合った商品を選ぶようにしましょう。

それでは次項でAGビジネスサポートの特徴を解説していきます。

【FP新井先生のコメント】

【FP新井先生のコメント】

ビジネスローンのように初回に一括借り入れ、その後返済を行う融資方法を証書貸付方式といいます。

いっぽうカードローンは、契約時に決められた融資限度額までならいつでも借り入れ、返済が可能です。

このような融資方法を【極度貸付方式】といい、ビジネスローンと区別されています。

必要な金額が決まっているなら、証書貸付方式であるビジネスローンを利用するほうが、金利を抑えられるためおすすめです。

AGビジネスサポートの特徴

AGビジネスサポートの特徴は以下の3つ。

- 最短即日の審査回答・融資

- 赤字決算でも申し込める

- 業歴が浅くても申し込める

それぞれ順番に解説していきます。

最短即日の審査回答・融資

AGビジネスサポートなら、最短で申し込んだその日に審査が行われ、融資まで実行されることもあります。

銀行で融資を受けようと思うと、事前の審査にかなりの時間と労力を取られてしまいますよね。

「取引先からの入金が遅れているから、そのつなぎ資金が欲しいだけなのに…」と思っても、融資までには2週間から4週間ほどの期間が必要になるでしょう。

AGビジネスサポートなら、少額の資金調達のために、仕事の時間が大きく削られる心配もありません。

赤字決算でも申し込める

事業を始めたばかりの法人や個人事業主の場合、資金繰りが難しく決算を赤字で終えることや、節税のためにあえて赤字決算で決算する場合などがあります。

このような場合、赤字が一過性のものであることが証明できれば、融資を受けられるはずです。

とはいえ【どこの金融機関も赤字企業に融資をしたがらない】という点は覚えておきましょう。

そんな中AGビジネスサポートは、公式サイトにて「過去の財務内容だけで判断しない」と明言しているのです。

黒字決済と比較すると限度額設定を少し低めにされたりすることは考えられますが、赤字決算だからという理由で融資を断られた方にとって頼りになるのは間違いありません。

業歴が浅くても申し込める

一般的に銀行融資を受ける場合、2期もしくは3期分の決算書を提出するのが基本です。

そのため「業歴がなければ融資は受けられない」と思っている方も多いのではないでしょうか。

一般的には、業歴が長ければ長いほど上手く事業継続できているという証にもなるため、審査も有利に進むと言われています。

ただし業歴は長ければそれでいいという訳ではありません。

AGビジネスサポートでは、「業歴1年以上であれば、決算書もしくは確定申告書をご提出いただければ審査は可能です。」と、公式サイトのよくある質問に明記されています。

業歴が1年でも、決算書や確定申告書からお金の動きを調査して、融資するリスクが低いと判断されれば融資を受け付けてもらえます。

上記の内容をAGビジネスサポートはしっかりと公式サイトで明言しているので、業歴に不安がある方でも申し込みやすいのです。

審査が不安なときは事前にスピード診断!

AGビジネスサポートには、融資を受けられるかどうか、申し込む前にシミュレーションしてくれる、【5秒診断】という機能があります。

「国金の融資を断られたけど本当に借入可能なのかな…」と不安な気持ちがある場合、まずは5秒診断を受けてみて下さい。

入力項目は以下たったの4つです。

- 代表者の年齢

- 事業形態

- 年間売上

- 他社借入

簡易な診断にはなりますが、悩んでチャンスを逃すくらいなら、一度トライしてみましょう。

【FP新井先生のコメント】

【FP新井先生のコメント】

国金では、業歴が1年に満たない場合には、最低でも1割の自己資金を用意しなければなりません。

しかしAGビジネスサポートでは、自己資金なしで借りることができます。

ただし審査には決算書や確定申告書など、経営状況がわかる資料が必要ですので、事前に必要書類を問い合わせて準備しておきましょう。

もちろん、その前に用意されている5秒診断で自分が借入可能かをチェックすることも忘れないようにしてください。

法人ならGMOあおぞらネット銀行 あんしんワイドもおすすめ

| 金利※ | 限度額 | 審査時間 |

|---|---|---|

| 年0.9%~年14.0% | 10万円~1,000万円 | 最短2営業日 |

| 融資時間 | 赤字決算 | 申込対象 |

| 最短2営業日 | 不要 | 法人のみ |

GMOあおぞらネット銀行のあんしんワイドは、法人向けの融資商品です。

大々的に赤字でも申込可能と打ち出しているので、業績が悪くて審査に不安がある人におすすめです。

なおGMOあおぞらネット銀行は、小規模ビジネス事業者の支援に力を入れています。

そのためスモールビジネスを展開する事業主は利用しやすいと言えます。

またこの記事で紹介している事業者向けローンのなかで、もっとも低い金利設定である点も魅力のひとつです。

なお、あんしんワイドは独自の審査方法を導入しているため、次項の特徴をしっかりと見ていきましょう。

GMOあおぞらネット銀行 あんしんワイドの特徴

GMOあおぞらネット銀行あんしんワイドの特徴は以下の5つです。

- 年0.9%~14.0%と低めの金利設定

- 決算書不要で申込可能

- 赤字決算でも借入可能

- 申し込み~返済までネット完結

- 融資枠型ローンで繰り返し借入可能

GMOあおぞらネット銀行はネット銀行であるため、店舗型の支店が存在しません。

それゆえに申し込みから返済まで、すべてネット上で完結できるという特徴があります。

そして審査方法も特徴的で、銀行口座の直近3ヶ月分の入出データをもとに審査が行われます。

そのため決算書や確定申告書の提出が不要なのです。

急いで資金を調達したいのに、提出書類の作成や準備に時間を取られたくないですよね。

対象は法人のみですが、低めの金利で提出書類が少ないローンを利用したいのであれば、GMOあおぞらネット銀行のあんしんワイドがおすすめです。

GMOあおぞらネット銀行 あんしんワイドの基本情報

GMOあおぞらネット銀行 あんしんワイドは、融資枠型のビジネスローンであるため、借入枠の範囲内で繰り返し借り入れできます。

証書貸付方式とは違い、借入枠の設定だけも可能な点が特徴の1つです。

申し込みから借り入れまでWEB上で完結しますが、審査回答と融資まで2営業日待たないといけません。

そのため融資スピードという点においては、AGビジネスサポートが緊急時に頼りになります。

「明日までに融資を受けたい」という状況でないなら、事前に借入枠を設定して資金ショートの恐れがあるタイミングで即座に借り入れできます。

資金が底をつく前に、事前に準備をしておくという点で、低めの金利設定である融資枠型ローンのあんしんワイドはおすすめです。

申し込むには法人口座の開設が必要

あんしんワイドに申し込む際の最大の注意点が、GMOあおぞらネット銀行の法人口座を開設する必要がある点です。

ただし審査は、直近3ヶ月分の銀行口座追入出金データを確認するため、現在利用している金融機関口座を【入出金明細管理サービス】で同期します。

なおGMOあおぞらネット銀行の法人口座開設をすると、デビット機能を付帯したキャッシュカードを受け取れます。

GMOあおぞらネット銀行のデビット機能付きキャッシュカードは、利用額の1%が翌月にキャッシュバックされるため、大きな買い物をするときに便利です。

この機会に現金支払いから、デビット支払いに変更して、キャッシュバックによる経費削減をしてみませんか。

なおキャッシュカードの発行は任意ですが、口座開設後だとカード発行手数料が1,100円(税込)かかるので注意しましょう。

GMOあおぞらネット銀行 あんしんワイドに申し込むなら、口座開設が必須なのでこの機会に検討してみてください。

GMOあおぞらネット銀行の口座開設について、【GMOあおぞらネット銀行で法人口座を開設する方法とメリット】でまとめています。

ぜひ参考にしてもらえると嬉しいです。

設立1年未満の法人は月20回まで他行宛の振込手数料が無料

GMOあおぞらネット銀行は、スタートアップ企業向けの応援を強化しています。

その一環として、設立1年未満の法人の方を対象に、他行宛の振込手数料が月20回まで無料となる特典を付与しています。

なお手数料無料特典は、登記上の設立日から1年後の月まで毎月付与されます。

特典付与状況や使用状況は、インターネットバンキングから簡単に確認ができるため、ご自宅・移動中に簡単に確認できますよ。

設立間もない企業にとって、手数料が無料になるのは大きな経費削減の1つとなります。

この機会にぜひ検討してみてください。

\法人1年目は手数料がお得/

口座開設後

1,000円プレゼント

GMOあおぞらネット銀行法人口座開設のキャンペーン

当サイトからGMOあおぞらネット銀行の法人口座を開設していただくと、もれなく現金1,000円がプレゼントされるキャンペーンを実施中です。

無料で口座開設ができるうえに、1,000円もらえるため、マイナス要素はありません。

特典の概要について紹介していくので、確認のうえお申し込みください。

| キャンペーン概要 | |

|---|---|

| 特典適用期間 | キャンペーン期間の定めなし |

| 特典内容 | 対象条件を満たした方に、もれなく対象講座に現金1,000円プレゼント |

| 対象となる方 |

以下の対象をすべて満たした方

|

| 特典付与時期 |

|

| 注意点 |

|

※すでにGMOあおぞらネット銀行法人口座を開設している方は、プレゼントの対象外となります。

1,000円プレゼントの特典を受けるためには、口座開設後の初期設定が必要です。

また本ページ以外からの申し込みは、キャンペーン対象外となってしまうためご注意ください。

特設ページへは、以下のボタンもしくはバナーをクリックして移動できます。

予告なく終了する可能性があるので、ぜひこの機会にGMOあおぞらネット銀行の法人口座を利用してみてください。

GMOあおぞらネット銀行 あんしんワイドの基本情報

GMOあおぞらネット銀行 あんしんワイドの基本情報は以下のとおり。

| あんしんワイド | |

|---|---|

| 融資対象者 | 以下の条件を満たす法人

|

| 借入可能額 | 10万円~1,000万円まで |

| 金利(実質年率) | 年0.9%~12.8%※2 |

| 審査スピード | 最短2営業日 |

| 融資スピード | 最短2営業日 |

| 資金用途 | 事業費に限る |

| 赤字決算の場合 | 申込可能 |

| 担保・保証人 | 不要 |

【FP新井先生のコメント】

【FP新井先生のコメント】

GMOあおぞらネット銀行あんしんワイドは、GMOあおぞらネット銀行の口座開設が必要ですが、開業したばかりの人に対して、広く融資を行う姿勢を見せています。

そのため提出書類もほかのビジネスローンに比べると少なく、利用しやすいといえるでしょう。とくに開業して1年未満の人なら、利用してみる価値は十分にあります。

利用にあたっては、本文で記載されている注意点をしっかり理解したうえで行うようにしましょう。

まとめ

国金に限らず、資金調達のための融資は、金融機関が審査に目を光らせています。

もし国金が借りられないのなら、審査に落ちてしまった原因を明らかにして解消していきましょう。

信用情報が問題なのか、事業計画の内容が問題だったのかなど、必ず原因があります。

国金に再度申し込むなら、突き止めた原因を解消して申し込みをしてください。

また国金から借りられなくても、資金調達する方法はあります。

急ぎの場合や赤字で借りられる見込みがない場合、支払いを先延ばしにして、資金繰りを安定させるという方法も考えてみましょう。