貸金業者が取り扱うカードローンや融資、カードキャッシングは貸金業法によって、年収の3分の1までの貸付けに制限されています。

これを総量規制と言いますが、総量規制には例外や対象外もあります。

例外のひとつに事業融資があります。

しかしビジネスローンはすべて例外になるのでしょうか?

今回はビジネスローンと総量規制の関係について解説していきます。

なお総量規制の対象外であるビジネスローンを確認したい方は、以下のボタンをクリックすると紹介見出しまで移動できます。

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

総量規制の対象になる融資とは?

まずは総量規制がどのようなものなのか、規制対象となる対象や総量規制が実施された背景から解説していきます。

総量規制の目的は多重債務の防止

貸金業法が改正され、総量規制が実施されたのは2010年6月18日のことです。

この改正によって総量規制だけではなく、上限金利の引き下げ(グレーゾーン金利の撤廃)、過度な取り立て行為の罰則強化、ヤミ金対策の強化も同時に行なわれています。

改正前は高金利で返済能力以上の貸付けが行なわれ、多重債務者が増加して、自殺や自己破産の件数も増加したために法的な規制を実施したのです。

総量規制もそのひとつで消費者保護のために、貸付けの上限を定めています。

総量規制の対象

貸金業法で規制しているのは、貸金業者が貸付けする融資に限られています。

貸金業者は銀行法で規制されている金融機関を除いた、貸付けを業とする金融業者のことです。

つまり貸金業法に基づいて登録申請を行ない、登録が許可された業者に限られるのです。

上記の登録を受けずに貸付けをしている無登録業者は、ヤミ金と呼ばれていて、逮捕されると最大懲役10年の刑もある重罪となります。

ここでわかるのは、銀行融資は貸金業法の対象とならないため、総量規制の対象にもならないことです。

たとえば【レイク】は、消費者金融会社のブランドでしたが、現在は新生銀行の融資ブランドです。

そのため貸金業法の規制対象外で、年収の3分の1を超える貸付けも可能となっています。

また貸金業法は、消費者金融を対象とした法律なので、法人に対する融資も対象外となります。

総量規制の例外と除外

個人向けの融資でも、以下の貸付けは総量規制対象になりません。

例外貸付け

- 借換えローン

- 緊急医療費貸付け

- 特定緊急貸付け

- 個人事業者への貸付け

- 配偶者と合算して年収合計の3分の1を超えない貸付け

除外貸付け

- 住宅ローン

- 自動車ローン

- 高額療養費の貸付け

- 有価証券担保貸付け

- 不動産担保貸付け(居宅以外)

ビジネスローンに関連するものとしては「個人事業者への貸付け」があり、例外として個人事業主への事業資金の貸付けは、総量規制の対象にはならないとわかります。

総量規制に例外と除外がある理由

総量規制に例外や除外があるのは、総量規制の目的が多重債務の防止であって、生活に支障があるほど規制する必要がないからです。

例外として借り換えローンがありますが、これはむしろ多重債務を解決する手段として利用されています。

また総量規制によって医療費の貸付けが受けられなければ、生活の維持に大きな支障をきたします。

担保貸付けが除外されているのは担保を処分することで、債務が残らないかほとんどなくなるという保全によって多重債務の発生には結びつかないからです。

自動車ローンの場合、担保はありませんが、車を処分することで債務を軽減できます。

個人事業者への貸付けは、これらとは少し意味が違いますが、運転資金調達は消費ではなく売上に結びつくので例外となっています。

ビジネスローンから借り入れるときの注意点

ここでは総量規制の規制を受けないビジネスローンから借り入れる場合の、注意点を解説していきます。

なお注意点は以下の3点です。

- 事業融資の貸付額は所得に左右されない

-

低金利融資の審査

- ノンバンク系ビジネスローンの利用

事業融資の貸付額は所得に左右されない

消費者ローンが年収の3分の1という規制を受けるのは、年収が決まっているので、一定以上の貸付けは生活に支障をきたすからです。

つまり消費に使う借り入れは、何も生み出さないのです。

しかし経営者が必要とする事業資金は、新たな売上に結びつく可能性があるので、制限によってマイナスになる可能性もあります。

貸付けに無理があるかどうかは、所得で判断するのではなく、事業規模・事業計画書や資金計画書などによって金融機関が判断します。

とくに銀行から資金を調達する場合は、将来性も判断材料となるので、過去の決算書で赤字決算があっても融資を受けられる場合があります。

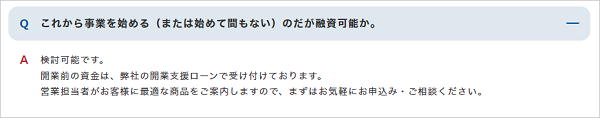

そもそも開業資金の借り入れをする場合は、参考にする所得が存在しないので、年収の1/3といた規制は無意味になります。

低金利融資の審査

事業資金の調達手段として、低めの金利の融資を優先するのは経営者として当然のことです。

日本政策金融公庫や銀行などは、低めの金利で融資を行っている代表的な金融機関。

日本政策金融公庫の公的融資には無担保・無保証人の融資もあり、低金利でさらに固定金利となっているので、事業資金としては最初に検討すべき融資です。

日本政策金融公庫では、提出書類の審査以外に面談による審査もあるので、経験者や専門家に相談して事前に準備しておきましょう。

銀行融資も金利は低いですが、変動金利の場合が多いので注意しましょう。

銀行からの借り入れに関しては、しっかりした資金計画が重要となるので、窓口担当者としっかり話し合いましょう。

なお銀行系ビジネスローンでも、無担保・無保証人の融資商品があります。

金利は高くなり融資限度額にも制限がありますが、提供する担保がない場合は選択肢のひとつとして考えておきましょう。

ノンバンク系のビジネスローンの利用

ノンバンク系には消費者金融会社やクレジット会社、ノンバンク系金融グループの金融会社などがあります。

いずれも銀行や政府系制度融資と比べると、金利が高いため、つなぎ融資など短期の運転資金に利用しましょう。

高金利融資を利用して融資返済機関を長期にすると、金利負担が大きくなるのでその点を注意しましょう。

とはいえノンバンク系ビジネスローンは融資スピードが速いため、急な支払や資金ショートなどの緊急性の高い場合の資金調達方法として有効です。

では次章で、おすすめのビジネスローンを紹介していきます。

総量規制の対象外となるビジネスローン3選

ここで紹介するビジネスローンは、以下の3つです。

- AGビジネスサポート

- プロミス自営者カードローン

- GMOあおぞらネット銀行 あんしんワイド

それぞれ順番に解説していきます。

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 【ビジネスローン】 年3.1%~18.0% 【カードローン】 年5.0%~18.0% ※貸付条件はこちら |

【ビジネスローン】 50万円~1,000万円 【カードローン】 1万円~1,000万円※ ※新規取引時は上限500万円 |

最短即日 |

| 融資時間 | 赤字決算 | 法人・個人事業主 |

| 最短即日 |

※法人のお客様:75歳まで、個人事業主のお客様:69歳まで

ノンバンク系ビジネスローンの代表格である、AGビジネスサポートは、赤字決算という状況下でも申し込みを拒否していません。

実際AGビジネスサポートは、公式サイト上で「過去の財務内容だけでなく現状のご商売に鑑み融資実行の可能性を検討してまいります」と明言しています。

赤字決算の企業でも、積極的に審査をしていこうとする姿勢をアピールしているのがわかります。

とはいえ「赤字決算でも確実に資金調達ができますよ」と約束するものではありません。

少なくとも銀行融資と比較すれば審査に通る可能性があるとは言えます。

AGビジネスサポートは業歴が浅くても申し込み可能

AGビジネスサポートは赤字決算だけでなく、業歴についても申し込みの間口を広げています。

そのためスタートアップ時に事業拡大を狙う企業や、事業主の強い味方になってくれます。

開業前の資金は別のローン商品となりますが、門前払いになることはありません。

その証拠に、現在まで累計15万口座以上を開設してきており、多くの経営者や事業主から頼りにされているビジネスローンです。

つづいてAGビジネスサポートの、メリット・デメリットを紹介していきます。

※法人のお客様:75歳まで、個人事業主のお客様:69歳まで

AGビジネスサポートを利用するメリット

AGビジネスサポートを利用するメリットは以下の4つです。

- 最短即日の審査回答・融資が可能

- 保証人・担保が不要※

- 赤字でも申込可能

- 返済方式が選べる

※ただし、法人の場合は代表者様に原則連帯保証をお願いします。

前述のとおり赤字や創業期の方でも申し込める間口の広さが特徴的です。

くわえて最短即日の審査回答と融資が可能であるため、「明日、取引先に支払わないといけなくなった」というような緊急時に頼りになります。

ネット完結であるため、わざわざ来店する必要がないので、急いで資金調達したいというニーズを満たせるのです。

またAGビジネスサポートは、返済方式を元利均等返済か元金一括返済の2つから選択できます。(※カードローンは元金定率リボルビング返済)

つぎの項で、詳しく紹介していきます。

AGビジネスサポートの選べる返済方式を解説

AGビジネスサポートは、返済方式を選べるという点もメリットの1つです。

具体的に以下2つの返済方式が、どのようなメリット・デメリットがあるのか見ていきましょう。

- 元利均等返済

- 元金一括返済

| メリット | デメリット | |

|---|---|---|

| 元利均等返済 |

|

|

| 元金一括返済 |

|

|

少額の借入返済のために元金一括返済を選んだり、返済計画が立てやすい元利均等返済を選べたりするのは嬉しいですね。

つづいてAGビジネスサポートを利用するデメリットを紹介していきます。

AGビジネスサポートを利用するデメリット

AGビジネスサポートを利用するデメリットは、金利が年3.1%~18.0%と高い点です。

※貸付条件はこちら

そのため長期的に借り入れると、返済の負担が大きくなるのがデメリットとなります。

金利がどれぐらい高いのか、同じノンバンク系ビジネスローンと比較した表をご覧ください。

| AGビジネスサポート | プロミス自営者カードローン | オリックスVIPカードローンBUSINESS | |

|---|---|---|---|

| 金利 | 年3.1%~18.0% ※貸付条件はこちら |

年6.3%~17.8% | 年6.0%~17.8% |

下限金利はAGビジネスサポートがもっとも低いですが、上限金利は唯一、年18.0%を記録しています。

AGビジネスサポートを利用するときは、少額・短期契約を心がけてください。

返済によって、資金繰りが苦しくならないように検討していきましょう。

プロミス自営者カードローン

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 年6.3%~17.8% | 300万円まで | 最短即日 |

| 融資時間 | 赤字決算 | 法人・個人事業主 |

| 最短即日 | 非公表 |

個人事業主のみ (自営業者含む) |

つづいて紹介するのは、プロミスの自営者カードローンです。

利用限度額は300万円と、AGビジネスサポートやあんしんワイドと比較して限度額がもっとも少ないです。

しかし最短即日の審査・融資に対応していて、借り入れたお金は生計費としても利用可能という特徴があります。

また借入日の翌日から30日間は無利息期間が設けられているため、取引先からの入金後すぐに返済可能という状況の方におすすめです。

ただし金利が高いため、長期の返済を想定している方にはおすすめできません。

では次項でプロミス自営者カードローンの特徴を解説していきます。

プロミス自営者カードローンの特徴

プロミス自営者カードローンの特徴は以下の5つです。

- 最短即日の審査回答で申込当日から利用可能

- 事業資金以外の生活資金としても利用可能

- 利用限度額の範囲内で繰り返し利用できる

- 借入枠だけの設定も可能

- 30日間の無利息期間が適用される

プロミス自営者カードローンは、最短即日の審査回答と融資を実行してくれます。

また事業資金以外の生活資金としても利用可能なので、もし会社に貸し付けを行って生活資金に余裕がないという場合は最適です。

利用限度額の範囲で繰り返し利用でき、急いで資金調達の必要がない場合は、借入枠の設定だけも可能です。

最短即日の審査回答で借り入れできるといっても、借入枠が希望額より下回り、給与支払い額に満たない場合も考えられます。

事前に借入枠だけ作っておくと、再審査不要ですぐに借りられるので、急な支払いにも対応できます。

転ばぬ先の杖として、保険をかけておくのも経営者として必要な決断の1つです。

プロミス自営者カードローンの基本情報

プロミス自営者カードローンの基本情報は以下のとおりです。

| プロミス自営者カードローン | |

|---|---|

| 融資対象者 | 年齢20歳以上、65歳以下の自営者の方 |

| 申込条件 | 生計費および事業費に限る |

| 借入可能額 | 300万円まで |

| 金利(実質年率) | 年6.3%~17.8% |

| 審査スピード | 最短即日※ |

| 融資スピード | 最短即日※ |

| 資金用途 | 生計費および事業費に限る |

| 赤字決算の場合 | 申込可能 |

| 担保・保証人 | 不要 |

※申し込みの時間帯や曜日によって、翌営業日以降の対応となる場合があります。

GMOあおぞらネット銀行 あんしんワイド

| 金利 | 限度額 | 審査時間 |

|---|---|---|

|

年0.9%~14.0%※ |

10万円~1,000万円 | 最短2営業日 |

| 融資時間 | 赤字決算 | 法人・個人事業主 |

| 最短2営業日 | 法人のみ |

※一部特約契約中の方は年14.0%

GMOあおぞらネット銀行 あんしんワイドは、GMOあおぞらネット銀行株式会社が法人向けに提供している、融資枠型のビジネスローンです。

あんしんワイドは、2022年5月16日(月)からサービスを開始し、わずか3日間で200社を超える申し込みがありました。

赤字や創業期でも申込可能ですが、法人経営者だけが申し込めるため、個人事業主は申し込みの対象外となります。

とはいえスペックの高さはAGビジネスサポートと同等なので、比較すると良さを感じてもらえるのではないかと思います。

ではつぎの章であんしんワイドが優れている点を紹介していきます。

GMOあおぞらネット銀行 あんしんワイドの優れている点

あんしんワイドの特長は以下のとおり。

- 金利が年0.9%~14.0%と低めの設定

- 借り入れ限度額10万円~1,000万円

- 決算書や事業計画書などが不要で審査可能

- 繰り返し借りられる、返済自由な融資枠型のローン

あんしんワイドの最大の特徴は、年0.9%~14.0%の金利の低さです。

また金利が低いだけでなく、限度額は1,000万円まで希望できるため、AGビジネスサポートと同じ融資額となっています。

同じ額を借り入れるなら、金利の低いあんしんワイドに申し込むほうが、あとあとの返済で財務体力を削らずに済みます。

そしてカードローンのように、申し込んでから実際に借り入れるまで返済の必要がないため、万が一に備えて借入枠だけの設定も可能なのです。

「急なトラブルで支払いが間に合わない」

「休業中の支払いが苦しい」

上記のような状況になったときに、事前に借入枠が作られていると、すぐに借り入れて対応できますよ。

転ばぬ先の杖として、あんしんワイドを検討してみてください。

では逆に弱点と言えるところがあるのか、つぎの章で解説していきます。

GMOあおぞらネット銀行 あんしんワイドの残念な点

GMOあおぞらネット銀行 あんしんワイドの残念な点は以下の3つです。

- 融資まで最短2営業日かかってしまう

- 個人事業主は申し込めない

- GMOあおぞらネット銀行の法人口座開設が必要

あんしんワイドは申し込んでから融資まで、最短でも2営業日かかってしまいます。

そのためAGビジネスサポートのように、最短即日の融資対応と比べるとスピーディーさが劣ってしまうのです。

またあんしんワイドは、GMOあおぞらネット銀行の法人口座の開設が必要です。

すでに口座開設している方は、最短2営業日で融資が可能です。

しかし口座未開設の場合、申し込んでから融資まで、2日以上時間が必要となるのが予想されます。

つまりあんしんワイドは、事前に借入枠を作っていないと、急な支払いや急ぎの資金調達には不向きと言えます。

くわえて個人事業主は申し込めないため、申込可能な人が限定されてしまいます。

個人事業主※で、赤字もしくは創業期の方はAGビジネスサポートの利用をおすすめします。

※法人のお客様:75歳まで、個人事業主のお客様:69歳まで

50万円以下の少額なら銀行カードローンが便利で返済が楽

同じ経営者でも個人事業者の場合は、事業で得た利益を【事業主貸】の勘定科目で、生活資金などに利用できます。

つまり生活資金の調達にカードローンを利用すれば、生活資金を事業の利益から捻出する必要がなくなり、本来生活資金となるお金を事業資金として運用できるのです。

一般的に個人向け銀行カードローンのほうが金利も低いので、上手く利用すればビジネスローンよりも低金利で間接的に資金調達できることになります。

たとえば「10万円支払い金額が足りない」など、50万円以下の少額利用ならわざわざ金利の高いビジネスローンを利用する必要がありません。

事業資金として借り入れはできませんが、生活資金として備蓄した資金を事業資金に回して、カードローンを生活資金として借り入れられますよ。

では代表的なカードローンを以下3つ紹介していきます。

- 楽天銀行スーパーローン

- 三菱UFJ銀行カードローン バンクイック

- みずほ銀行カードローン

なお一部の銀行カードローンは、収入証明書の提出を義務付けていません。

そのため銀行が自主的に収入証明の提出基準を定めています。

ただし収入証明書が必要になるケースもありますので、以下の表に収入証明書が必要になるケースと金利をまとめています。

なお比較のために、三井住友銀行カードローンとオリックス銀行カードローンも織り交ぜて紹介しています。

ぜひ参考にしてください。

| 銀行カードローン | 収入証明が必要になる基準 | 金利 | 50万円以下の適用金利 |

|---|---|---|---|

| 三菱UFJ銀行カードローン バンクイック |

利用限度額が50万円を超える場合※ | 年1.8%~年14.6% | 年13.6%~年14.6% |

| みずほ銀行カードローン | 利用限度額が50万円を超える場合※ | 年2.0%~年14.0% | 年14.0%※2 |

| 三井住友銀行カードローン | 申込金額が50万円を超える場合※ | 年1.5%~年14.5% | 年12.0%~年14.5% |

| オリックス銀行カードローン※3 | 利用限度額が50万円を超える場合※ | 年1.7%~年14.8% | 年12.0%~年14.8% |

※1.ただし審査の結果、利用限度額が50万円以下の場合でも、所得証明書類の提出を求められる場合があります。

※2.住宅ローンを契約中の方は13.5%

※3.オリックス銀行カードローンは事業性資金を目的とした申し込みはできません。

それぞれ順番に特徴など解説していきます。

楽天銀行スーパーローン

楽天銀行スーパーローンは、楽天銀行の口座がなくても申し込める、利便性のいいカードローンです。

また楽天銀行は、楽天会員ランクに応じて審査優遇があります。

審査優遇があると公表しているカードローンは、楽天銀行だけです。

※必ずしもすべての楽天会員さまが審査の優遇を受けられるとは限りません。

なお審査結果は最短即日回答なので、急いで資金調達したい場合に役立てられます。

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 年1.9%~14.5% | 10万円~800万円 | 最短即日 |

| 融資時間 | 資金用途 | 郵送物なし |

| 最短即日 | 生計費 |

楽天銀行スーパーローンの金利

楽天銀行スーパーローンの金利は以下のとおり。

| カード利用限度額 | 通常金利 |

|---|---|

| 800万円 | 年1.9%~4.5% |

| 800万未満 | 年2.0%~7.8% |

| 600万未満 | 年2.5%~7.8% |

| 500万円未満 | 年2.9%~8.9% |

| 350万円未満 | 年2.9%~12.5% |

| 300万円未満 | 年3.9%~14.5% |

| 200万円未満 | 年6.6%~14.5% |

| 100万円未満 | 年14.5% |

つづいて楽天銀行スーパーローンのメリットを紹介していきます。

楽天銀行スーパーローンのメリット

ここからは楽天銀行スーパーローンのメリットを2つ紹介していきます。

- 楽天銀行への融資は24時間対応

- 楽天会員はランクに応じて審査が優遇される

それぞれ順番に解説していきます。

楽天銀行への融資は24時間対応

楽天銀行スーパーローンの借り入れは、パソコンやスマートフォンを利用して、WEBから手続きすれば手数料無料で振り込んでくれます。

インターネット事業に精通している楽天グループだからこそ、カードローンもネットキャッシングで便利に使えるメリットがあります。

そして見逃せないのが、楽天銀行口座への振込融資です。

なんと受付時間は24時間365日(メンテナンス時間を除く)であり、即時振込に対応してもらえます。

「取引先への支払いに少しお金が足りない」

「個人事業主として活動し始めたけど入金が2カ月先でキツイ…」

上記のように、急ぎでお金を工面しなければならないケースで、楽天銀行スーパーローンは非常に頼もしいです。

その他にも電話での融資依頼や、提携ATMでのローンカードを活用してのキャッシングにも当然対応しています。

日頃から外出が多い方ならATMでの出金が便利で、全国のコンビニや提携する金融機関のATMが利用できます。

そのなかでも楽天銀行スーパーローンでは、一部金融機関でのATM利用手数料が無料となっています。

- ローソンATM

- セブン銀行ATM

- イーネットATM

上記のほかにも主要なコンビニだと、手数料なしで借りれるため、時間・場所を問わない利便性があります。

また楽天グループでは、さまざまなサービス・金融商品を扱っていることから、グループをまたいだポイント特典なども豊富です。

商品購入・入出金・借入など、すべてを楽天グループのサービスに一括すると、管理を楽にしつつポイント特典をお得に受けられます。

楽天会員はランクに応じて審査が優遇される

楽天銀行スーパーローンは、カードローンでは珍しい、審査優遇を公表しているカードローンです。

というのも楽天会員ランクに応じて審査優遇があります。

※必ずしもすべての楽天会員が審査の優遇を受けられるとは限りません。

普段仕事に必要な備品や仕入れを楽天市場を利用してる方なら、ランクによって審査通過の確率が上がります。

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 年1.9%~14.5% | 10万円~800万円 | 最短即日 |

| 融資時間 | 資金用途 | 郵送物なし |

| 最短即日 | 生計費 |

三菱UFJ銀行カードローン バンクイック

三菱UFJ銀行カードローンのバンクイックは、テレビCMでも頻繁に見かけるため、知名度の高い銀行カードローンの1つです。

自営業者であっても安定した収入があれば、バンクイックを活用できます。

申し込み時の在籍確認で、固定電話がなくても事業用に利用している携帯電話があれば、そちらで対応してもらえます。

また以下のATMを利用すれば手数料がいつでも0円です。

- 三菱UFJ銀行ATM

- セブン銀行ATM

- ローソン銀行ATM※

- イーネットATM

※ローソン銀行ATMは、【ローソンATMマーク】のあるATMが対象。

最少返済額は月1,000円からなので、無理なく返済できます。

生活費に使うはずだった資金を、緊急で事業資金に回してしまった場合などの生活資金調達方法として役立てられます。

三菱UFJ銀行カードローン バンクイックの基本情報

三菱UFJ銀行カードローン バンクイックの基本情報は以下のとおりです。

|

限度額 |

10万円~500万円 |

|---|---|

|

金利 |

年1.8%~年14.6% |

|

限度額50万円以内の金利 |

年13.6%~年14.6% |

|

資金用途 |

事業資金以外 |

|

月々の返済額 |

月々1,000円~ |

|

コンビニ対応 |

※ローソン銀行ATMは、【ローソンATMマーク】のあるATMが対象。 |

みずほ銀行カードローン

みずほ銀行カードローンは、紹介した銀行カードローンのなかで、上限金利が1番低い設定になっています。

一般的にカードローンの利用手続きでは、ローンカードの発行が必要なので、少し手間がかかってしまうというデメリットがあります。

しかしみずほ銀行カードローンは、預金口座用のキャッシュカードを持っていれば、そのままローンカードとして利用できるのです。

すでにみずほ銀行のキャッシュカードを持っているなら、とても利用しやすい銀行カードローンです。

またみずほ銀行の住宅ローン利用者なら、金利が優遇されるというメリットもあります。

|

通常金利 |

年2.0%~14.0% |

|---|---|

|

住宅ローン契約者の優遇金利 |

年1.5%~13.5% |

とはいえ住宅ローンを契約していなくても、低めの金利設定であることに変わりありません。

長期的に利用を考えたときに金利が低いという点は、大きなメリットです。

みずほ銀行カードローンの基本情報

みずほ銀行カードローンの基本情報は以下のとおりです。

|

限度額 |

10万円~800万円 |

|---|---|

|

金利 |

年2.0%~14.0%※ |

|

限度額50万円以内の金利 |

年14.0% ※住宅ローンを契約中の方は13.5% |

|

審査スピード |

|

|

融資スピード |

最短翌営業日 |

|

資金用途 |

事業性資金以外 |

|

月々の返済額 |

月2,000円~ |

|

コンビニ対応 |

|

※住宅ローンを契約中の方は、年1.5%~13.5%

事業資金として借り入れはできませんが、収入が安定しないスタートアップ期に生活資金の備えとして、1枚ローンカードを所持しておくと転ばぬ先の杖として重宝します。

また少額の利用なら、金利の低い銀行カードローンを選択すれば、返済の負担が減らせます。

生活資金として備蓄した資金を事業資金に回して、カードローンを生活資金として借り入れるのが賢い資金調達と言えるでしょう。

ただしくれぐれも生活資金として借り入れた資金を、事業資金として利用しないよう注意してください。

規約違反により、利用停止や強制解約等の措置を取られてしまいます。

まとめ

事業資金を調達する場合は、総量規制を気にする必要はまったくありません。

しかし個人事業主は、個人でカードローンを利用する場合は年収の3分の1を意識する必要があります。

また事業性融資も個人名で借り入れするため、個人のカードローン審査の場合、事業融資の残高があると多少影響があるかもしれません。

事業性融資は総量規制の影響はありませんが、事業を運営する上で無理はないか慎重に判断する必要があります。

返済可能かという判断は、自己判断だけでなく、側近の経営陣や役員など第三者の意見も取り入れて慎重に決定しましょう。