「大手の銀行以外からの運転資金を調達できないかな」

「入金までのつなぎに融資が必要」

法人カードローンとは、いわゆるビジネスローンのことで、法人が所持できるカードローンという造語です。

法人とは言うものの、法人カードローンは個人事業主も申し込める商品も多数あります。

しかし緊急時や万が一に備えて検討するとき、順番に公式サイトを見て、金利や融資限度額をチェックするのは骨が折れますよね。

そこでこの記事では、人気の12社を融資対象者や融資スピードなどから徹底比較し、紹介していきます。

法人カードローンには、最短即日の融資や他社より圧倒的に金利の低い商品があるので、急ぎの資金調達にも役立てられますよ。

ぜひ最後までご覧ください。

次章で解説している、おすすめ法人カードローン12社の比較を見ていきましょう!

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

-

【FP】塚越一央 -

東京都立大学法学部を卒業後、大手都市銀行及び銀行系のシンクタンクに41年間勤務し、定年退職を機に1級ファイナンシャル・プランニング技能士及び社会保険労務士のダブルライセンスで「塚越FP社労士事務所」を立ち上げ、現在に至る。

日本FP協会東京支部主催の「神保町FPフォーラム」に参加し、相続のセミナー講師及び相談員を務める。

また、外部メディアへの記事執筆や監修、コンサルティング業務を手掛ける。

経営理念 「お客様に喜んでいただき、信頼される仕事を目指します」

法人カードローンはビジネスローンと同義

法人カードローンは、いわゆるビジネスローンです。

ビジネスローンのなかでも、ローンカードを使ってATMから資金の借り入れができるものを、法人カードローンと言います。

とはいえ昨今上記の定義は曖昧になり、ほかのWebコンテンツを見てもATMから借り入れできる商品以外も紹介されています。

そのため【法人カードローン=ビジネスローン】として考えてもらってOKです。

そのため資金繰りの改善や事業設備の投資資金が必要な場合、法人カードローンを利用する必要があるのです。

なかにはGMOあおぞらネット銀行 あんしんワイドのような融資枠型ローンという、法人カードローンと同じ貸付方式のビジネスローンも存在します。

次項でビジネスローンについて解説していきます。

ビジネスローンとは

ビジネスローンは、おもにノンバンク系の金融商品を指して使われますが、決まった定義はありません。

福岡銀行フィンディやGMOあおぞらネット銀行あんしんワイドは、公式サイトでビジネスローンと紹介しています。

法人ローンや事業性融資など、呼び方はさまざまありますが、基本的に事業者向けの融資商品を指しています。

ビジネスローン・法人カードローンは少額・短期利用が最適

ビジネスローンや法人カードローンは、公的融資や銀行融資と違うため、金利が高くて使いにくいと考えている経営者も多いでしょう。

たしかに公的融資と比較すると、金利が10%以上の差になることもあり、長期間で返済する場合には向いていない資金調達方法です。

また借り入れできる金額も、公的融資ほど大きな金額ではありません。

しかし「1日でも早く資金調達しなければならない」というときに、頼りになるのがビジネスローンです。

つまりビジネスローンとは、今すぐに必要な資金を短期間の返済を前提として利用する資金調達方法です。

つづいて貸付方式の違いについて解説していくので、しっかりと見ていきましょう。

証書貸付方式とローンカード方式の違い

ローンカードを使わないビジネスローン(証書貸付方式)の場合、融資を申し込むたびに再度手続き踏んで審査を受けなければいけません。

そのため追加で資金が必要という場面では、あらためて申し込みをして審査を受けなければならないデメリットがあります。

ローンカード方式(融資枠型ローン)での借り入れを希望するなら、以下3つの法人カードローンを選択してください。

- AGビジネスサポート

- プロミス自営者カードローン

- GMOあおぞらネット銀行 あんしんワイド

なおこの記事で紹介している、当サイトからアクセスの多い法人カードローン5社の貸付方式を以下の表にまとめました。

| AGビジネスサポート | あんしんワイド | 福岡銀行 フィンディ |

プロミス 自営者カードローン |

セゾンファンデックス 事業者向け不動産担保ローン |

|

|---|---|---|---|---|---|

| 貸付方式 |

|

融資枠型ローン※ | 証書貸付方式 | ローンカード方式 | 証書貸付方式 |

※融資枠型ローンは任意のタイミングで借り入れ・返済が可能なカードローンのような融資方式

上記で自身の会社の状況に合わせて、繰り返し借り入れ・返済できるのはローンカード方式(融資枠型ローン)です。

また実際に借り入れるまでは、返済義務が発生しないという特徴があるため、万が一に備えて契約だけしておくことも可能ですよ。

すぐに資金調達したい方だけでなく、資金調達がいつでもできる保険をかけておきたい方にもおすすめです。

ただし貸付方式だけを見て契約するのはおすすめできません。

金利や限度額なども確認して、会社・事業の財務状況に最適な商品を選ぶ必要があります。

次章で法人カードローン12個を比較しているので、見ていきましょう。

【FP塚越先生のコメント】

【FP塚越先生のコメント】

法人カードローン8社のスペック比較

ここでは以下12個の法人カードローンのスペック比較をしていきます。

- AGビジネスサポート

- プロミス自営者カードローン

- GMOあおぞらネット銀行 あんしんワイド

- 福岡銀行ビジネスローン フィンディ

- セゾンファンデックス事業者向け不動産担保ローン

- PayPay銀行ビジネスローン

- キャレント

- アクト・ウィル

- ファンドワン

- オージェイ

- ニチデン

- りそなビジネスローン「活動力」

| 申込対象 | 金利 | 利用限度額 | 融資スピード | |

|---|---|---|---|---|

| AGビジネスサポート | 法人・個人事業主 | 年3.1%~18.0% | 1万円~1,000万円※1 | 最短即日 |

| GMOあおぞらネット銀行 あんしんワイド | 法人 | 年0.9%~14.0% | 10万円~1,000万円 | 最短2営業日 |

| 福岡銀行ビジネスローンフィンディ | 法人・個人事業主 | 年2.0%~14.0% | 100万円~1,000万円 | 最短3営業日 |

| プロミス自営者カードローン | 個人事業主 | 年6.3%~17.8% | 300万円 | 最短即日 |

| セゾンファンデックス事業者向け不動産担保ローン | 法人・個人事業主 | 年2.75%~9.9% | 100万円~5億円 | 約1週間 |

| キャレント | 法人 | 年7.8%~18.0% | 1万円~500万円 | 最短即日 |

| アクト・ウィル | 法人 | 年10.0%〜20.0% | 500万円 | 最短即日 |

| ファンドワン | 法人 | 年10.0%〜18.0% | 30万円~500万円 | 最短即日 |

| オージェイ | 法人・個人事業主 | 年10.0%〜18.0% | 1万円~500万円 | 最短即日 |

| ニチデン | 法人・個人事業主 | 年4.8%~17.52% | 1億円 | 最短即日 |

| りそなビジネスローン「活動力」 | 法人・個人事業主 | 年3.0%~14.0% | 10万円~1,000万円 | 約1週間 |

| PayPay銀行ビジネスローン | 法人・個人事業主 | 年1.8%~13.8% | 500万円 | 最短即日 |

審査スピードは、どの法人カードローンにも大きな差はありません。

ただしセゾンファンデックス事業者向け不動産担保ローンは、不動産を担保にするため無担保ローンよりも審査が慎重になります。

そのため審査回答まで最短3営業日かかります。

上記の表でそれぞれの良いところと、いまいちな点があるとわかりました。

何を基準に選ぶのか迷っている場合は、金利を重視してください。

法人カードローンは、銀行融資や日本政策金融公庫などの公的融資に比べて金利が高めに設定されています。

そのためまずは金利の低さで選びましょう。

なお法人カードローン選びのポイントは、『法人カードローンを選ぶときのポイント』でさらに詳しく解説しています。

金利が低いおすすめの法人カードローン7選

以下の表に金利が低い法人カードローン7つを厳選しました。

なお上から下限金利の低い順番に並んでいます。

ただし金利順におすすめというわけではありません。

シチュエーションや事業主属性(法人・個人事業主)よって、おすすめの法人カードローンは変わってきます。

そのため以下3つの状況別におすすめ度を掲載しているので、確認してきましょう。

- 当日・翌日中に運転資金が必要(急ぎ)

- 1週間以内の資金調達(時間に余裕あり)

- 個人事業主におすすめ

|

商品

|

【おすすめ度】 急ぎ |

【おすすめ度】 時間に余裕あり |

【おすすめ度】 |

金利 | 融資スピード |

|---|---|---|---|---|---|

| GMOあおぞらネット銀行 あんしんワイド | 年0.9%~14.0% | 最短2営業日 | |||

| PayPay銀行ビジネスローン | 年1.8%~13.8% | 最短即日 | |||

| 福岡銀行ビジネスローンフィンディ | 年2.0%~14.0% | 最短3営業日 | |||

| セゾンファンデックス 事業者向け不動産担保ローン |

年2.75%~9.9% | 約1週間 | |||

| りそなビジネスローン「活動力」 | 年3.0%~14.0% | 約1週間 | |||

| AGビジネスサポート | 年3.1%~18.0% | 最短即日 | |||

| ニチデン | 年4.8%~17.52% | 最短即日 |

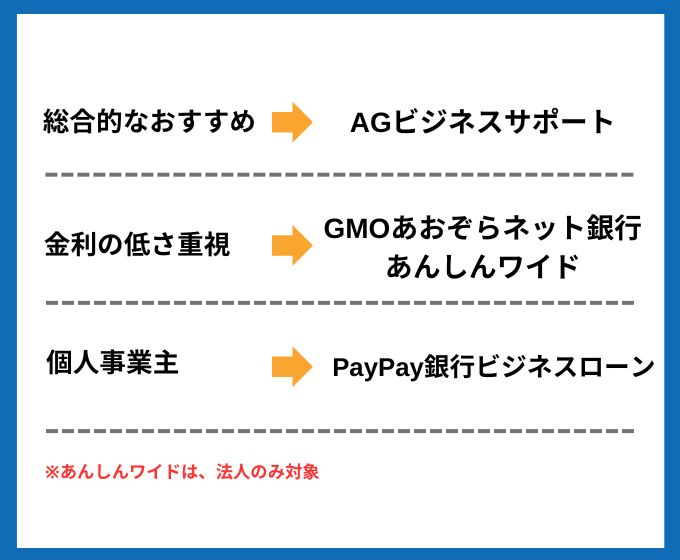

上記の結果をまとめると以下のとおり。

AGビジネスサポートは特別金利が低いわけではありませんが、法人・個人事業主どちらも申し込めるという点と、最短即日融資に対応している万能さで総合的におすすめ度が高い商品です。

つぎに法人カードローン選びで何よりも金利を重視する場合は、GMOあおぞらネット銀行 あんしんワイドがおすすめです。

ただし申し込めるのは法人のみなので、代替案としてAGビジネスサポートや福岡銀行ビジネスローン フィンディを検討しておきましょう。

最後に個人事業主向けは、PayPay銀行ビジネスローンです。

AGビジネスサポート同様に、個人事業主にも対応していながら、金利はAGビジネスサポートよりも低い設定となっているため利用しやすい点がポイントです。

ただしあくまで銀行系ビジネスローンなので、PayPay銀行ビジネスローンに落ちてしまうケースもあります。

ビズローンではPayPay銀行ビジネスローンの審査に落ちてしまったケースをまとめた記事があるので、ぜひ読んでみてください。

それでは次項より、AGビジネスサポートとあんしんワイド、2つを順番に詳しく紹介していきます。

AGビジネスサポート

AGビジネスサポートは、最短即日の審査回答と融資を実現している事業者向けの融資商品です。

個人への貸し付け実績が豊富な、アイフルグループの100%子会社であるため、融資のノウハウはバッチリ。

これまで積み重ねてきた契約実績は、累計15万口座以上にのぼります。

| 金利 | 限度額 | 審査時間 |

|---|---|---|

|

年3.1%~18.0% |

1万円~1,000万円※ |

最短即日 |

| 融資時間 | 赤字決算 | 法人・個人事業主 |

| 最短即日 | 申込可 | どちらも対象※ |

※カードローンは年5.0%~、新規取引の場合上限500万円

※法人のお客様:75歳まで、個人事業主のお客様:69歳まで

AGビジネスサポートの特徴

AGビジネスサポートの注目ポイントは以下のとおり。

- 最短即日の審査回答・融資に対応している

- 赤字決算・債務超過でも申し込みができる

- カードローンなら1万円の少額利用が可能

- 累計15万口座開設実績がある

- 法人・個人事業主どちらも申込可能

AGビジネスサポートは、上限金利が年18.0%と高めに設定されています。

しかし累計15万口座開設実績があるぐらい、利用者が多い法人カードローンです。

赤字決算・債務超過であっても申込可能と、公式サイトで打ち出している点が、申し込みの間口を広げて柔軟に対応する姿勢を感じられます。

また利用者が証書貸付方式かカードローン方式か、貸付方式を選んで契約できる点も魅力の1つです。

会社の財務状況に合わせて、貸付方式を選択できるのは大きなメリットではないでしょうか。

つづいてAGビジネスサポートの口コミ・評価を紹介していきます。

AGビジネスサポートの口コミ・評価

ビズローン編集部では、クラウドソーシングサイトを利用して、ビジネスローンの満足度調査を行いました。

なお満足度は10段階評価でご回答いただきました。

それでは3つの評価・口コミを紹介していきます。

AGビジネスサポートの融資は、私の事業にとって大きな支えとなりました。

迅速かつ丁寧な審査で、素早く必要な資金を手に入れられたからです。

単に融資だけでなく、柔軟な返済プランを提案してくれたことで、経営の負担を軽減できたため安心して利用できました。

信頼性の高いパートナーとして、長期的なビジネスの成功に向けて共に歩んでいけることに感謝しています。

今後もAGビジネスサポートを利用する予定です。

事業者専用で、赤字内容の私にも200万円の融資を受けられました。

もちろん事業計画書を提出、努力があってことだと思います。

最初は100万円の融資枠でしたが、返済半年後には200万円まで増額いただきました。

商工会議所推薦で国民金融公庫に申し込みしましたが、貸してもらえなかったことを振り返ると、AGビジネスサポートから融資を受けれたのは涙が出るくらいありがたかったです。

事業性資金として融資を受けるわけですが使途の細かな追求もなく、実質個人事業者向けのフリーローンという感じがしました。

今回50万円ほど必要だったため、銀行系のローンを2社、大手消費者金融を2社で申し込みましたが融資を断られてしまいました。

そんななか私を救ってくれたのはAGビジネスサポートでした。

信用情報機関にどのように記録されるのかが気がかりですが、大変感謝しております。

AGビジネスサポートの申し込みに必要な書類

AGビジネスサポートに申し込むと、まずは仮審査が行われ、審査結果を担当者から告げられることとなります。

仮審査の後、本審査に通れば無事に借入準備完了です。

本審査では下記の書類を提出することになるので、AGビジネスサポートに申し込むより前に準備しておくと、スムーズな借り入れができますよ。

| 法人 | 個人事業主 |

|---|---|

※その他必要に応じた書類 |

※その他必要に応じた書類 |

※事業内容確認書と資金繰り表は、AGビジネスサポート所定の書類です。

なお所定の書類は、以下参照先からダウンロードできます。

つづいてAGビジネスサポートのビジネスローンと、カードローンのスペック比較を紹介していきます。

AGビジネスサポートのビジネスローンとカードローン比較

AGビジネスサポートの基本情報は以下のとおりです。

ビジネスローンとカードローンを比べてみていきましょう。

| ビジネスローン | カードローン | |

|---|---|---|

| 融資対象者 |

法人または個人事業主

|

法人または個人事業主

|

| 融資額 | 50万円~1,000万円 | 1万円~1,000万円※1 |

| 契約利率(実質年率) | 年3.1%~18.0% | 年5.0%~18.0% |

| 担保 | 不要 | 不要 |

| 保証人 | 原則不要※2 | 原則不要※2 |

| 返済方式 |

|

元金定率リボルビング返済 |

| 返済期間・回数 |

|

最長8年4ヶ月(100回以内) |

| 遅延損害金(実質年率) | 年20.0% | 年20.0% |

| 必要書類 |

【法人】

【個人事業主】

|

【法人】

【個人事業主】

|

| 契約時締結費用 | 印紙代(実費) | 印紙代(実費) |

※1 新規取引の場合は、上限500万円

※2 法人の場合は、代表者が原則連帯保証人となります

※3 事業内容確認書はAGビジネスサポート所定のものを利用します

上記の表でもわかるように、ビジネスローンとカードローンでは、融資金額に50万円の幅があります。

借入方法も、カードローンであれば融資金額内で自由に決められるのに対して、ビジネスローンは一括の借り入れになります。

そのほか返済方法や回数も異なるため、特徴や違いをしっかりと理解して、自分に合った商品を選ぶようにしましょう。

GMOあおぞらネット銀行 あんしんワイド

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 年0.9%~14.0% | 10万円~1,000円まで | 最短2営業日 |

| 融資時間 | 法人 | 個人事業主 |

| 最短2営業日 | 申込可能 | 申込不可 |

あんしんワイド

公式サイトはこちら

GMOあおぞらネット銀行の【あんしんワイド】は、GMOあおぞらネット銀行株式会社が、【法人向け】に提供している、融資枠型のビジネスローンです。

融資枠型のローンは、融資枠内でいつでもどこでも、何度でも手数料不要で借り入れできる貸付方式です。

また毎月の返済以外にも自由に返済可能となっています。

そのためつなぎ融資として利用し、入金があったタイミングで返済という方法もとれます。

なおあんしんワイドは、2022年5月16日(月)からサービスを開始した、歴史の浅いビジネスローンです。

しかしわずか3日間で200社を超える申し込みがあり、2023年3月末時点で申込実績は1万5,000件を突破しました。

申し込みには、決算書や事業計画書が不要で、直近3ヶ月間の連続した入出金明細をもとに審査が行われます。

なおGMOあおぞらネット銀行の法人口座を開設して日が浅い場合は、【freee入出金管理サービス】に、他の金融機関口座を同期(データ連携)する必要があります。

※【freee入出金管理サービス】の詳細はこちら

あんしんワイドの基本情報

金利が年0.9%〜14.0%と、この記事で紹介している法人カードローン(ビジネスローン含む)なかでも低めの金利設定です。

なるべく金利が低い融資商品を探している事業主にピッタリなビジネスローンでしょう。

ただし個人事業主は対象でないため、利用できないので注意してください。

| GMOあおぞらネット銀行 あんしんワイド | |

|---|---|

| 最大限度額 | 10万円~1,000万円 |

| 金利 | 年0.9%~14.0%※ |

| 審査スピード | 最短2営業日 |

| 融資スピード | 最短2営業日 |

| 資金使途 | 事業資金のみ |

| 決算書 | 不要 |

| 確定申告書 | 不要 |

※一部特約を利用している場合は年14.0%です。

GMOあおぞらネット銀行 あんしんワイドの特徴

GMOあおぞらネット銀行 あんしんワイドの注目ポイントは以下のとおり。

- 金利が0.9%~14.0%と低い設定

- オンラインで24時間申込可能

- 借入限度額が最大1,000万円

- 繰り返し借りられる融資枠型ローン

- 赤字・創業期でも申し込みを歓迎している

あんしんワイドの注目すべき点は、融資枠型ローンだけではありません。

赤字や創業期でも申込可能であるため、銀行融資や公的融資を断られたという事業者にとって利用しやすい金融商品となっています。

公式サイトで大々的に打ち出しているため、審査に不安がある方でも申し込みやすいです。

また直近3ヶ月分の入出金データから審査が行われるため、決算書・確定申告書が不要な点も嬉しいポイントでしょう。

くわえて金利が低めに設定されていて、下限金利0.9%と紹介したビジネスローンのなかで、もっとも低い設定となっています。

あんしんワイドは10万円ごとの借り入れなので、少額の利用にも適しています。

ただし利用できるのは、法人のみなので個人事業主の方は申し込みできません。

とはいえ法人経営者にとっては、非常に魅力的なビジネスローンなので、ぜひ検討してみてください。

【FP塚越先生のコメント】

AGビジネスサポートは、法人でも個人事業主でも利用でき、最短即日融資が可能です。

赤字決算・債務超過でも申し込みができ、利用者が多いのでお勧めします。

プロミス自営者カードローンは、個人事業主向けで事業資金以外にも使えるのが魅力です。

GMOあおぞらネット銀行のあんしんワイドは、法人向けで金利が低いのが嬉しいですね。

法人カードローンを選ぶときのポイント

法人カードローンは、それぞれ金利や申込属性の違いがあり、比較要素が多いです。

ただし、以下4つのポイントを押さえれば、自社の財務状況に適した法人カードローンを選びやすくなります。

- 金利

- 融資スピード

- 資金用途

- 融資対象者

では1つずつ紹介していきます。

金利

融資を受けて返済する際に、金利は必ず付帯します。

そのため金利が高いローンを利用すると、元金にくわえて多く利息を支払わなければなりません。

いっぽう金利が低いローンは、返済時の負担を軽減できるメリットがあります。

金利は低ければ低いほど財務体力を削らずに返済ができるため、融資を検討している方全員が、低めの金利で契約したいと考えますよね。

ただし、以下のように、金利が低いローンは誰にでも当てはまるわけではなく、金利の低いローンを優先的に選んだほうがいい人の特徴があります。

- 短期間で返済できる目途がある人

- 今期もしくは前期が赤字決算だった人

- 他社からの借り入れが複数ある人

上記に当てはまる人は、「いま以上に資金繰りを悪化させたくない」という強い思いがあります。

この記事で紹介した福岡銀行フィンディやGMOあおぞらネット銀行 あんしんワイドは、低めの金利設定です。

事業資金を借り入れた際の金利相場や最適な調達方法は、以下の記事でも紹介しています。

融資スピード

つづいての法人カードローンを申し込む際に注目するポイントの2つ目は、融資スピードです。

資金調達が必要という場面は、資金繰りに悩んでいたり、切羽詰まった状況だったりします。

たった数日で会社の状況が大きく変って、経営が傾いてしまうかもしれないのに、悠長に1週間〜1ヶ月も融資を待っていられないですよね。

たとえば急ぎの資金調達をしたいのに、融資まで1週間かかるとなると、その間の資金繰りも考えないといけません。

では融資スピードが早い法人カードローンを選ぶべき人は、どのような人なのか、以下4つの特徴を確認してください。

- 入金までのつなぎ資金を調達したい人

- 資金ショートの可能性がある人

- 法人税や消費税などの税金滞納をしている人

- 従業員への給料が支払えない人

上記のように急いで資金調達をしないと、会社の信頼や存続の危機を迎えるような人は、金利以上に融資スピードを重視するべきでしょう。

なお最短即日の審査回答と融資を受けられるのは、AGビジネスサポートとプロミス自営者カードローンです。

なかでもAGビジネスサポートは、融資限度額1,000万円なので、高額融資を希望する方にもおすすめです。

資金用途

法人ローンを申し込む際に確認しておくべきポイントは、資金用途です。

事業主向けの法人ローンは、資金用途が指定されています。

たとえば資金用途が事業資金に指定されている法人ローンを、プライベートで利用したとき契約違反となります。

融資先とトラブルの火種になり、強制的に解約される可能性もあるので、必ず資金用途はチェックしておきましょう。

とはいえ資金用途が【事業資金のみ】と書かれているだけでは、何に利用して大丈夫で何がダメなのかわからない場合もありますよね。

たとえば「社用車の購入に使えるかな?」「税金の支払いに使ってもいいかな?」という場合は基本的に利用は問題ないです。

ただし契約する法人カードローンによって、若干違いがあるので、事前に問い合わせてから申し込みを行ってください。

なお借り入れたお金を生計費としても利用したいなら、プロミス自営者カードローンがおすすめです。

融資対象者

法人カードローンを申し込むうえで、融資対象者は重要なポイントとなります。

というのも法人カードローンの融資対象者は、大きくわけて以下3つしかありません。

- 法人・個人事業主

- 法人のみ

- 個人事業主のみ

たとえばこの記事で紹介した法人カードローンの融資対象者は、以下のようになります。

それぞれのストロングポイントもまとめているので、比較してみましょう。

| AGビジネスサポート | あんしんワイド | 福岡銀行フィンディ | プロミス 自営者カードローン |

セゾンファンデックス 事業者向け不動産担保ローン |

|

|---|---|---|---|---|---|

| 法人 | |||||

| 個人事業主 | |||||

| 特徴 |

|

|

|

|

|

法人か個人事業主かによって、審査基準や申込可能な年齢まで異なるため、注意が必要です。

たとえば個人事業主は、GMOあおぞらネット銀行あんしんワイドに申し込みたいと思っていても、融資対象者から外れるため申し込みできません。

そのため個人事業主で、赤字決算や創業期でも融資が必要ならAGビジネスサポートがおすすめです。

決算書や確定申告書が不要という点に良さを感じたなら、福岡銀行フィンディに申し込み。

上記のように法人カードローンで重視するポイントと融資対象者のカテゴリーを精査して、検討する必要があります。

【FP塚越先生のコメント】

【FP塚越先生のコメント】

法人カードローン利用のメリット5選

法人カードローンの利用には、以下5つのメリットがあります。

- 借り入れ枠の設定だけも可能

- 一度カードをつくれば限度額まで繰り返し借りられる

- 最短即日で融資が実行される

- 総量規制の対象外

- コンビニATMからでも資金調達が可能

それぞれ順番に解説していきます。

借入枠の設定だけも可能

法人カードローンは、借入枠の設定だけにも対応しているものがあります。

つまり借入希望額が、一気に指定の口座に振り込まれるわけではありません。

借入枠の設定のみなら、必要な時に必要な分だけ借り入れて運転資金として利用できるのです。

一般的な法人ローンは証書貸付方式を採用しているため、希望金額が指定の口座に全額振り込まれます。

いっぽう法人カードローンは、500万円の借入枠に対して、実際に利用するのは100万円だけというようにコントロールできるのです。

しかも実際に借り入れた金額に対してのみ利息が発生するので、返済額も少額に抑えられるメリットがあります。

一度カードを作れば限度額まで繰り返し借りられる

法人カードローンに申し込み、一度ローンカードが発行されれば、限度額いっぱいまで繰り返し借入可能です。

たとえばAGビジネスサポートで借り入れた場合を見てみましょう。

| AGビジネスサポート | ||

|---|---|---|

| 借入日 | 借入額 | 残り借入可能額 |

| 〇月〇日 | 200万円 | 300万円(500万円-200万円) |

| 〇月△日 | 200万円 | 100万円(300万円-200万円) |

| 〇月×日 | 70万円 | 30万円(100万円-70万円) |

※限度額500万円に設定されたAGビジネスサポートで借り入れた場合

AGビジネスサポートのビジネスカードローンに申し込み、限度額が500万円に設定されたとします。

まずは〇月〇日につなぎ資金を調達するために、200万円借り入れました。

限度額500万円から200万円が引かれて、残りの借入可能額は300万円です。

しかし200万円を返済するより前の〇月△日、もう200万円の資金調達が必要になりました。

通常の法人カードローンなら、新たに200万円の融資を受けるための申し込みをしなければいけません。

しかしAGビジネスサポートの場合は、残りの300万円から申し込みなしで追加の200万円を借りられます。

最短即日で融資が実行される

法人カードローンの最大の特徴は、融資スピードです。

事前に申し込みに必要な書類を用意しておけば、最短で申し込んだその日のうちに融資が実行されます。

予期せぬ取引先の倒産や、ライバル企業の撤退による急激な需要増加など、緊急性の高い資金調達の場面で非常に役立ちます。

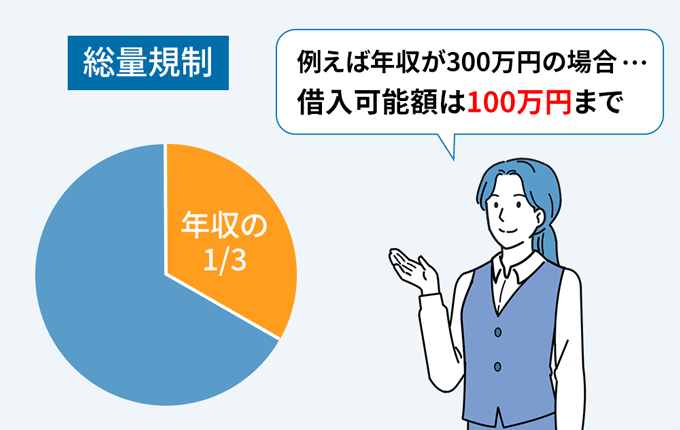

総量規制の対象外

貸金業法では、個人が年収の3分の1以上の借り入れができないように、総量規制というルールが設けられています。

しかし事業資金として融資を受ける場合は、総量規制の対象外です。

そのため法人カードローンを利用すれば、年収の3分の1以上の借り入れが可能になります。

いっぽう生活資金の借入として、SMBCモビットなどの個人向けカードローンを利用する場合は、年収の3分の1までしか借入できません。

コンビニATMからでも資金調達できる

銀行融資では、融資を受ける際に都度銀行まで足を運ぶ必要がありました。

法人カードローンなら、コンビニのATMからでも事業資金を調達できます。

ただし最近の銀行融資も来店不要に対応しており、Web上で申し込み〜借り入れまで可能な融資商品が増えてきています。

この記事で紹介した、福岡銀行フィンディやGMOあおぞらネット銀行 あんしんワイドは、どちらも来店不要です。

【FP塚越先生のコメント】

法人カードローンのデメリット2選

ノンバンク系法人カードローンを利用するのであれば、メリットだけでなくデメリットも知っておかなければなません。

ノンバンク系法人カードローンを利用するデメリットは以下の2つです。

- 公的融資・銀行融資にくらべて金利が高い

- 公的融資・銀行融資にくらべて融資限度額が低い

公的融資・銀行融資に比べて金利が高い

ノンバンク系法人カードローンが、公的融資や銀行融資(銀行ビジネスローン)よりも金利が高い理由は、貸倒れのリスクが高いからです。

ノンバンク系法人カードローンの多くは、無担保・無保証人です。

そのため仮に申込者の資金がショートしてしまい、返済が不可能になってしまうと、融資したお金を回収する方法がありません。

公的融資・銀行融資に比べて融資限度額が低い

ノンバンク系法人カードローンの限度額が低い理由は、莫大な融資を行って貸倒れに終わると、回収できなかったお金はすべて負債として責任を負うからです。

そのため金利を高額に設定し、融資限度額を低くして貸倒れのリスクを減らしているのです。

まとめ

法人カードローンは、スピーディーな資金調達の方法として、法人経営者や個人事業主には頼りになる存在です。

ただし事業資金や設備投資など、高額で返済が長期的な融資を目的としてしまうと、利息が膨れ上がり、返済時の負担が大きくなりかねません。

長期的な融資なら、日本政策金融公庫や銀行融資を利用するのがベストです。

しかしなかには銀行や日本政策金融公庫だと、融資までの時間が長すぎて緊急時に利用できないという状況の方もいます。

ローンカード方式(融資枠型ローン)を採用している、以下3つの法人カードローンなら利用枠の設定だけでも可能です。

つまり緊急時の資金調達や入金までのつなぎ資金が必要なときに、申し込む手間を省いて利用できる資金を保有しておけます。

お金のトラブルは、会社の経営状況が大きく左右されるので、転ばぬ先の杖として準備をしておくことが大切です。

この記事を参考に、資金繰りの改善や安定に役立ててもらえると嬉しいです。

【FP塚越先生のコメント】