個人事業主(自営業者)には、融資を受ける際など、収入証明書類の提出を必要とする場面がいくつかあります。

ただし個人事業主は、自分で収入証明書を取得する必要があるため面倒。

会社経営者の報酬も基本的には給与扱いとなるので、個人事業主だけが所得を証明するのに手間がかかります。

結論、いくつかある所得を証明する書類のなかでも、個人事業主は確定申告書がベストです。

この記事を読むと、個人事業主が収入証明書類を提出しなければならないシーンや、確定申告書が最適な理由を理解できます。

たとえ事業の収支が安定していなくても、資金調達による融資を受ける際は収入証明書類が必要です。

はじめに個人事業主が所得を証明する書類について解説していきます。

-

【FP】恩田雅之 -

2004年3月にCFP®資格を取得後6月、札幌にて「オンダFP事務所」を開業。

初心者向け資産運用に関するセミナーと投資信託など資産運用を中心としたコラムの執筆やローン関連を中心に記事の監修などを中心に活動中。

【保有資格の詳細】

・CFP®

・証券外務員2種

-

【ライター】嶋崎 -

当サイトを運営している嶋崎と申します。

わたしは経営の経験はありませが、サイト運営に携わり約2年が経過するなかで、事業主のお金の悩みは特有であることを勉強してきました。

たとえば事業主へ実際にインタビューをしたり、実際にセミナーに参加したりするなどして、資金調達の流れやどのようなときにお金の不安を感じるのかを勉強しています。

資金繰りの悩みを解決するためのサービスをすべてを網羅するのは大変です。

一から資金繰りの悩みを調べずとも、「ビズローンで解決できた」が叶うように、全力でサポートします。

個人事業主が所得を証明する書類

個人事業主は、自分で申請して所得証明書を取得しなければなりません。

所得を証明する書類は、市・区役所に申請する書類と、税務署に提出した書類などがあります。

では所得証明する書類を以下3つ順番に紹介していきます。

- 所得証明書・課税証明書

- 納税証明書

- 確定申告書の写し

金融機関から事業資金の融資や個人の生活資金の借り入れをするときに、所得を証明する書類の提出が必要になる場合が多々あります。

金融機関や申し込むローンによって求められる書類が異なります。

この記事を読んでそれぞれの書類の違いを覚えておきましょう。

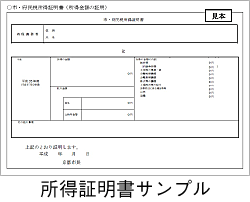

所得証明書・課税証明書

所得を証明する書類として最もポピュラーなのは【所得証明書】です。

市役所や区役所にて発行している証明書で、自営業者の場合であれば所得金額が記載されています。

同じように課税証明書も市役所で取得でき、所得金額を証明できます。

しかし所得証明書と課税証明書のどちらの場合も、確定申告後でなければ発行できないので、開業間もない場合は申請できません。

納税証明書

納税証明書は市役所が発行するものと、税務署が発行するものがあります。

所得を証明する書類としては税務署が発行する納税証明書を取得しましょう。

市役所が発行する納税証明書は市県民税の納税額などを証明するもので、所得金額を記載しておらず、所得を証明する書類とはなりません。

税務署の納税証明書は4種類あります。

| 納税証明書 (その1) |

納付すべき税額・納付した税額および未納税額等の証明 |

|---|---|

| 納税証明書 (その2) |

所得金額の証明(個人は申告所得税に係る所得金額) |

| 納税証明書 (その3) |

未納の税額がないことの証明 |

| 納税証明書 (その3の2) |

申告所得税と消費税および地方消費税に未納の税額がないことの証明(個人用) |

| 納税証明書 (その3の3) |

法人税と消費税および地方消費税に未納の税額がないことの証明(法人用) |

| 納税証明書 (その4) |

証明を受けようとする機関に、滞納処分を受けたことがないことの証明 |

上記の表内で所得を証明できるのは、【納税証明書(その2)】です。

しかし銀行融資などでは、きちんと納税しているかどうかを証明する必要があるので、(その1)と(その2)をセットで申請します。

納税をまったくしていなければ、納税証明書は発行できません。

未納があれば税金を納めてから申請する必要があります。

確定申告書の写し

所得税確定申告書も所得証明書の代わりになります。

確定申告書Bを税務署に提出したときに、受付印のある控えが手元に残るので、そのコピーを提出します。

※e-Taxの場合は受付印不要

所得証明書の金額は、青色申告特別控除の金額が差し引かれた金額となっています。

確定申告書の内訳を見れば、控除前の所得額も記載されているので、

融資申込で実際の所得を見てもらいたい場合は、確定申告書を提出しましょう。

個人事業主の所得証明書類は確定申告書がベスト

個人事業主が経営者として所得を証明する必要があるのは、おもに事業資金を銀行などの融資で調達する場合です。

確定申告書なら、控除前の所得額も記載があり実際の所得も閲覧できるため、最適な収入証明資料と言えます。

融資申込は確定申告書がベスト

確定申告書はコピーするだけなので、手数料がかからないうえに、正確な所得金額を伝えられる点が最大のメリットです。

市役所発行の所得証明書は所得金額の記載だけで、収入の詳細まではわかりません。

たとえば赤字の年度があったとして、売上が下がってしまったのか、一時的に経費が増大したのかは所得証明だけではわかりません。

そのため事業性融資を行なっているほとんどの金融機関は、確定申告書を要求して詳細をチェックします。

経営状態を知るためには、法人であれば決算書、個人事業主であれば確定申告書を見るのが1番なのです。

事業資金を融資で調達する場合にも、本人確認書類とともに所得を証明する書類が必要となります。

連帯保証人がいれば、連帯保証人の所得証明書も原則必要です。

ただし金融機関によって必要書類が違うので、それぞれ必要な書類を紹介します。

- 日本政策金融公庫

- 銀行融資(銀行カードローンを含む)

- ノンバンク(消費者金融・カードローン会社など)

つぎの章でそれぞれ順番に紹介していきます。

個人事業主は毎年確定申告書を作成し確定申告しますので、開業してから1年以上たっている事業主の方でしたら、ローンを申し込む金融機関にすぐ提出できます。

開業間もないなど確定申告をまだ行っていない事業主の方は、収入証明などの書類提出が不要なビジネスローンから申込先を選択することになります。

事業性融資の申し込み

事業資金を融資で調達する場合にも、本人確認書類とともに所得を証明する書類が必要となります。

連帯保証人がいれば、連帯保証人の所得証明書も原則必要です。

金融機関によって必要書類が違うので、それぞれ必要な書類を紹介します。

日本政策金融公庫

日本政策金融公庫では、直近2期分の確定申告書の写しが必要です。

また創業資金融資の場合は、前年度の所得を証明する書類となるので、前年度が給与所得の場合は源泉徴収でも大丈夫です。

銀行融資(銀行カードローン含む)

個人事業主がはじめての銀行融資を申し込む場合、所得証明書の提出を要求される場合が多いようです。

しかしなかには、決算書・確定申告書なしで利用できるビジネスローンがあります。

確定申告書の有無は以下の表をご覧ください。

|

確定申告書不要 |

|

|---|

ノンバンク(消費者金融・カードローン会社など)

ノンバンク系の事業者向けビジネスローンは、基本的に確定申告書の提出が必要です。

消費者金融会社やカードローン会社によって、何期分必要か違うので個別に紹介していきます。

|

確定申告書1期分(最新のもの) |

|

|---|---|

|

確定申告書2期分 |

|

おそらく個人事業主が金融機関から融資を受けるときに、大きな課題となるのが【業歴】です。

本来であれば資金不足に悩みやすい設立間もないタイミングなどでは、銀行カードローンを除いて、銀行などから融資を受けるのが難しいです。

銀行が業歴を知るうえでも、所得証明書は重要な役割を果たしていると言えるでしょう。

いっぽうノンバンク系のカードローンやビジネスローンであれば、1期分の確定申告書で融資の申し込みが可能です。

日本政策金融公庫や銀行融資に比べて、融資ハードルが低いという点が特徴的です。

事業融資以外で収入証明書が必要になるシーン

個人事業主が所得を証明しなければいけないケースとして、資金調達の融資が最初に思い浮かびます。

しかし生活していくうえで、所得証明を必要とするケースがいくつかあります。

収入証明書が必要になるシーンは以下のとおり。

- ランクの高いクレジットカードの契約時

- 住宅や車など大きな買い物をするとき

- 賃貸住宅の契約時

- 保育園の入園・児童手当の申請時

それぞれ詳しい内容を紹介していきます。

ランクの高いクレジットカードの契約時

クレジットカードのなかでも、ゴールドカードといったカード利用枠・キャッシング枠も大きい場合は、カード会社が所得証明書を要求する可能性があります。

これは貸金業法の総量規制という、年収の3分の1までの貸付限度額の制限により、正確な所得を確認するためです。

ちなみに総量規制の対象となるのは、貸金業者からの生活資金などの借り入れや、クレジットカードによるキャッシングなどです。

つまり銀行融資や貸金業者の事業性融資は総量規制対象外です。

生活用資金でも個人事業主の場合は、基本的に確定申告書の写しの提出が求められます。

住宅や車など高額な買い物をするとき

新居や自動車など高額な買い物をするときには、住宅ローンやマイカーローンなどの借り入れを利用する人が多いでしょう。

申込者の返済能力に直結する年収は、重要なローンの審査項目です。

賃貸住宅の保証会社

居住用でも事業用でも賃貸物件の申し込みをする場合、連帯保証人が必要です。

保証人がいない場合は保証会社を付けることになりますが、保証会社の審査に所得証明書が必要になります。

連帯保証人がいても保証会社を付けることを求められることも多いので、所得を証明する書類は手続き上必要です。

上記の場合は、所得があるとわかればいいので、開業直後で所得証明書がないなら、1年分の通帳の写しを利用して収入があると示しましょう。

保育園の入園・児童手当の申請

保育園の保育料や児童手当の申請にも所得証明書が必要です。

ただし市区町村によって保育料が異なるため、所得証明書の要否が異なります。

たとえば京都市だと、課税証明書の提出が求められます。

所得金額で実際に支払う保育料や児童手当が異なり、確定申告書で実際の所得金額を証明する必要はありません。

確定申告書の指定が無ければ、所得証明書や課税証明書の提出になります。

日常生活で提出するなら役所発行の所得証明書

日常生活で所得を証明する場合は、福祉関係の申請や住宅の賃貸、生活資金の融資などがあります。

役所に提出する証明書としては、やはり役所が発行する所得証明書や納税証明書がいいでしょう。

役所の場合は定形外の書類は受け付けないこともあるので、必要書類は指示されたものを提出するのが無難です。

住宅賃貸の保証会社など民間に提出する場合は、応用が効くので一般的な所得証明でなくても確定申告書の写しで代用できます。

今までの確定申告の回数で事業資金の借入先を選択しましょう。

2回以上でしたら金利の低い日本政策金融公庫の融資を検討してみましょう。

ただし初めて申し込む場合は、会社概要書など他の書類の提出も必要になります。

また事業融資以外での収入証明では、提出先により必要書類が異なる場合があります。事前にしっかり確認しておきましょう。

個人事業主は確定申告書の写しを保管しておくのがマスト

個人向けローンの場合は確定申告書を求められます。

事業関連も含めて総合的に見て確定申告書を利用できるケースは多いので、控えはきちんと保管しておきましょう。

個人事業主に限らず、所得を証明する必要に迫られることは意外に多いものです。

とくに事業資金を融資に頼っている場合は、所得証明書類を提出する機会が多くなります。

サラリーマンは源泉徴収票や給与明細書でも、カードローン契約の所得証明に使えます。

しかし個人事業主の場合、代わりになるのは確定申告書の写ししかありません。

個人事業主にとっては最も手軽に所得を証明できて、発行手数料もかからないのが確定申告書です。

裏を返せば確定申告書をきちんと記載していないと、その後のカードローン審査や銀行融資審査、住宅ローン審査にまで影響があります。

個人事業主の確定申告書は、会社の決算書に相当するものなので、正確に記載するようにしてください。

青色申告で確定申告をした場合は、確定申告書以外に帳簿関係では、仕訳帳や総勘定元帳、現金出納帳など、決算関係書類では損益計算書や貸借対照表、棚卸表など、現金預金取引等書類では、領収書や預金通帳などにそれぞれ保管義務があります。

保管期間は原則7年間です。

白色申告では法定帳簿が7年間、それ以外の帳簿や書類に関しては5年間の保存義務があります。

銀行カードローンは独自のルールにより収入証明書が不要

銀行カードローンは、銀行法という法律に則り営業していますが、収入証明書の提出を義務付けていません。

そのため銀行カードローンは、銀行が自主的に収入証明の提出基準を定めているのです。

そこで5つの主要な銀行カードローンの、収入証明書類の提出が必要になる基準を軸に、以下3つの項目を比較しました。

- 収入証明書が必要になる基準

- 金利

- 50万円以下の適用金利

| 銀行カードローン | 収入証明が必要になる基準 | 金利 | 50万円以下の適用金利 |

|---|---|---|---|

| 三菱UFJ銀行カードローン バンクイック | 利用限度額が50万円を超える場合※ | 年1.4%~年14.6% | 年13.6%~年14.6% |

| みずほ銀行カードローン | 利用限度額が50万円を超える場合※ | 年2.0%~年14.0% | 年14.0%※2 |

| 三井住友銀行カードローン | 申込金額が50万円を超える場合※ | 年1.5%~年14.5% | 年12.0%~年14.5% |

※2 住宅ローンを契約中の方は13.5%

紹介したすべての銀行カードローンで、希望借入額が50万円を超える場合、必要になるとわかりました。

裏を返せば、原則利用限度額が50万円以下なら、収入証明書の提出をする必要なく申し込めます。

ではそれぞれの特徴を解説していきます。

楽天銀行スーパーローン

| 金利 | 限度額 | 審査時間 |

|---|---|---|

| 年1.9%~14.5% | 10万円~800万円 | 最短即日 |

| 融資時間 | 資金用途 | 郵送物なし |

| 最短即日 | 生計費 |

\楽天会員ランクに応じて審査優遇※一部例外あり/

楽天銀行スーパーローン

公式サイトはこちら

楽天銀行スーパーローンの金利

楽天銀行スーパーローンの金利は以下のとおり。

| カード利用限度額 | 通常金利 |

|---|---|

| 800万円 | 年1.9%~4.5% |

| 800万未満 | 年2.0%~7.8% |

| 600万未満 | 年2.5%~7.8% |

| 500万円未満 | 年2.9%~8.9% |

| 350万円未満 | 年2.9%~12.5% |

| 300万円未満 | 年3.9%~14.5% |

| 200万円未満 | 年6.6%~14.5% |

| 100万円未満 | 年14.5% |

楽天銀行スーパーローンは、審査の際に申込者が、申込者が申告した勤務先で本当に勤務しているか確認されます。

注意すべき点は、固定電話の回線を持たない個人事業主(自営業者)は、契約できないという点です。

というのも楽天銀行スーパーローンを申し込む際の、勤務先電話番号を入力では、固定電話しか対応していないからです。

法人の場合、固定電話がないというケースは少ない可能性が高いですが、多くの個人事業主はビジネス用の携帯電話を契約しているのではないでしょうか。

もし固定電話がなくて、楽天銀行スーパーローンを諦めなければならない個人事業主は、つぎに紹介するみずほ銀行カードローンを検討してみてください。

三菱UFJ銀行カードローン バンクイック

三菱UFJ銀行カードローンのバンクイックは、知名度の高い銀行カードローンの1つです。

自営業者であっても安定した収入があれば、バンクイックを活用できます。

申し込み時の在籍確認で、固定電話がなくても事業用に利用している携帯電話があれば、そちらで対応してもらえます。

また以下のATMを利用すれば手数料がいつでも0円です。

- 三菱UFJ銀行ATM

- セブン銀行ATM

- ローソン銀行ATM※

- イーネットATM

※ローソン銀行ATMは、【ローソンATMマーク】のあるATMが対象。

最少返済額は月1,000円からなので、無理なく返済できます。

生活費に使うはずだった資金を、緊急で事業資金に回してしまった場合などの生活資金調達方法として役立てられます。

三菱UFJ銀行カードローン バンクイックの基本情報

三菱UFJ銀行カードローン バンクイックの基本情報は以下のとおりです。

| 限度額 | 10万円~800万円 |

|---|---|

| 金利 | 年1.4%~年14.6% |

| 限度額50万円以内の金利 | 年13.6%~年14.6% |

| 審査スピード | 申込日の最短翌営業日以降9時~21時(土・日・祝日は9時~17時) |

| 資金用途 | 事業資金以外 |

| 月々の返済額 | 月々1,000円~ |

|

提携ATM 提携コンビニATM |

※ローソン銀行ATMは、【ローソンATMマーク】のあるATMが対象。 |

みずほ銀行カードローン

みずほ銀行カードローンは、紹介した銀行カードローンのなかで、上限金利が1番低い設定になっています。

一般的にカードローンの利用手続きでは、ローンカードの発行が必要なので、少し手間がかかってしまうというデメリットがあります。

しかしみずほ銀行カードローンは、預金口座用のキャッシュカードを持っていれば、そのままローンカードとして利用できるのです。

すでにみずほ銀行のキャッシュカードを持っているなら、とても利用しやすい銀行カードローンです。

またみずほ銀行の住宅ローン利用者なら、金利が優遇されるというメリットもあります。

|

通常金利 |

年2.0%~14.0% |

|---|---|

|

住宅ローン契約者の優遇金利 |

年1.5%~13.5% |

とはいえ住宅ローンを契約していなくても、低めの金利設定であることに変わりありません。 長期的に利用を考えたときに金利が低いという点は、大きなメリットになります。

みずほ銀行カードローンの基本情報

みずほ銀行カードローンの基本情報は以下のとおりです。

| みずほ銀行カードローン | |

|---|---|

| 限度額 | 10万円~800万円 |

| 金利 | 年2.0%~14.0%※ |

| 限度額50万円以内の金利 | 年14.0% ※住宅ローンを契約中の方は13.5% |

| 審査スピード |

|

| 融資スピード | 最短翌営業日 |

| 資金用途 | 事業性資金以外 |

| 月々の返済額 | 月2,000円~ |

| コンビニ対応 |

|

三井住友銀行カードローン

三井住友銀行カードローンは、テレビCMで目にする機会が多いため、印象に残っている方も多いはず。

金利設定が、年1.5%〜14.5%と低めであるため利用しやすく、月々の返済額は最少2,000円〜なので無理なく返済できます。

また普通預金口座を持っていれば、キャッシュカードから取引が可能になるため、ローン専用カードの発行が不要です。

さらにWebからの申し込みに、24時間対応しているため、いつでも申し込み~借り入れを完結させられます。

三井住友銀行カードローンの基本情報

三井住友銀行カードローンの基本情報は以下のとおりです。

| 三井住友銀行カードローン | |

|---|---|

| 限度額 | 10万円~800万円 |

| 金利 | 年1.5%~年14.5% |

| 限度額100万円以下の金利 | 年12.0%~14.5% |

| 審査スピード | 最短当日回答※1 |

| 資金用途 | 事業資金以外 |

| 月々の返済額 | 月2,000円から |

| コンビニ対応 |

|

※2 ゆうちょATMは、返済用預金口座のキャッシュカードとの兼用カードは利用できません

銀行カードローンを利用するデメリット

銀行カードローンは利用限度額50万円以下なら、基本的に収入証明書の提出が不要なため、わざわざ書類を準備する必要ない点がメリットです。

しかし個人事業主が銀行カードローンを利用すると、以下2つのデメリットが懸念されます。

- 50万円以上の借り入れには収入証明書が必要

- 銀行カードローンは事業資金として利用できない

それぞれ順番に紹介していきます。

50万円以上の借り入れには収入証明書が必要

この記事で紹介した銀行カードローンは、50万円以下の利用であれば、収入証明書の提出が原則不要という基準を設けています。

しかし裏を返せば、50万円以上借り入れたい場合、収入証明書の提出を求められます。

先ほど紹介した銀行カードローンの収入証明書として認められている書類を見てみましょう。

|

銀行カードローン |

認められている収入証明書類 |

|---|---|

|

三菱UFJ銀行カードローン バンクイック |

|

|

みずほ銀行カードローン |

|

|

三井住友銀行カードローン |

|

|

楽天銀行スーパーローン |

|

上記の収入証明書が手元にない場合、用意するのに手間がかかります。

もし限度額50万円以上で銀行カードローンを利用したいなら、確定申告書の写しは控えておいてください。(みずほ銀行カードローンは確定申告書での所得証明不対応)

銀行カードローンを申し込む際に、スムーズな申込体制を整えておくのが適切です。

銀行カードローンは事業資金として利用できない

個人事業主が経営者として、運転資金を借り入れるとき、資金用途が事業資金として利用できる融資商品を選ばなければいけません。

銀行カードローンの多くは、資金用途が事業資金として利用できません。

そのため本来生活資金として備蓄していたお金を、事業資金に回して生活資金として銀行カードローンを契約するという流れになります。

事業資金として利用禁止しているローン商品を、事業資金として使用すると、規約違反で利用停止や強制解約などの措置を取られてもおかしくないでしょう。

本当は事業資金として利用するのに、生活資金のためと偽って借りないようにしてください。

個人事業主が利用できる勘定科目に「事業主貸」と「事業主借」という勘定科目があります。

事業資金を生活費に使用する場合は「事業主貸」を使って仕訳を行います。

逆に個人事業主の生活費などに利用するお金を事業資金に使用する場合は「事業主借」を使って仕訳をします。

このように事業資金と個人資金の相互のやり取りができます。

ただしローンに関してはビジネスローンとカードローンでは、利用できる資金使途が異なるので注意しましょう。

まとめ

個人事業主に限らず、所得を証明する必要に迫られることは意外に多いものです。

とくに事業資金を融資に頼っている場合は、所得を証明する機会が多くなります。

サラリーマンは源泉徴収票や給与明細書でも、カードローン契約の所得証明に使えます。

個人事業主にとって確定申告書は、最も手軽に所得を証明できて、発行手数料もかからないメリットがあります。

ただし裏を返せば、確定申告書をきちんと記載していないと、その後のカードローン審査や銀行融資審査・住宅ローン審査にまで影響があります。

個人事業主の確定申告書は、会社の決算書に相当するものなので正確に記載するようにしてください。